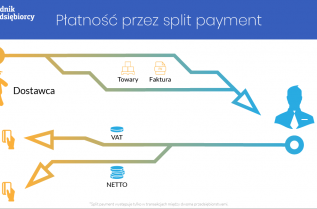

Mechanizm podzielonej płatności, czyli tzw. split payment został wprowadzony w celu uszczelnienia systemu podatkowego w Polsce. Stosowanie tego mechanizmu ma za zadanie przeciwdziałaniu oszustwom podatkowym głównie w sferze podatku VAT. Jednak nie jest to tylko narzędzie służące kontrolowaniu podatników, ponieważ ustawodawca przewidział również szereg udogodnień dla przedsiębiorców stosujących split payment. Sprawdźmy, czym jest skonto w deklaracji VAT i kto może z niego skorzystać!

Split payment – czy jest obowiązkowy?

Mechanizm podzielonej płatności to nic innego jak nowy sposób płatności. Polega on na dokonaniu zapłaty poprzez przelew bankowy z wykorzystaniem specjalnego komunikatu przelewu. Aby było to możliwe, od 1 lipca 2018 r. do firmowych kont rozliczeniowych przedsiębiorców banki otworzyły specjalny rachunek VAT.

Jak obliczyć wykazywane skonto w deklaracji VAT?

Jedną z korzyści stosowania mechanizmu podzielonej płatności, jaką wprowadził ustawodawca, jest wprowadzenie skonta, czyli możliwości obniżenia zobowiązania podatkowego wynikającego z deklaracji VAT. W sytuacji gdy po sporządzeniu deklaracji VAT za dany okres wystąpiła nadwyżka podatku VAT należnego (od sprzedaży) nad podatkiem VAT naliczonym (od zakupów), oznacza to, że powstało zobowiązanie podatkowe, które podlega wpłacie do urzędu skarbowego w terminie do:

- 25. dnia miesiąca za miesiąc poprzedni – w przypadku deklaracji VAT miesięcznych,

- 25. dnia miesiąca następującego po danym kwartale – w przypadku deklaracji VAT kwartalnych.

Zgodnie z art. 108d ust. 1 ustawy o VAT w sytuacji gdy zapłata zobowiązania podatkowego z tytułu podatku VAT nastąpi w całości z rachunku VAT przed upływem terminu zapłaty podatku, kwota zobowiązania może zostać obniżona o tzw. skonto. Wykazywane skonto w deklaracji VAT obliczane jest wg wzoru:

S=Z x r x (n/360)

S – kwota, o którą obniżone zostanie zobowiązanie podatkowe (skonto),

Z – kwota zobowiązania podatkowego wynikająca z deklaracji VAT,

r – stopa referencyjna Narodowego Banku Polskiego obowiązującą na dwa dni robocze przed dniem faktycznej zapłaty podatku,

n – liczba dni liczona od dnia, w którym obciążono firmowy rachunek rozliczeniowy do dnia, w którym upływa termin zapłaty podatku (z wyłączeniem dnia obciążenia rachunku).

Kwotę, o którą obniża się kwotę zobowiązania podatkowego z tytułu podatku, zaokrągla się do pełnych złotych.

Przykład 1.

20 lipca 2018 roku pani Anna sporządziła deklarację VAT za czerwiec 2018 roku. Czy w sytuacji gdy dokona ona zapłaty 5 dni przed ostatecznym terminem zapłaty podatku, może zastosować skonto w deklaracji VAT, obniżając jednocześnie zobowiązanie podatkowe?

Mechanizm podzielonej płatności obowiązuje od 1 lipca 2018 roku. Oznacza to, że pierwszą deklarację VAT, w której możliwe jest zastosowanie skonta, pani Anna będzie mogła złożyć w terminie do 25 sierpnia za lipiec.

16 sierpnia 2018 roku pan Łukasz sporządził deklarację VAT za lipiec, w której zobowiązanie podatkowe wyniosło 1000 zł. Czy pan Łukasz będzie mógł zastosować skonto w deklaracji VAT?

Jeżeli pan Łukasz dokona zapłaty zobowiązania podatkowego z tytułu podatku VAT w całości ze środków pochodzących z rachunku VAT, będzie mógł zastosować skonto w deklaracji VAT za lipiec.

Przykład 3.

20 sierpnia 2018 roku pani Natalia wygenerowała deklarację VAT za lipiec 2018 roku, w której zobowiązanie podatkowe wynosi 10 000 zł. Pani Natalia nie posiada firmowego rachunku rozliczeniowego, a wszystkie wpłaty otrzymuje na prywatny rachunek bankowy, który wykorzystuje w celu prowadzenia działalności. Czy będzie mogła skorzystać ze skonta w deklaracji VAT?

Pani Natalia nie będzie miała możliwości obniżenia zobowiązania podatkowego o obliczone skonto. Przywilej ten dotyczy wyłącznie podatników, którzy dokonają zapłaty podatku VAT przed ostatecznym terminem płatności w całości ze środków pochodzących z rachunku VAT. W związku z tym, że pani Natalia nie posiada rachunku rozliczeniowego, nie jest ona również posiadaczem specjalnego rachunku VAT.

Przykład 4.

Pan Jan chce dokonać wpłaty podatku VAT za lipiec 2018 roku 5 sierpnia 2018 roku z wykorzystaniem skonta w deklaracji VAT. Wartość zobowiązania podatkowego to 5000 zł. Pan Jan na rachunku VAT nie posiada środków, ponieważ jego kontrahenci nie realizują przelewów z wykorzystaniem split payment. Czy pan Jan może zasilić we własnym zakresie rachunek VAT ze środków z rachunku rozliczeniowego, aby mógł skorzystać ze skonta, które obniży wysokość podatku VAT podlegającego wpłacie?

Nie, przedsiębiorcy nie mogą zasilać rachunku VAT środkami z własnego konta rozliczeniowego. W sytuacji gdy pan Jan nie posiada środków na rachunku VAT lub kwota zgromadzona na rachunku VAT jest niewystarczająca na pokrycie zobowiązania podatkowego, nie ma możliwości skorzystania ze skonta w deklaracji VAT.

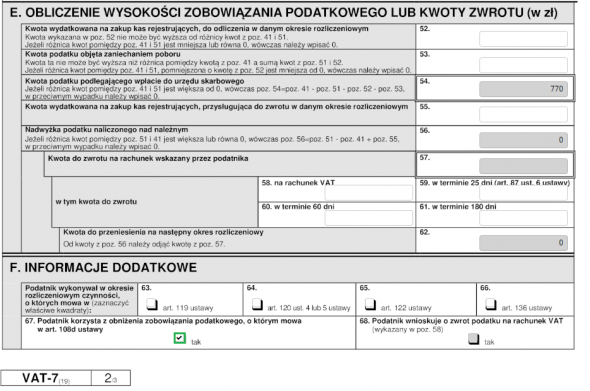

Skonto w deklaracji VAT wygenerowanej z systemu wFirma.pl

W celu wygenerowania deklaracji VAT w systemie wFirma.pl należy przejść do zakładki: START » PODATKI » PODATEK VAT » DODAJ DEKLARACJĘ. Jeżeli przedsiębiorca spełnia warunki, aby skorzystać z obniżenia kwoty zobowiązania podatkowego podlegającego wpłacie do US, należy w wygenerowanej deklaracji VAT zaznaczyć “TAK” w części F. “Informacje dodatkowe” w pozycji 67. “Podatnik korzysta z obniżenia zobowiązania podatkowego, o którym mowa w art. 108d ustawy”. Kwotę zobowiązania podatkowego, która znajduje się w pozycji 54. deklaracji VAT należy pomniejszyć o kwotę skonta i powstałą różnicę wpłacić do US.