Jestem przedsiębiorcą zajmującym się sprzedażą materiałów budowlanych. Większość towarów sprzedaję osobom fizycznym nieprowadzącym działalności gospodarczej. Zakupów towaru dokonuję bezpośrednio u producentów. Czy split payment wpłynie w jakikolwiek sposób na rozliczenia z osobami dokonującymi zakupów w moim sklepie, czy zmienia się sposób moich rozliczeń z dostawcami?

Michał, Sandomierz

Podzielona płatność narzędziem zwiększenia wpływów budżetowych

Split payment, czyli podzielona płatność jest niewątpliwie rewolucją dla podatników podatku od towarów i usług. W uzasadnieniu projektu ustawy z 27 września 2017 r. (druk sejmowy nr 1864) zwraca się uwagę, iż celem proponowanego rozwiązania jest „…zapewnienie większej stabilności wpływów z tytułu podatku od towarów i usług, ale również zapobieganie unikaniu płacenia podatku od towarów i usług co zapewni większe bezpieczeństwo podatkowe, pewność prowadzenia działalności gospodarczej oraz zachowanie równych zasad konkurencji”. Dalej projektodawca, czyli Minister Finansów i Rozwoju, powołując się na wyliczenia PwC, wskazał, że tzw. luka VAT, a więc różnica pomiędzy podatkiem, który powinien wpłynąć do budżetu a faktycznie pobranym, wyniosła ok. 42 mld zł, co stanowi 2,5% polskiego PKB. Aby uniemożliwić uchylanie się od opodatkowania VAT, zachodzi potrzeba wprowadzenia nowych mechanizmów służących eliminowaniu nieprawidłowości w zakresie poboru tego podatku. Jednym z nich jest split payment. Nie został on przewidziany w unijnej regulacji VAT, tj. Dyrektywie 2006/112/WE Rady z 28 listopada 2006 r. w sprawie wspólnego systemu podatku od wartości dodanej (Dz. Urz. UE L347/1). Jest on stosowany w ograniczonym zakresie przez nieliczne państwa UE, np. Włochy, Litwę, Czechy.

Jak ma działać split payment?

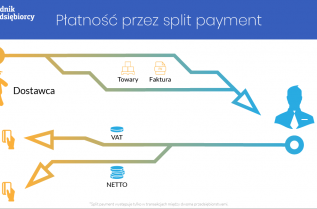

Wspomnianym projektem ustawy dodaje się do ustawy o podatku od towarów i usług nowy rozdział zatytułowany „Mechanizm podzielonej płatności” (art. 108a–108d), w celu uregulowania zasad stosowania tego mechanizmu w jednym miejscu w tym akcie. Rozwiązanie to polega na tym, że płatność za nabywany towar lub usługę w kwocie brutto przelewana jest na rachunek rozliczeniowy dostawcy, stamtąd natomiast bank za pomocą komunikatu przelewu dokonuje automatycznego przelania środków na rachunek VAT (w kwocie podatku VAT).

Rachunek VAT

Każdy podatnik VAT, który posiada firmowy rachunek rozliczeniowy ma założony dodatkowy rachunek przeznaczony do obsługi rozliczeń podatku od towarów i usług. Ustanowienie takiego rachunku jest niezależne od tego, czy podatnik będzie chciał z podzielonej płatności korzystać, co jest konsekwencją dobrowolności stosowania tej metody. Zarówno otwarcie, jak i prowadzenie takiego rachunku jest bezpłatne. Banki i SKOK-i mają prawo pobierać opłaty wyłącznie za dokonywanie przelewu w trybie podzielonej płatności, która nie może przekraczać opłaty za dokonanie operacji na podstawowym koncie przedsiębiorcy. Projekt przewiduje, że środki zgromadzone na rachunku VAT mogą być oprocentowane. Jednak zasady i wysokość oprocentowania pozostawiono do regulacji w drodze umowy przedsiębiorcy z bankiem. Rachunek VAT oraz zgromadzone na nim środki należą wyłącznie do podatnika.

Środki na rachunku VAT

Podatnik ma możliwość dysponowania tymi środkami, jednak ze sporymi ograniczeniami. Możliwe jest bowiem ich użycie jedynie do zapłaty zobowiązań z tytułu VAT do urzędu skarbowego bądź uregulowania VAT naliczonego na fakturze otrzymanej od kontrahenta. Projektodawca przewidział ponadto uprawnienie podatnika do wystąpienia z wnioskiem o dokonanie przelewu zgromadzonych na jego rachunku VAT środków na rachunek rozliczeniowy.

Decyzja naczelnika

Decyzję w tym zakresie podejmuje naczelnik urzędu skarbowego w formie postanowienia w terminie 60 dni od otrzymania wniosku. Postanowienie określać ma wysokość środków, jakie mają zostać przekazane na ROR. Proponowany termin nie odbiega od terminu zwrotu różnicy podatku na zasadach ogólnych. Wydaje się, iż jest aż nadto długi, aby umożliwić organom skarbowym rzetelną weryfikację wniosku podatnika. Po otrzymaniu takiego postanowienia bank lub SKOK niezwłocznie przekaże na ROR podatnika środki w wysokości określonej w postanowieniu naczelnika urzędu skarbowego.

Wcześniejsza zapłata

Podzielona płatność ma również zastosowanie do zapłaty dokonywanej przed dostawą towarów lub wykonaniem usługi (przedpłata, zaliczka, zadatek), pod warunkiem otrzymania przez nabywcę faktury na tego rodzaju płatność (faktura pro forma). W praktyce jednak płatność może być dokonywana przed otrzymaniem faktury, np. przy sprzedaży on-line. Skoro warunkiem zastosowania mechanizmu jest otrzymanie faktury, wykorzystanie split payment nie ma zastosowania do sprzedaży on-line, gdzie faktura stanowi udokumentowanie transakcji, nie zaś dokument stanowiący podstawę dokonania płatności.

Narzędzie stosowania split payment

Wykorzystanie mechanizmu podzielonej płatności odbywa się ”…przy użyciu komunikatu przelewu, udostępnionego przez bank lub kasę oszczędnościowo-kredytową …”. Dalej projekt zmian do ustawy o VAT wymienia elementy, które powinien on zawierać, lecz nie wyjaśnia, czym jest ów „komunikat przelewu”. W kwestii technicznego sposobu dokonywania płatności w mechanizmie split payment projektodawca odsyła do dodanego do ustawy z 29 sierpnia 1997 r. Prawo bankowe (Dz. U. 1997 Nr 140, poz. 939 z późn. zm.) rozdziału „Rachunek VAT”.

Kogo dotyczy podzielona płatność?

Mechanizm podzielonej płatności ma zastosowanie wyłącznie do transakcji dokonanych na rzecz innych podatników VAT. Zatem nie ma on miał żadnego wpływu na zakupy dokonywane przez konsumentów, czyli osoby nieprowadzące działalności gospodarczej, gdzie projektodawca nie przewidział stosowania mechanizmu split payment.

Zachęty do stosowania podzielonej płatności

Zaproponowany został szereg zachęt dla vatowców do stosowania split payment.

W przypadku jego użycia nie będą miały zastosowania:

-

przepisy o odpowiedzialności solidarnej działu Xa ustawy o VAT,

-

regulacje art. 112b ust. 1 pkt 1 i 2 oraz 112c ustawy o VAT (dodatkowe zobowiązanie podatkowe),

-

przepis art. 56b ustawy Ordynacja podatkowa (podwyższona do 150% stawka odsetek za zwłokę w odniesieniu do VAT).

Zastosowanie mechanizmu podzielonej płatności uchronić ma od stosowania przez organy skarbowe odpowiedzialności solidarnej. Ponieważ jest ona dość ograniczona podmiotowo, można zastanawiać się, czy będzie to zachęta wystarczająca.

Nad podatnikiem nie ciąży niebezpieczeństwo zastosowania podwyższonej stawki odsetek za zwłokę, gdy w deklaracji VAT wykazał kwotę podatku naliczonego, który w 95% wynika z faktur zapłaconych z zastosowaniem mechanizmu podzielonej płatności. Przyjęcie tego progu na znacząco niższym poziomie zwiększyłoby niewątpliwie zainteresowanie stosowaniem takiej metody i tym samym uczyniłoby cele zakładane przez resort finansów łatwiej osiągalnymi.

Ustawa przewiduje ponadto zachętę do dokonywania wcześniejszej płatności VAT ze środków na rachunku VAT. W przypadku skorzystania przez podatnika z takiej możliwości, kwota jego zobowiązania będzie zmniejszona o wartość obliczoną na podstawie wzoru podanego w art. 108d projektu, zależną od kwoty zobowiązania, stopy referencyjnej NBP. Ponadto intencją projektodawcy jest, aby opłacanie VAT z użyciem mechanizmu podzielonej płatności stanowiło przesłankę wykazania przez nabywcę należytej staranności w transakcji, co odbije się pozytywnie na bezpieczeństwie w zakresie jego VAT naliczonego.

Podzielona płatność nie zawsze dobra dla podatnika

Stosowanie mechanizmu podzielonej płatności wiąże się również z niedogodnościami. Ponieważ decyzja o jego zastosowaniu pozostawiona została de facto nabywcy, mechanizm ten nie jest w pełni dobrowolny, gdyż to nabywca decyduje, czy sprzedawca otrzyma do swojej tymczasowej dyspozycji kwotę w wysokości VAT.

Przedsiębiorca płacący dostawcom należność w kwotach brutto może otrzymywać od nabywców zapłatę w kwotach netto, zaś VAT na rachunek VAT. Taka sytuacja może okazać się niezwykle dotkliwa dla podatników regularnie wykazujących nadwyżkę podatku naliczonego nad należnym. Dotyczy to branż, w których sprzedaż opodatkowana jest stawką 8%, zaś zakupy stawką 23% (sektor rolno-spożywczy). Podzielona płatność to ryzyko zamrożenia poważnej części środków finansowych. Mechanizm ten może bardzo źle oddziaływać na podatników, którzy świadczyć będą usługi niematerialne (brak kosztów zakupu surowców, materiałów). Nie będą oni mieli możliwości pełnego wykorzystania należnego od nabywcy VAT, jeżeli jego kwota wpłynie na konto VAT. Jej część będzie użyta do zapłaty VAT, lecz pozostała może pozostać niewykorzystana.

Projektodawca nie przewidział niestety możliwości opłacania z konta VAT innych zobowiązań publicznoprawnych, co byłoby bardzo korzystne w przypadku, gdyby na koncie znajdowały się wolne środki.

Nierzadko dokonywane bywają zbiorcze przelewy stanowiące zapłatę za wiele faktur i faktur korygujących. Zgodnie z przepisami, split payment nie może mieć zastosowania do takich sytuacji. Oddzielna płatność do każdej faktury oznaczać będzie konieczność tworzenia po stronie podatników nowych mechanizmów płatności, a tym samym wzrost kosztów i obowiązków administracyjnych.

Split payment wszedł w życie 1 lipca 2018 roku.