W ustawie z dnia 4 października 2018 roku o pracowniczych planach kapitałowych określono zasady gromadzenia środków w PPK, zawierania umów o zarządzanie PPK i umów o prowadzenie PPK, a także finansowania i dokonywania wpłat do PPK. Jednym z zagadnień dotyczących wpłat jest kwestia prawidłowego ustalenia podstawy ich wymiaru, co przedstawiono poniżej na przykładzie świadczenia urlopowego. W artykule wyjaśniamy jak wyliczać wpłaty do PPK.

Świadczenie urlopowe

Pracodawcy zatrudniający według stanu na 1 stycznia danego roku mniej niż 50 pracowników w przeliczeniu na pełne etaty mogą tworzyć zakładowy fundusz świadczeń socjalnych (ZFŚS) lub wypłacać świadczenie urlopowe. Wysokość tego świadczenia nie może przekroczyć wysokości odpisu podstawowego określonego w art. 5 ust. 2, 2a i 3 Ustawy z dnia 4 marca 1994 roku o zakładowym funduszu świadczeń socjalnych – odpowiedniego do rodzaju zatrudnienia pracownika.

Wysokość odpisu podstawowego wynosi:

- na jednego zatrudnionego, z zastrzeżeniem pkt 2 i 3 – 37,5% przeciętnego wynagrodzenia miesięcznego w gospodarce narodowej w roku poprzednim lub w drugim półroczu roku poprzedniego, jeżeli przeciętne wynagrodzenie z tego okresu stanowiło kwotę wyższą (w 2022 roku – 1662,97 zł);

- na jednego pracownika młodocianego – w pierwszym roku nauki 5%, w drugim roku nauki 6%, a w trzecim roku nauki 7% przeciętnego wynagrodzenia miesięcznego, o którym mowa w pkt 1 (w 2022 roku – odpowiednio: 221,73 zł, 266,07 zł i 310,42 zł);

- na jednego pracownika wykonującego prace w szczególnych warunkach lub prace o szczególnym charakterze – w rozumieniu przepisów o emeryturach pomostowych (patrz niżej) – wynosi 50% przeciętnego wynagrodzenia miesięcznego, o którym mowa w pkt 1 (w 2022 roku – 2217,29 zł).

Wysokość świadczenia urlopowego dla zatrudnionych, o których mowa wyżej w pkt 1 i 3, ustala się proporcjonalnie do wymiaru czasu pracy pracownika.

Prace o szczególnym charakterze to prace wymagające szczególnej odpowiedzialności oraz szczególnej sprawności psychofizycznej, których możliwość należytego wykonywania w sposób niezagrażający bezpieczeństwu publicznemu, w tym zdrowiu lub życiu innych osób, zmniejsza się przed osiągnięciem wieku emerytalnego na skutek pogorszenia sprawności psychofizycznej, związanego z procesem starzenia się. Wykazy wspomnianych prac stanowią załączniki do Ustawy z dnia 19 grudnia 2008 roku o emeryturach pomostowych.

Wpłaty do PPK

Podmiot zatrudniający (w szczególności pracodawca) i uczestnik PPK (w szczególności pracownik) finansują wpłaty podstawowe do PPK z własnych środków. Mogą też zadeklarować finansowanie wpłat dodatkowych. Wysokość wpłaty do PPK określa się procentowo od wynagrodzenia uczestnika PPK.

Wpłata podstawowa finansowana przez podmiot zatrudniający wynosi 1,5% wynagrodzenia. Podmiot zatrudniający może zadeklarować w umowie o zarządzanie PPK dokonywanie wpłaty dodatkowej w wysokości do 2,5% wynagrodzenia.

Wpłata podstawowa finansowana przez uczestnika PPK wynosi 2% wynagrodzenia, z zastrzeżeniem, że może ona wynosić mniej niż 2% wynagrodzenia, ale nie mniej niż 0,5% wynagrodzenia, jeżeli wynagrodzenie uczestnika PPK osiągane z różnych źródeł w danym miesiącu nie przekracza kwoty odpowiadającej 1,2-krotności minimalnego wynagrodzenia. Uczestnik PPK może też zadeklarować wpłatę dodatkową w wysokości do 2% wynagrodzenia (art. 25–27 ustawy o PPK).

Podstawa wymiaru wpłat do PPK

Wpłaty do PPK oblicza się jako procent wynagrodzenia rozumianego jako podstawa wymiaru składek na ubezpieczenie emerytalne i rentowe uczestnika PPK, o której mowa w Ustawie z dnia 13 października 1998 roku o systemie ubezpieczeń społecznych, bez stosowania ograniczenia, o którym mowa w art. 19 ust. 1 tej ustawy (czyli ograniczenia wysokości rocznej podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe), oraz z wyłączeniem podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe osób przebywających na urlopie wychowawczym oraz pobierających zasiłek macierzyński lub zasiłek w wysokości zasiłku macierzyńskiego (art. 2 ust. 1 pkt 40 ustawy o PPK).

Podstawą wymiaru składek na ubezpieczenie emerytalne i rentowe uczestnika PPK będącego pracownikiem (osobą zatrudnioną w ramach stosunku pracy) jest przychód w rozumieniu przepisów o podatku dochodowym od osób fizycznych z tytułu zatrudnienia w ramach stosunku pracy, czyli wszelkiego rodzaju wypłaty pieniężne oraz wartość pieniężna świadczeń w naturze bądź ich ekwiwalenty, bez względu na źródło finansowania tych wypłat i świadczeń, a w szczególności: wynagrodzenia zasadnicze, wynagrodzenia za godziny nadliczbowe, różnego rodzaju dodatki, nagrody, ekwiwalenty za niewykorzystany urlop i wszelkie inne kwoty niezależnie od tego, czy ich wysokość została z góry ustalona, a ponadto świadczenia pieniężne ponoszone za pracownika, jak również wartość innych nieodpłatnych świadczeń lub świadczeń częściowo odpłatnych – jednak bez wynagrodzenia za czas niezdolności do pracy wskutek choroby lub odosobnienia w związku z chorobą zakaźną oraz zasiłków (art. 18 ust. 1 i 2, w związku z art. 4 pkt 9 ustawy o systemie ubezpieczeń społecznych).

Należy również zastrzec, że w § 2 ust. 1 Rozporządzenia Ministra Pracy i Polityki Socjalnej z dnia 18 grudnia 1998 roku w sprawie szczegółowych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe wymieniono przychody, które nie stanowią podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe (w ogólności – na ubezpieczenia społeczne), a wśród nich (w pkt 21) świadczenie urlopowe wypłacane na podstawie art. 3 ust. 4 ustawy o ZFŚS – do wysokości nieprzekraczającej rocznie kwoty odpisu podstawowego określonej w tej ustawie. Tak więc we wspomnianym rozporządzeniu powtórzono normę zawartą już w ustawie o ZFŚS, ustalającą, że świadczenie urlopowe nie podlega składce na ubezpieczenia społeczne pracowników, przy czym brak oskładkowania dotyczy kwoty nieprzekraczającej w danym roku równowartości odpisu podstawowego na ZFŚS.

Przykład 1.

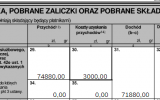

W 2022 roku pracownik wykonujący prace w szczególnych warunkach, w rozumieniu przepisów o emeryturach pomostowych, otrzymał świadczenie urlopowe w wysokości 2500,00 zł, czyli w kwocie przekraczającej wysokość odpisu podstawowego na pracownika wykonującego prace w szczególnych warunkach lub prace o szczególnym charakterze, w rozumieniu przepisów o emeryturach pomostowych, który w 2022 roku wynosi 2217,29 zł. W związku z tym składki na ubezpieczenia społeczne wspomnianego pracownika należy opłacić od kwoty 282,71 zł (2500,00 zł - 2217,29 zł). W konsekwencji kwotę tę (282,71 zł) należy uwzględnić w podstawie wymiaru wpłat do PPK. Na marginesie warto dodać, że kwota 282,71 zł – ściśle rzecz ujmując – nie miała już charakteru świadczenia urlopowego, zważywszy na to, że, jak wskazano wyżej, zgodnie z unormowaniami ustawy o ZFŚS, świadczenie urlopowe nie może przekroczyć wysokości odpisu podstawowego. Zatem kwota 282,71 zł była w rzeczywistości podlegającym oskładkowaniu przychodem pracownika z innego tytułu niż świadczenie urlopowe.

Podsumowując, w podstawie wymiaru wpłaty do PPK dotyczących uczestnika PPK będącego pracownikiem nie uwzględnia się kwot niestanowiących podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe (ubezpieczenia społeczne). Taką kwotą jest w szczególności świadczenie urlopowe (wypłacone w wysokości nieprzekraczającej kwoty odpisu podstawowego).