Czasami konieczne jest, aby dokonać korekty wynagrodzenia – np. gdy pojawi się zwolnienie lekarskie, które nie zostało ujęte na liście płac. W takim przypadku u uczestników PPK powstaje pytanie, jak wpłynie to na rozliczenia. Jak wygląda korekta wynagrodzenia a wpłata na PPK? W artykule wyjaśniamy szczegóły!

Korekta wynagrodzenia a wpłata na PPK

Istnieją dwie możliwości rozliczenie korekty wpłat do PPK. Na portalu dotyczącym Pracowniczych Planów Kapitałowych (https://www.mojeppk.pl/) znajduje się informacja, że korekty wpłat do PPK należy dokonywać, opierając się na zasadzie bilansowania. Czyli w przypadku dokonania wpłat do PPK obliczonych od zaniżonej lub zawyżonej podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe w następnym miesiącu trzeba obliczyć je od podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe odpowiednio podwyższonej o kwotę tej niedopłaty lub zaniżonej o kwotę nadpłaty. W sytuacji dokonania korekty podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe, ale gdy w związku z nieobecnością pracownik nie odliczył z wynagrodzenia kwoty nadpłaty, zrealizuje korektę wpłat do PPK w tym miesiącu, w którym uiścił stosowne odliczenie z wynagrodzenia uczestnika PPK. Wówczas nie ma konieczności odrębnego rozliczania korekty z instytucją finansową, chyba że nie będzie możliwe odliczenie nadpłaty.

Przykład 1.

Wynagrodzenie pana Jana wynosi 6 000,00 zł brutto. W okresie od 28 lipca do 31 września 2023 roku pracownik jest niezdolny do pracy. Zaświadczenie lekarskie ZUS ZLA dotarło do pracodawcy po naliczeniu i wypłacie wynagrodzenia za lipiec (w sierpniu). Czyli w lipcu pracodawca w wynagrodzeniu nie uwzględnił zwolnienia lekarskiego w okresie 28–31.03. Składki na ubezpieczenia emerytalne i rentowe oraz wpłaty na PPK za lipiec naliczył od podstawy wymiaru składek w wysokości 6 000,00 zł. W związku z chorobą podstawa składek społecznych i wpłat na PPK w lipcu powinna wynosić 5 400,00 zł [6 000,00 zł – (6 000,00 zł : 30 dni x 3 dni choroby) = 6 000,00 zł – 600,00 zł = 5 400,00 zł]. Podstawa do naliczenia wpłaty PPK była zatem o 600,00 zł za wysoka.

W sierpniu i wrześniu nie ma możliwości rozliczenia nadpłaty wynagrodzenia i tym samym skorygowania wpłat na PPK.

Korekta wpłat do PPK będzie możliwa dopiero po powrocie pana Jana do pracy, czyli w październiku. Wówczas wpłatę do PPK należy naliczyć od pomniejszonej kwoty, czyli 5 400,00 zł (6 000,00 zł – 600,00 zł).

W tej sytuacji nie przekazuje się korekty deklaracji PPK do instytucji finansowej.

Większość instytucji uznaje także drugą opcję, czyli skorygowanie wpłaty w miesiącu jej odprowadzenia. W takim przypadku pracodawca może żądać od instytucji finansowej zwrotu zbyt wysokiej wpłaty PPK lub poinformować ją o niedopłacie. Po przesłaniu pliku deklaracji PPK w trybie „korekty” instytucja finansowa zwraca środki (zbyt wysoka wpłata), a w przypadku zbyt niskiej wpłaty środki uzupełnia pracodawca.

Przykład 2.

Wpłata PPK z wynagrodzenia pana Jana z przykładu 1. korygowana jest drugim sposobem.

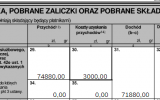

W lipcu wpłatę PPK obliczono od kwoty 6 000,00 zł:

- wpłata podstawowa pracodawcy: 90,00 zł (6 000,00 zł x 1,5%)

- wpłata podstawowa pracownika: 120,00 zł (6 000,00 zł x 2%).

Skorygowano wynagrodzenie i wpłatę do PPK obliczono od kwoty 5 400,00 zł:

- wpłata podstawowa pracodawcy: 81,00 zł (5 400,00 zł x 1,5%)

- wpłata podstawowa pracownika: 108,00 zł (5 400,00 zł x 2%).

Pracodawca w tym przypadku dostarcza instytucji finansowej korektę deklaracji PPK, z której wynika, że przelał zbyt dużą wpłatę. W związku z tym instytucja finansowa przekazuje nadwyżkę 21,00 zł (90,00 zł + 120,00 zł – 81,00 zł – 108,00 zł). Pracodawca ma obowiązek zwrócić panu Janowi wpłaty PPK finansowane przez pracownika (12,00 zł; 120,00 zł – 108,00 zł) oraz niepoprawnie pobrany podatek od wpłaty PPK przedsiębiorcy (o ile został pobrany).

Korekta wynagrodzenia związana z rezygnacją z PPK

Gdy pracownik złoży rezygnację z PPK, rodzi się pytanie, czy wynagrodzenie trzeba w jakimś przypadku korygować. Dzieje się tak, ponieważ rezygnacja z uczestnictwa w PPK obowiązuje od miesiąca złożenia. Jeżeli nie uwzględniono jej przy obliczaniu pensji, może się okazać, że trzeba będzie dokonać korekty wynagrodzenia. Czynność ta zależy zaś od momentu przekazania środków z tytułu wpłat do instytucji finansowej:

korygujemy wynagrodzenie, jeżeli środki nie zostały przekazane instytucji;

nie koryguje się wynagrodzenia, jeżeli rezygnacja zostanie złożona po przekazaniu środków do PPK. W takiej sytuacji rezygnacja będzie obowiązywała od kolejnego miesiąca.

Przykład 3.

Przedsiębiorstwo wypłaca wynagrodzenia w ostatnim dniu roboczym miesiąca, za który są one należne. Wpłaty do PPK w ostatnim okresie przekazywano do wybranej instytucji finansowej:

- 15 września 2023 roku – jeśli chodzi o wypłaty obliczone/pobrane w sierpniu;

- 15 października 2023 roku – jeśli chodzi o wypłaty obliczone/pobrane we wrześniu.

Pan Karol 16 września 2023 roku złożył deklarację o rezygnacji z dokonywania wpłat do PPK. Wówczas w jego przypadku:

- Wpłat do PPK pobranych z pensji z sierpnia nie zwraca się, ponieważ zostały już one przekazane do wybranej instytucji finansowej (15 września). Nie koryguje się wynagrodzenia za sierpień.

Wpłata na PPK z wynagrodzenia za wrzesień 2023 roku nie powinna już zostać pobrana.

Przykład 4.

Gdyby pan Karol z przykładu 3. złożył deklarację o rezygnacji z dokonywania wpłat do PPK np. 14 września, wówczas zwrotowi podlegałaby wpłata do PPK pobrana z pensji sierpniowej, ponieważ rezygnacja nastąpiłaby przed przekazaniem jej do wybranej instytucji finansowej.

W sierpniu wpłatę PPK obliczono od kwoty 4 000,00 zł:

- wpłata podstawowa pracodawcy 60,00 zł (4 000,00 zł x 1,5%)

- wpłata podstawowa pracownika 80,00 zł (4 000,00 zł x 2%).

W takiej sytuacji pracodawca powinien zwrócić pracownikowi opłatę podstawową na PPK pracownika w wysokości 80,00 zł.

Przykład 5.

W firmie wynagrodzenia wypłacane są do 10. dnia następnego miesiąca. Wpłaty do PPK w ostatnim okresie przekazano do wybranej instytucji finansowej:

- 15 września 2023 roku – jeśli chodzi o wypłaty obliczone/pobrane w sierpniu (wynagrodzenie za lipiec);

- 15 października 2023 roku – jeśli chodzi o wypłaty obliczone/pobrane we wrześniu (wynagrodzenie za sierpień).

Pani Anna deklarację o rezygnacji z dokonywania wpłat do PPK złożyła 18 września 2023 roku.

W takim przypadku powinna otrzymać zwrot wpłaty do PPK obliczonej i pobranej z wynagrodzenia za sierpień (wypłaconej 10 września).

W sierpniu wpłatę PPK obliczono od kwoty 5 600,00 zł:

- wpłata podstawowa pracodawcy 84,00 zł (5 600,00 zł x 1,5%)

- wpłata podstawowa pracownika 112,00 zł (5 600,00 zł x 2%)

- wpłata dodatkowa pracownika 56,00 zł (5 600,00 zł x 1%).

W takiej sytuacji pracodawca zwraca pracownikowi opłatę podstawową i dodatkową na PPK pracownika w wysokości 168,00 zł (112,00 zł + 56,00 zł).

Wpłaty PPK w pewnym sensie utrudniały korygowanie wynagrodzenia. Sprawiły też, że powstała dodatkowa sytuacja, w której konieczne jest sporządzenie poprawek. Jednak kierując się zasadami obowiązującymi przy korektach wynagrodzenia, pracodawca z łatwością tego dokona.