Pracownicze Plany Kapitałowe to dobrowolny system oszczędzania mający na celu mobilizację pracowników do gromadzenia oszczędności z przeznaczeniem na emeryturę. Wpłaty do PPK są finansowane przez pracownika, pracodawcę oraz z budżetu państwa. W jaki sposób wyliczyć wynagrodzenie uczestnika PPK?

Wpłaty do PPK pracodawcy i pracownika

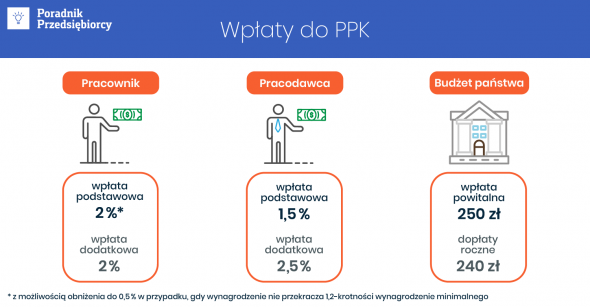

Wpłaty do PPK finansowane przez pracownika oraz pracodawcę dzielą się na wpłaty podstawowe oraz dodatkowe. Wysokość wpłat podstawowych jest określona przez art. 26 oraz art. 27 ustawy o pracowniczych planach kapitałowych (dalej ustawa o PPK) i wynosi 2% wynagrodzenia w przypadku wpłat finansowanych przez pracownika oraz 1,5% wynagrodzenia dla wpłat finansowanych przez pracodawcę.

Pracownik, który w danym miesiącu uzyska wynagrodzenie nie większe niż 1,2-krotność minimalnego wynagrodzenia, ma możliwość obniżenia stopy procentowej wpłaty podstawowej, przy czym jej wysokość nie może być niższa niż 0,5% wynagrodzenia.

Oprócz obowiązkowych wpłat podstawowych zarówno pracownik, jak i pracodawca mają możliwość odprowadzania dobrowolnych wpłat dodatkowych. Uczestnik PPK może zadeklarować wpłatę dodatkową w wysokości nieprzekraczającej 2% wynagrodzenia, natomiast pracodawca w wysokości do 2,5% wynagrodzenia.

Oznacza to, że zarówno uczestnik PPK, jak i podmiot zatrudniający mogą odprowadzać wpłaty do PPK w wysokości maksymalnej wynoszącej po 4% wynagrodzenia miesięcznie.

Wynagrodzenie uczestnika PPK

Zgodnie z art. 28 ustawy o PPK przedsiębiorca dokonuje wpłat do programu, począwszy od od wynagrodzenia wypłaconego uczestnikowi PPK po powstaniu stosunku prawnego wynikającego z umowy o prowadzenie PPK. Pierwsze wpłaty są dokonywane w terminie do 15. dnia miesiąca następującego po miesiącu, w którym zostały obliczone i pobrane.

Wspomniany wcześniej przepis określa również zakres obowiązków pracodawcy w zakresie opłacania, pobierania i dokonywania wpłat do PPK, w myśl którego pracodawca jest obowiązany w szczególności do:

- obliczania i dokonywania finansowanych przez siebie wpłat do wybranej instytucji finansowej;

- obliczania, pobierania od uczestnika PPK i dokonywania wpłat finansowanych przez uczestnika PPK do wybranej instytucji finansowej.

Pracodawca nalicza oraz – w przypadku wpłat finansowanych przez pracownika – pobiera środki przeznaczone do wpłaty na konto uczestnika PPK w terminie wypłaty wynagrodzenia. Następnie obliczone i pobrane z wynagrodzenia wpłaty przekazuje do wybranej instytucji finansowej w terminie do 15. dnia miesiąca następującego po miesiącu, w którym zostały one obliczone i pobrane.

Zobacz film: Wpłaty do Pracowniczych Planów Kapitałowych - jak obliczyć wynagrodzenie uczestnika PPK?

Przykład 1.

Wynagrodzenie za wrzesień zostało wypłacone 27 września. Do kiedy dokonać wpłat PPK?

Wpłat do PPK należy dokonać do 15 października, z oznaczeniem, że jest to wpłata dotycząca września.

Przykład 2.

Wynagrodzenie za wrzesień zostało wypłacone z przesunięciem 10 października. Do kiedy dokonać wpłat PPK?

W tej sytuacji pracodawca powinien dokonać wpłaty do PPK do 15 listopada.

Podstawą do naliczania wpłat obowiązkowych oraz dodatkowych finansowanych przez pracownika, oraz pracodawcę jest podstawa składek na ubezpieczenia emerytalno-rentowe. Obliczone wpłaty pracodawca pobiera z wynagrodzenia pracownika pomniejszonego o składki na ubezpieczenia społeczne, ubezpieczenie zdrowotne oraz podatek dochodowy.

Należy zaznaczyć, że wpłaty finansowane przez pracodawcę stanowią dla pracownika przychód ze stosunku pracy, od którego trzeba obliczać i pobierać podatek dochodowy. Wpłata finansowana przez pracodawcę staje się przychodem pracownika w momencie przekazania jej przez pracodawcę do instytucji finansowej.

Przykład 3.

Pracownik zatrudniony w ramach umowy o pracę na część etatu jest uczestnikiem PPK od marca. Z tytułu umowy o pracę otrzymuje miesięczne wynagrodzenie w wysokości 4 500 zł brutto. Termin wypłaty wynagrodzenia jest ustalony na ostatni dzień miesiąca. Oprócz składki podstawowej w wysokości 2% pracownik zadeklarował składkę dodatkową w wysokości 1%. Pracodawca w ramach PPK finansuje pracownikowi wyłącznie wpłatę podstawą do PPK w wysokości 1,5%. Jakie wynagrodzenie pracownik otrzyma za marzec oraz za kwiecień?

Wynagrodzenie brutto: 4500 zł

Koszty uzyskania przychodu: 250 zł

Ulga podatkowa: 300 zł

Wpłata podstawowa pracodawcy za marzec została przekazana do instytucji finansowej w kwietniu.

Wpłaty do PPK:

- podstawowa pracownika: 4 500 zł × 2% = 90 zł

- dodatkowa pracownika: 4 500 zł × 1% = 45 zł

- podstawowa pracodawcy: 4 500 zł × 1,5% = 67,50 zł

Suma składek na ubezpieczenia społeczne 616,95 zł, w tym:

- emerytalna: 4 500 zł × 9,76% = 439,20 zł

- rentowa: 4 500 zł × 1,5% = 67,50 zł

- chorobowa: 4 500 zł × 2,45% = 110,25 zł

Podstawa składki na ubezpieczenie zdrowotne: 4 500 zł – 616,95 zł = 3 883,05 zł

- Składka na ubezpieczenie zdrowotne: 3 883,05 zł × 9% = 349,47 zł

Wynagrodzenie za marzec:

Podstawa opodatkowania: 4 500 zł – 616,95 zł – 250 zł = 3 633,05 zł → 3 633 zł

- Zaliczka na podatek dochodowy: 3 633 zł × 12% – 300 zł = 135,96 zł

- Podatek dochodowy: 135,96 zł → 136,00 zł

Do wypłaty: 4 500 zł – 616,95 zł – 349,67 zł – 136 zł – 90 zł – 45 zł = 3 262,38 zł

Wynagrodzenie za kwiecień:

- Wynagrodzenie brutto powiększone o wpłaty finansowane przez pracodawcę: 4 567,50 zł (4 500 zł + 67,50 zł)

- Podstawa opodatkowania: 4 567,50 zł – 616,95 zł – 250 zł = 3 700,55 zł → 3 701 zł

- Zaliczka na podatek dochodowy: 3 701 zł × 12% – 300 zł = 144,12 zł

- Podatek dochodowy: 144,12 zł → 144,00 zł

- Do wypłaty: 4 500 zł – 616,95 zł – 349,47 zł – 144 zł – 90 zł – 45 zł = 3 254,08 zł

Pracownik za marzec otrzyma wynagrodzenie w kwocie 3 262,38 zł, a za kwiecień w kwocie 3 254,08 zł. Od uposażenia pracownika za kwiecień został naliczony i pobrany podatek dochodowy z tytułu wpłaty podstawowej finansowanej przez pracodawcę, naliczonej od wypłaty za marzec.

Wpłaty na PPK a deklaracje

Należy pamiętać, że poza przesłaniem wpłat na rachunek bankowy instytucji finansowej prowadzącej PPK konieczne jest przekazanie dokumentów lub informacji wymaganych przez daną instytucję finansową i potrzebnych do przyporządkowania wpłat przekazywanych tej instytucji do poszczególnych pracowników.

Ponadto informacje na temat wpłaty na PPK w części finansowanej przez pracodawcę trzeba wykazać w raporcie imiennym ZUS RCA w polu 28. Część wpłaty na PPK, która staje się przychodem ubezpieczonego w terminie jej przekazania do wybranego funduszu, powinna zostać wykazana w imiennym raporcie ZUS RCA za miesiąc, w którym nastąpiło przekazanie tej wpłaty.

Przykład 4.

Pracownik otrzymał wynagrodzenie za styczeń 2025 roku w lutym 2025 roku. Wpłata na PPK w części finansowanej przez pracodawcę zostanie obliczona w lutym 2025 roku i przekazana do wybranego funduszu w marcu (najpóźniej do 15 marca 2025 roku). W jakim miesiącu wykazać tę wpłatę na RCA?

W tym przypadku wpłata na PPK powinna zostać wykazana w imiennym raporcie miesięcznym ZUS RCA za marzec 2025 r.

Rozliczenie PPK w systemach kadrowych

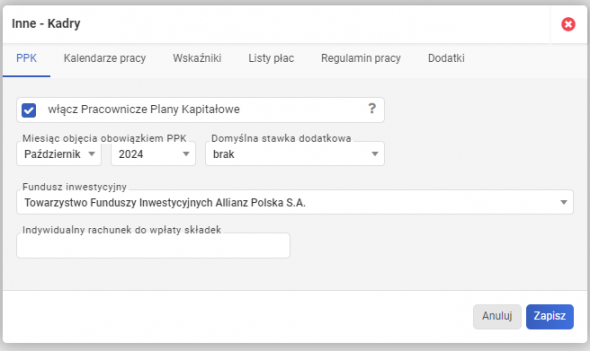

Systemy kadrowe muszą posiadać funkcję do rozliczania osób przystępujących do PPK. Jednym z oprogramowań pozwalających na łatwe rozliczanie składek PPK jest wFirma.pl. Przedsiębiorstwa, które przystąpiły do PPK, mogą uruchomić rozliczanie wpłat w zakładce: USTAWIENIA » INNE » KADRY, gdzie wystarczy zaznaczyć opcję „włącz Pracownicze Plany Kapitałowe”.

Dodawanie wpisów związanych z PPK, takich jak przystąpienie, rezygnacja, wznowienia czy zmiana stawki, można wprowadzać indywidualnie u każdego z pracowników (KADRY » PRACOWNICY » Szczegóły pracownika » PPK » DODAJ) lub masowo (KADRY » PRACOWNICY, gdzie należy zaznaczyć określone osoby, a następnie najechać na akcję PPK i wybrać jedną z pozycji listy rozwijalnej).

Po wprowadzeniu wpisów na wyliczonej liście płac, którą można utworzyć w KADRY » LISTY PŁAC » ZBIORCZE » DODAJ zostaną ustalone składki PPK oraz podatek. Co ważne, użytkownik ma możliwość wyboru sposobu rozliczania podatku z tytułu PPK – na aktualnej liście płac, na podstawie daty rozliczenia deklaracji lub w ogóle bez naliczania zaliczki. Dzięki temu podatek zostanie obliczony zgodnie ze stanem faktycznym.

Przepisy ustawy o PPK są wprowadzane do zakładów pracy stopniowo, poczynając od największych pracodawców. Wyliczając wynagrodzenie uczestnika PPK, w szczególności należy pamiętać o naliczaniu i odprowadzaniu wpłat finansowanych przez pracownika oraz o obowiązku pobrania podatku dochodowego od wpłat finansowanych przez pracodawcę.