Podatnicy VAT czynni, którzy nie otrzymają od nabywcy zapłaty za wystawioną fakturę w ciągu 90 dni, licząc od upływu terminu płatności wskazanego na dokumencie sprzedaży, mogą skorzystać z ulgi na złe długi w podatku VAT, pomniejszając wartość podatku należnego podlegającego wpłacie do urzędu o wartość podatku VAT z przedmiotowej faktury. Przeczytaj i sprawdź, jak działa ulga na złe długi w VAT po stronie sprzedawcy.

Ulga na złe długi w VAT u sprzedawcy – istota działania

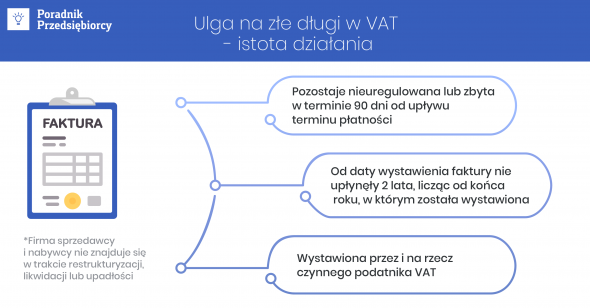

Możliwość zmniejszenia podstawy opodatkowania i tym samym skorygowania podatku VAT należnego przyznawana jest podatnikowi (występującemu jako sprzedawca) na mocy art. 89a ust. 1 ustawy o VAT. W myśl tego przepisu możliwe jest skorygowanie podatku VAT należnego w odniesieniu do wierzytelności lub jej części, których nieściągalność została uprawdopodobniona, czyli nieuregulowana lub zbyta w terminie 90 dni od upływu terminu wskazanego na fakturze, rachunku lub umowie.

Aby ulga na złe długi w VAT u sprzedawcy mogła mieć zastosowanie, konieczne jest spełnienie łącznie poniższych warunków:

- sprzedaż towarów lub usług dokonana jest na rzecz podatnika VAT czynnego, który nie znajduje się w trakcie postępowania restrukturyzacyjnego, postępowania upadłościowego lub w trakcie likwidacji;

- w dniu poprzedzającym złożenie deklaracji VAT zarówno sprzedawca, jak i nabywca są czynnymi podatnikami VAT oraz nie znajdują się w trakcie postępowania restrukturyzacyjnego, postępowania upadłościowego lub w trakcie likwidacji;

- od daty wystawienia faktury objętej ulgą na złe długi nie upłynęły 2 lata, licząc od końca roku, w którym została wystawiona.

Ulga na złe długi w VAT – kiedy skorzystać i w jaki sposób?

W przypadku spełnienia warunków do skorzystania z ulgi na złe długi w VAT po stronie sprzedawcy, podatnik jej wartość wykazuje w deklaracji VAT-7 (w przypadku rozliczeń miesięcznych) lub VAT-7K (w przypadku rozliczeń kwartalnych) składanej za okres, w którym upłynął ustawowy termin 90 dni. Wówczas wartość ulgi ze znakiem minus ujmuje się w części C deklaracji wraz z załącznikiem VAT-ZD, który należy odznaczyć w części G deklaracji VAT. W załączniku VAT-ZD wskazuje się dodatkowo dane wierzyciela (sprzedawcy) i dłużnika (nabywcy) oraz dane dotyczące faktury, w tym kwotę korekty opodatkowania i podatku należnego.

Przykład 1.

Pan Grzegorz 1 września 2019 r. wystawił fakturę sprzedaży na kwotę 1230 zł brutto na rzecz firmy AB z tytułu wykonywanych w ramach zawartej umowy usług. Na fakturze wskazany został termin płatności do 15 września 2019 r. Do 30 listopada 2019 r. należność nie została uregulowana. Czy w związku z powyższym pan Grzegorz może zastosować ulgę na złe długi w odniesieniu do wskazanej wierzytelności?

Z uwagi na fakt, że wierzytelność nie została zapłacona w terminie 90 dni od upływu terminu płatności wskazanego na fakturze, pan Grzegorz ma możliwość skorzystania z ulgi na złe długi w deklaracji VAT składanej do 25 stycznia za grudzień, w kwocie -230 zł.

Przykład 2.

Pani Lidia 1 października 2019 r. wystawiła fakturę sprzedaży z terminem płatności na 2 października na kwotę 615 zł brutto. 31 grudnia (90 dzień od upływu terminu płatności) nabywca nie uregulował należności, w związku z czym pani Lidia zyskała prawo do skorzystania z ulgi na złe długi w deklaracji VAT składanej za grudzień. Jednakże nabywca dokonał zapłaty 10 stycznia 2020 r. kwoty 307,50 zł przed dniem złożenia deklaracji VAT. Czy pani Lidia może skorzystać z ulgi na złe długi w odniesieniu do pozostałej części wierzytelności?

Pani Lidia może skorzystać z ulgi na złe długi w VAT w odniesieniu do pozostałej kwoty nieuregulowanego zobowiązania z uwagi na fakt, że na dzień poprzedzający dzień złożenia deklaracji VAT wartość ta nie została uregulowana. Zgodnie z tym skorzysta ona z ulgi w kwocie -57,50 zł za grudzień. W styczniu z kolei w momencie, gdy klient uregulował płatność, pani Lidia zobowiązana jest wprowadzić zapis na plus w rejestrze VAT sprzedaży.

Przykład 3.

Pani Anna 20 września wystawiła fakturę sprzedaży na rzecz firmy Z na kwotę 1500 zł brutto z terminem płatności wynoszącym jeden dzień. Faktura nie została opłacona do 20 grudnia, tj. 90. dnia od upływu terminu płatności wskazanego na fakturze. Zgodnie z powyższym pani Anna w deklaracji VAT składanej za grudzień może zastosować ulgę na złe długi, ponieważ do dnia poprzedzającego dzień złożenia płatność nie została dokonana. Czy fakt, że dłużnik znajduje się w trakcie postępowania upadłościowego w dniu poprzedzającym złożenie deklaracji, uniemożliwia skorzystanie z ulgi?

Tak, z uwagi na fakt, że dłużnik na dzień poprzedzający dzień złożenia deklaracji VAT znajduje się w trakcie postępowania upadłościowego, nie zostały spełnione wszystkie warunki do zastosowania ulgi na złe długi w VAT.

Ulga na złe długi w VAT a uregulowanie lub zbycie należności

W przypadku, gdy po złożeniu deklaracji VAT, w której wykazano ulgę na złe długi (po stronie sprzedawcy), dłużnik ureguluje całość lub część wierzytelności nią objętą lub dokona jej zbycia, wierzyciel zobowiązany jest do zwiększenia podstawy opodatkowania oraz kwoty podatku VAT należnego o wartość uregulowaną. W takiej sytuacji zwiększenia podstawy opodatkowania oraz podatku VAT należnego dokonać należy w deklaracji VAT składanej za okres, w którym została ona uregulowana lub zbyta.

W powyższej sytuacji łącznie ze złożoną deklaracja VAT wierzyciel zobowiązany jest złożyć załącznik VAT-ZD, informując o korekcie do właściwego naczelnika urzędu skarbowego wraz z podaniem kwoty dokonanej korekty na plus oraz danych dłużnika.

Ulga na złe długi w VAT – automatyzacja wpisów w systemie wFirma.pl

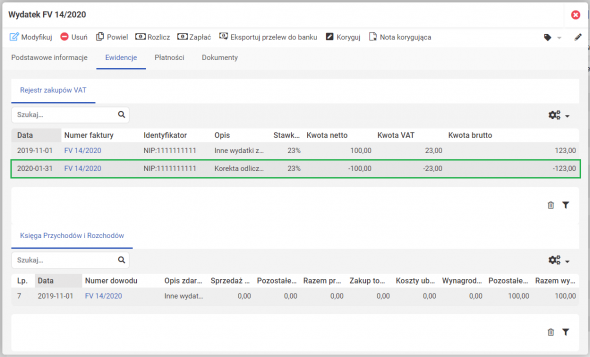

Podatnicy prowadzący swoją księgowość z pomocą systemu wFirma.pl nie muszą pamiętać o konieczności wyksięgowania wydatków z rejestru VAT zakupów w związku z nieuregulowaniem płatności, gdyż system robi to automatycznie po upłynięciu 90 dni od wprowadzonego w systemie terminu płatności.

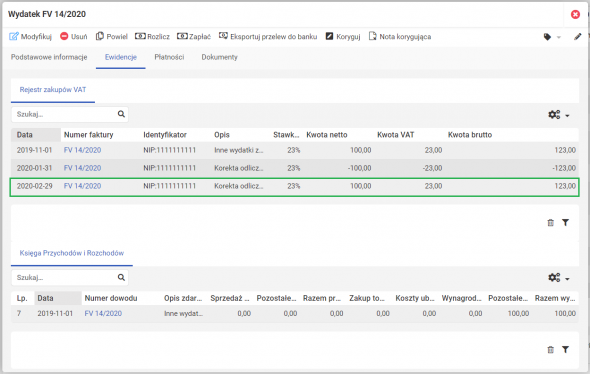

Analogiczne działanie dokonuje się w przypadku uregulowania płatności, system automatycznie ujmuje wpis ze znakiem plus, dzięki czemu nie trzeba dodawać ręcznych zapisów w rejestrze VAT zakupu.

Szczegółowe informacje na temat działania automatycznej ulgi na złe długi znajdują się w artykule: Korekta podatku VAT naliczonego – ulga na złe długi.