Ulga na złe długi działa w polskim systemie podatkowym już od wielu lat. Zawiłość procedur z nią związanych powodowała jednak, że przez długi czas nie była ona często i chętnie wykorzystywanym mechanizmem. Mając na uwadze właśnie nieprzystępność ulgi na złe długi oraz fakt pogarszającej się sytuacji finansowej przedsiębiorstw, ustawodawca postanowił ułatwić dostęp do niej, upraszczając procedury i przenosząc ciężar rozliczeń na sferę związaną z księgowością.

Ulga na złe długi - kiedy jest stosowana?

W momencie, gdy przedsiębiorca będący czynnym podatnikiem VAT wykona usługę lub dostarczy towar odbiorcy, powstaje u niego obowiązek podatkowy w podatku od towarów i usług. Oznacza to, że jest on zobowiązany do zapłaty daniny do skarbu państwa z tytuły dokonanej sprzedaży.

Zgodnie z ogólnymi zasadami rozliczania tego podatku, nie ma znaczenia, czy nabywca dokona zapłaty za daną transakcję - niezależnie od stanu płatności, sprzedawca w okresie rozliczeniowym, w którym powstał rzeczony obowiązek podatkowy, musi odprowadzić należny VAT. Co więcej, musi on również wykazać daną transakcję we właściwej deklaracji - VAT-7 lub VAT-7K.

Z pewnością można stwierdzić, iż w przypadku braku zapłaty za towar lub usługę, sprzedawa traci podwójnie - po pierwsze nie otrzymuje zwrotu poniesionych nakładów, a po drugie - musi zapłacić podatek od towarów i usług. W takiej sytuacji z pomocą przychodzi właśnie ulga na złe długi.

Ulga na złe długi - korzyści

W sytuacji, gdy przedsiębiorca:

- dokonał dostawy towaru lub wykonał usługę,

- odprowadził z tego tytułu VAT i

- nie otrzymał zapłaty za wykonaną transakcję,

może skorzystać z możliwości skorygowania podatku od towarów i usług o kwotę tej należności. Ulga na złe długi (która polega właśnie na korekcie VAT należnego) przysługuje po 150 dniach od upływu terminu płatności wskazanego na fakturze lub w umowie.

Co ważne, wspomnianej korekty należy dokonać w bieżącej deklaracji VAT-7 lub VAT-7K - nie jest konieczne powrócenie do okresu rozliczeniowego, w którym powstał obowiązek podatkowy z tytułu nieopłaconej transakcji.

W ten sposób właściciel firmy odzyskuje kwotę podatku, którą pierwotnie odprowadził do US. To z kolei wpływa pozytywnie na jego płynność finansową. W tym miejscu należy wspomnieć jednak o konieczności ponownego wykazania VAT od danej transakcji w momencie uregulowania należności przez nabywcę towaru lub usługi. Należy tego dokonać w deklaracji za okres rozliczeniowy, w którym sprzedawca otrzymał zaległą kwotę.

Ulga na złe długi - księgowanie

Proces korekty przychodu i ponownego jego zaksięgowania wymaga od przedsiębiorcy ciągłego monitorowania stanów płatności wszystkich należności. Co więcej, wiąże się on również z przeprowadzeniem skomplikowanej procedury księgowej. Właśnie dlatego zamiast tradycyjnego oprogramowania offline, zastosowaliśmy interaktywny system księgowy zaprojektowany tak, by znacznie odciążyć pracę księgowego lub samego przedsiębiorcy.

System księgowości internetowej wfirma.pl pozwala w prosty sposób sporządzić właściwą korektę, a następnie wymagane deklaracje.

Krok pierwszy - korekta przychodu podlegającego opodatkowaniu

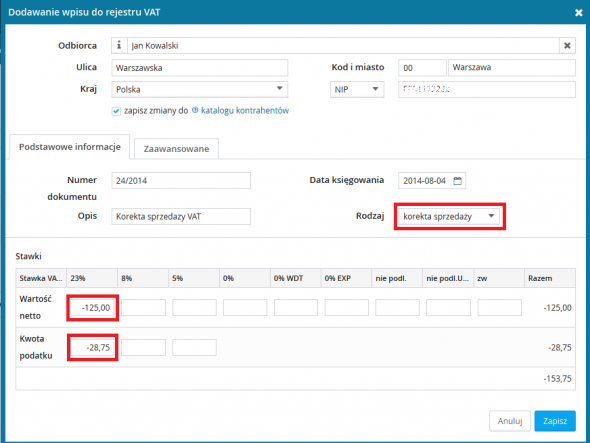

W pierwszej kolejności należy wprowadzić korektę poprzez Ewidencje >> Rejestr sprzedaży VAT >> Dodaj wpis. W oknie należy uzupełnić niezbędne dane (kontrahent, numer faktury, kwota poprzedzona znakiem “minus”), a następnie wybrać opcję Korekta sprzedaży.

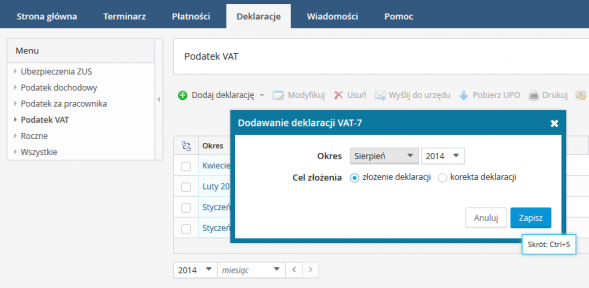

Krok drugi - sporządzenie deklaracji podatkowej VAT-7 oraz dokumentu VAT-ZD

Po sporządzeniu wpisu należy wygenerować automatyczną deklarację - w zależności od wybranej formy rozliczeń - VAT-7 (rozliczanie miesięczne), albo VAT-7K (kwartalne). W tym celu należy przejść do zakładki Biuro >> Deklaracje >> Podatek VAT >> Dodaj deklarację - i gotowe! Korekta VAT zostanie uwzględniona w wygenerowanej deklaracji.

Do deklaracji należy załączyć druk VAT-ZD - posłuży on urzędnikom do ustalenia, czy dłużnik dokonał obowiązkowej korekty VAT.

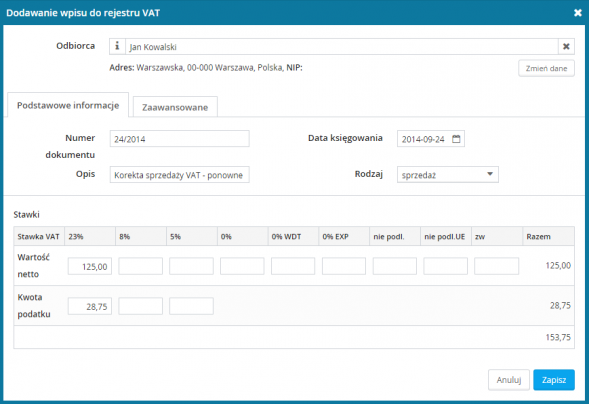

Krok trzeci - ponowne opodatkowanie przychodu po jego rozliczeniu w systemie

W momencie otrzymania zapłaty od kontrahenta, podatnik powinien ponownie dokonać właściwego wpisu do rejestru VAT. W tym celu ponownie należy kliknąć na zakładkę Ewidencje >> Rejestr sprzedaży VAT >> Dodaj wpis. Po uzupełnieniu niezbędnych danych należy wskazać opcję Sprzedaż oraz we właściwym polu wpisać otrzymaną od nabywcy kwotę (tym razem bez znaku minus). Zostanie ona automatycznie uwzględniona przy generowaniu deklaracji za dany okres rozliczeniowy.