Niekiedy zdarza się, że przedsiębiorca dokonujący sprzedaży mieszanej rezygnuje z prowadzenia działalności opodatkowanej VAT. Zakończenie działalności mieszanej wiąże się ze zmianą statusu podatnika, który do tej pory zarejestrowany był jako czynny podatnik VAT. Dla podatnika może być problemem to, jak dokonać wyrejestrowania oraz jak należy dokonać korekty rocznej VAT naliczonego. Dowiedz się, jak zakończenie działalności mieszanej wpływa na rozliczenia przedsiębiorcy!

Na czym polega sprzedaż mieszana?

Podatnik dokonujący dostawy towarów lub świadczący usługi opodatkowane VAT oraz zwolnione z podatku VAT, dokonuje sprzedaży mieszanej. Działania takie wymagają od niego szczególnego sposobu rozliczania faktur zakupu. Obligują go bowiem do podzielenia poniesionych wydatków na:

- wydatki związane ze sprzedażą opodatkowaną,

- wydatki związane ze sprzedażą zwolnioną,

- zakupy, które związane są ze sprzedażą opodatkowaną i zwolnioną (tzw. mieszaną).

Zamiar dokonywania sprzedaży mieszanej należy zgłosić w urzędzie skarbowym, składając wniosek o ustalenie proporcji wstępnej (proporcji sprzedaży opodatkowanej do sprzedaży zwolnionej). Na podstawie danej proporcji wyliczana jest wartość odliczenia VAT od zakupów związanych z działalnością mieszaną (zarówno opodatkowaną, jak i zwolnioną). Naczelnik urzędu skarbowego może zgodzić się z decyzją przedsiębiorcy złożoną we wniosku, ale może też ustalić inną proporcję. Podatnik otrzymuje protokół zawierający decyzję. Daną proporcję wstępną należy stosować do końca danego roku podatkowego.

W kolejnym roku podatkowym przedsiębiorca może posłużyć się już rzeczywistą proporcją za rok poprzedni. Proporcja ostateczna (obliczona na podstawie udziału obrotu uzyskanego z tytułu wykonywania czynności uprawniających do odliczenia VAT naliczonego oraz czynności, w przypadku których nie ma takiej możliwości), służy co do zasady jako proporcja wstępna w kolejnym roku podatkowym. Podatnik nie ma obowiązku informowania o tym działaniu naczelnika urzędu skarbowego.

Co ważne, po upływie roku podatkowego i obliczeniu rzeczywistej proporcji wynikającej z obrotu uzyskanego w całym roku, konieczne jest dokonanie korekty odliczonego podatku od towarów i usług w poprzednim roku podatkowym.Należy jej dokonać co do zasady w pierwszej deklaracji składanej w nowym roku, tj. w deklaracji za styczeń lub w deklaracji za pierwszy kwartał.

Roczna korekta VAT naliczonego przy sprzedaży mieszanej.

Zakończenie działalności mieszanej - jak zgłosić?

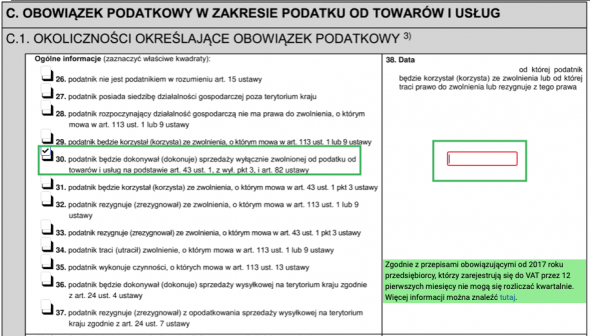

Informację dotyczącą zakończenia działalności mieszanej przez podatnika należy zgłosić do urzędu skarbowego. Jeżeli przedsiębiorca do tej pory dokonywał działalności mieszanej i zamierza zaprzestać działalności opodatkowanej - tym samym zrezygnować ze statusu podatnika VAT czynnego - należy dokonać aktualizacji deklaracji VAT-R. Na formularzu tym konieczne jest oznaczenie, że od danej chwili podatnik będzie wykonywał jedynie czynności zwolnione z VAT. Żeby tak się stało, należy zaznaczyć poz. 30 - w części C1 - zgłoszenia, która to pozycja zawiera informację, że podatnik będzie dokonywał (dokonuje) sprzedaży wyłącznie zwolnionej od podatku od towarów i usług na podstawie art. 43 ust. 1, z wył. pkt 3, i art. 82 ustawy.

Obowiązkowe jest również wskazanie początku wykonywania tych czynności poprzez wpisanie daty w pozycji 38 zgłoszenia VAT-R. Wypełniony dokument stanie się podstawą do zmiany statusu przedsiębiorcy w ewidencji VAT.

Zakończenie działalności mieszanej a korekta VAT naliczonego

Jak zostało już wspomniane, podatnik zobowiązany jest do stosowania proporcji w stosunku do wydatków związanych z działalnością opodatkowaną i zwolnioną. Zakończenie działalności mieszanej wiąże się więc z dokonaniem korekty VAT naliczonego, której co do zasady należy dokonać w ramach korekty VAT rocznej.

Dokonanie korekty VAT naliczonego w ramach korekty rocznej nie ma miejsca w przypadku:

- środków trwałych oraz wartości niematerialnych i prawnych podlegających amortyzacji (z wyłączeniem tych, których wartość nie przekracza 15 000 zł),

- gruntów i praw wieczystego użytkowania gruntów, jeżeli zostały ujęte w środkach trwałych lub wartościach niematerialnych i prawnych nabywcy (z wyłączeniem tych, których wartość początkowa nie przekracza 15 000 zł).

Korekty należy dokonać wówczas w ciągu 5 kolejnych lat - w przypadku środków trwałych oraz wartości niematerialnych i prawnych oraz w ciągu 10 lat - w przypadku nieruchomości oraz praw wieczystego użytkowania gruntów.

W przypadku towarów i usług, które na podstawie przepisów o podatku dochodowym są zaliczane przez podatnika do środków trwałych oraz wartości niematerialnych i prawnych podlegających amortyzacji, a także gruntów i praw wieczystego użytkowania gruntów, jeżeli zostały zaliczone do środków trwałych lub wartości niematerialnych i prawnych nabywcy, z wyłączeniem tych, których wartość początkowa nie przekracza 15 000 zł, korekty, o której mowa w ust. 1, podatnik dokonuje w ciągu 5 kolejnych lat, a w przypadku nieruchomości i praw wieczystego użytkowania gruntów – w ciągu 10 lat, licząc od roku, w którym zostały oddane do użytkowania. Roczna korekta w przypadku, o którym mowa w zdaniu pierwszym, dotyczy jednej piątej, a w przypadku nieruchomości i praw wieczystego użytkowania gruntów – jednej dziesiątej kwoty podatku naliczonego przy ich nabyciu lub wytworzeniu. W przypadku środków trwałych oraz wartości niematerialnych i prawnych, których wartość początkowa nie przekracza 15 000 zł, przepis ust. 1 stosuje się odpowiednio, z tym że korekty dokonuje się po zakończeniu roku, w którym zostały oddane do użytkowania.

Przykład 1.

Pan Tomasz do 30 czerwca 2020 r. dokonywał sprzedaży mieszanej. Zdecydował się on na zakończenie działalności mieszanej 1 lipca 2020 r. Co miesiąc otrzymuje on fakturę za wynajem biura. VAT wynikający z tej faktury był rozliczany na podstawie wstępnej proporcji (wydatek ten jest związany zarówno ze sprzedażą opodatkowaną, jak i zwolnioną). Tym samym od 1 lipca przedsiębiorca straci prawo do odliczenia VAT naliczonego z faktury za wynajem. Z kolei podatek, który został odliczony do 30 czerwca 2020 r., będzie skorygowany poprzez sporządzenie korekty rocznej VAT.

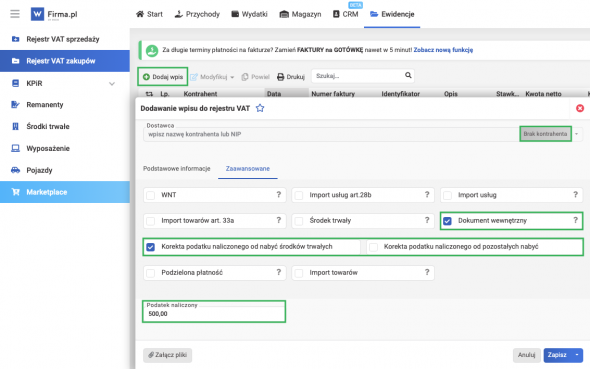

Zakończenie działaności mieszanej - wprowadzanie wpisów korygujących w systemie wfirma.pl

W systemie wfirma.pl, aby uwzględnić korektę podatku VAT naliczonego od nabycia środków trwałych lub pozostałych nabyć bezpośrednio w pliku JPK_V7, należy wejść w zakładkę EWIDENCJE » REJESTR VAT ZAKUPÓW » DODAJ WPIS, gdzie należy zaznaczyć opcję BRAK KONTRAHENTA, a następnie w zakładce ZAAWANSOWANE zaznaczyć opcję DOKUMENT WEWNĘTRZNY oraz wybrać jedną z opcji: KOREKTA PODATKU NALICZONEGO OD NABYĆ ŚRODKÓW TRWAŁYCH lub KOREKTA PODATKU NALICZONEGO OD POZOSTAŁYCH NABYĆ oraz wprowadzić kwotę korekty w polu PODATEK NALICZONY.