Spółka cywilna jest specyficznym rodzajem działalności gospodarczej i musi składać się z minimum dwóch wspólników. Każdy ze wspólników prowadzi oddzielną działalność gospodarczą podlegającą wpisowi w Centralnej Ewidencji i Informacji o Działalności Gospodarczej. W ramach zawartej umowy spółki cywilnej zostają określone udziały każdego ze wspólników. Dlaczego udziały są tak istotne? Kiedy ma miejsce zmiana udziałów w spółce cywilnej? Jakich czynności należy dokonać, by prawidłowo dokonać zmiany? Wyjaśniamy poniżej.

Zmiana udziałów w spółce cywilnej

Wspólnicy spółki cywilnej mogą podjąć decyzję o zmianie proporcji udziałów. Wówczas w celu prawidłowego udokumentowania niniejszego zdarzenia, należy sporządzić aneks do umowy spółki lub dokonać zmiany przez uchwałę wspólników (pod warunkiem, że umowa spółki dopuszcza taką możliwość). W obu przypadkach niezbędna jest forma pisemna. Jest to bardzo istotne z podatkowo- księgowego punktu widzenia. Na podstawie tej informacji określa się bowiem udział wspólników w zyskach bądź stratach. Ma on także wpływ na obowiązki w zakresie podatku dochodowego.

Zmiana udziałów w spółce cywilnej a remanent

Jak wynika z par. 27 ust. 1 rozporządzenia w sprawie prowadzenia KPiR, podatnicy są obowiązani do sporządzenia i wpisania do księgi spisu z natury:

-

towarów handlowych,

-

materiałów (surowców) podstawowych i pomocniczych,

-

półwyrobów,

-

produkcji w toku,

-

wyrobów gotowych,

-

braków i odpadów,

- na 1 stycznia, na koniec każdego roku podatkowego, na dzień rozpoczęcia działalności w ciągu roku podatkowego, a także w razie utraty w ciągu roku podatkowego prawa do zryczałtowanego opodatkowania podatkiem dochodowym, zmiany wspólnika, zmiany proporcji udziałów wspólników lub likwidacji działalności.

Remanent końcowy sporządzony na dzień zmiany udziałów w spółce cywilnej należy ująć w KPiR.

Spis z natury w związku ze zmianą udziałów w spółce cywilnej i wpływ na podatek dochodowy

Różnice remanentowe powstałe między remanentem początkowym a końcowym mają wpływ na ostatnią zaliczkę wyliczaną przed zmianą udziałów w spółce cywilnej. Jeżeli zmiana udziałów miała miejsce w trakcie roku podatkowego, wówczas za remanent początkowy, co do zasady uznaje się ten sporządzony na 1 stycznia.

Ponownie na koniec roku podatkowego również, należy ustalić różnice remanentowe, w celu ustalenia dochodu po zmianie udziałów.

- powiększona o różnicę pomiędzy wartością remanentu końcowego i początkowego towarów handlowych, materiałów (surowców) podstawowych i pomocniczych, półwyrobów, produkcji w toku, wyrobów gotowych, braków i odpadków, jeżeli wartość remanentu końcowego jest wyższa niż wartość remanentu początkowego, lub

- pomniejszona o różnicę pomiędzy wartością remanentu początkowego i końcowego, jeżeli wartość remanentu początkowego jest wyższa.

Zmiana udziałów w spółce cywilnej w systemie wfirma.pl

W przypadku zmiany udziałów w spółce cywilnej w trakcie roku podatkowego, należy wykonać w zasadzie 6 kroków:

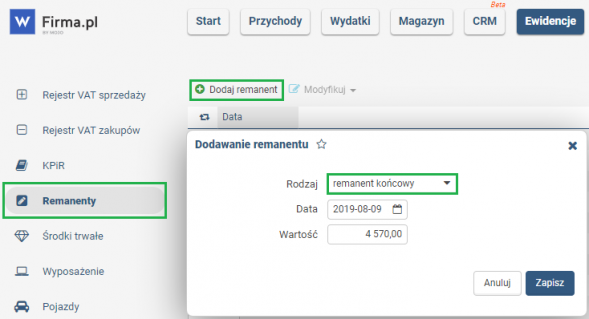

Krok 1 - Wprowadzenie wartości remanentu końcowego na dzień zmiany udziałów.

W tym celu, należy przejść do zakładki EWIDENCJE » REMANENTY » DODAJ REMANENT » REMANENT KOŃCOWY. W oknie, które się pojawi, należy wprowadzić wartość remanentu końcowego oraz datę jego sporządzenia (dzień zmiany udziałów).

Wartość remanentu zostanie ujęta w KPiR.

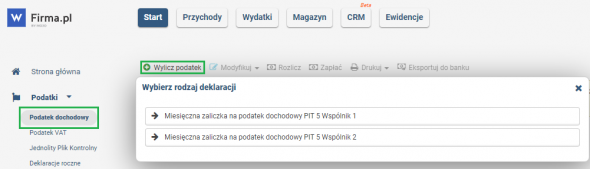

Krok 2 - Wyliczenie zaliczki na podatek dochodowy za okres zmiany udziałów w spółce cywilnej.

W tym celu należy przejść do zakładki START» PODATKI» PODATEK DOCHODOWY » WYLICZ PODATEK, gdzie następnie należy dokonać wyliczenia zaliczki dla każdego ze wspólników. W zaliczce zostaną uwzględnione różnice remanentowe.

Krok 3 - Założenie nowego konta w systemie.

Ta czynność jest niezbędna, by móc zapewnić poprawność wyliczeń wg nowych udziałów.

Krok 4 - Uzupełnienie danych dotyczących firmy, wspólników oraz przeniesienie dotychczasowych danych z poprzedniego konta.

W zakładce USTAWIENIA » DANE PODSTAWOWE » DANE IDENTYFIKACYJNE należy uzupełnić podstawowe dane spółki, tj. nazwa, NIP, REGON.

W sekcji USTAWIENIA » DANE PODSTAWOWE » RODZAJ FIRMY I WŁAŚCICIELE jako rodzaj firmy należy wskazać PODMIOT NIEBĘDĄCY OSOBĄ FIZYCZNĄ. Następnie należy dodać informacje o wspólnikach, w tym o ich udziałach, klikając na opcję DODAJ WŁAŚCICIELA.

Następnie w zakładce USTAWIENIA » FIRMA » PODATKI » OGÓLNE należy uzupełnić okres rozpoczęcia działalności oraz okres, od kiedy będzie prowadzona księgowość w systemie wfirma.pl - co do zasady okres następujący po okresie zmiany udziałów. Wówczas pojawią się okna, w których należy uzupełnić wartość poszczególnych kolumn KPiR na koniec okresu, w którym miała miejsce zmiana udziałów, o czym więcej w artykule: Ustawienia ogólne podatków.

W zakładce USTAWIENIA » FIRMA » PODATKI » PODATEK DOCHODOWY/ ZUS/ PODATEK VAT należy uzupełnić wszystkie dane dotyczące działalności.

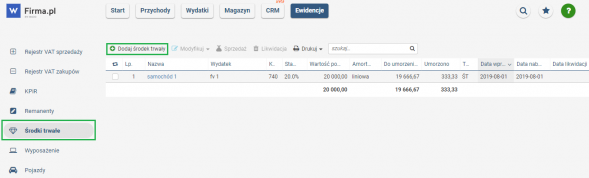

W sekcji EWIDENCJE » ŚRODKI TRWAŁE/ WYPOSAŻENIE » DODAJ ŚRODEK TRWAŁY/ DODAJ WYPOSAŻENIE należy uzupełnić informacje o posiadanym wyposażeniu oraz środkach trwałych.

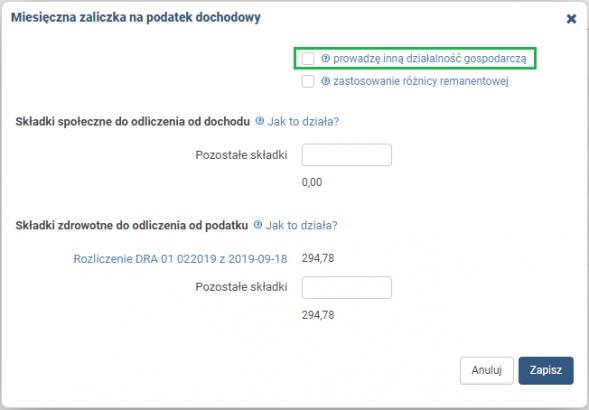

Krok 5 - Zaliczka na podatek dochodowy po zmianie udziałów w spółce cywilnej.

Gdy zostaną uzupełnione dane zgodnie z krokiem 4, spółka może w trybie dotychczasowym ewidencjonować przychody i koszty. Na koniec okresu należy wyliczyć zaliczkę na podatek dochodowy, przechodząc do zakładki START » PODATKI » PODATEK DOCHODOWY » WYLICZ PODATEK dla każdego ze wspólników. Wówczas podczas generowania wyliczenia zaliczki na podatek dochodowy, należy zaznaczyć okienko PROWADZĘ INNĄ DZIAŁALNOŚĆ GOSPODARCZĄ i w polu DOCHÓD NARASTAJĄCO Z INNEJ DZIAŁALNOŚCI należy wprowadzić wartość wynikającą z działania:

[dochody ze spółki przypadające na danego wspólnika (zgodnie z uprzednimi udziałami) na ostatni dzień okresu wg “starych” udziałów] - [dochody ze spółki przypadające na danego wspólnika zgodnie z nowymi udziałami na ostatni dzień okresu wg "starych" udziałów (gdyż po uzupełnieniu stanu księgi kwoty te zostaną odpowiednio uwzględnione zaliczce; koniecznie jest ich odpowiednie wyksięgowanie)]

W ten sposób należy postępować, aż do wyliczenia ostatniej zaliczki za dany rok.

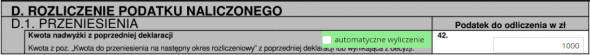

Krok 6 - Przeniesienie nadwyżki podatku naliczonego w deklaracji VAT.

W przypadku gdy spółka była czynnym podatnikiem VAT i w ostatniej deklaracji VAT składanej za okres, w którym dokonano zmiany udziałów, wykazała nadwyżkę podatku VAT naliczonego nad należnym w poz. 56 druku VAT-7 (19) oraz VAT-7K (13) i nie ubiegała się o jej zwrot, wówczas w kolejnej deklaracji należy wykazać ją w poz. 42., odznaczając okno AUTOMATYCZNE WYLICZENIE i ręcznie wprowadzając odpowiednią kwotę.