31 grudnia 2020 roku Wielka Brytania opuściła Unię Europejską. Do końca 2020 roku miał miejsce okres przejściowy, w którym Wielka Brytania dalej była traktowana jako kraj należący do Unii Europejskiej. Natomiast już od 1 stycznia 2021 roku uregulowano zasady rozliczania z Wielką Brytanią. Sprawdźmy, jakie konsekwencje na tle rozliczeń podatkowych u polskich przedsiębiorców przyniósł brexit od 2021 roku!

Transakcje zakupu lub/i sprzedaży z Wielką Brytanią a brexit

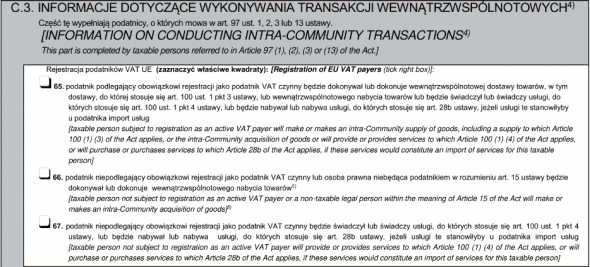

Polski przedsiębiorca dokonujący transakcji z kontrahentem z Wielkiej Brytanii po brexicie zobowiązany jest do traktowania go jako kontrahenta z kraju trzeciego, tj. spoza Unii Europejskiej. W związku z tym, dokonując importu usług ze Zjednoczonym Królestwem, należy w pierwszej kolejności dokonać rejestracji do VAT UE na formularzu VAT-R w części C.3. „Informacje dotyczące wykonywania transakcji wewnątrzwspólnotowych”:

- poz. 65 – oznacza ją czynny podatnik VAT, który będzie dokonywał lub dokonuje wewnątrzwspólnotowej dostawy towarów, wewnątrzwspólnotowego nabycia towarów lub będzie wewnątrzwspólnotowo świadczył lub świadczy usługi, lub będzie nabywał lub nabywa usługi, do których stosuje się art. 28b ustawy, jeżeli usługi te stanowiłyby u podatnika import usług (zarówno dla tych z UE, jak i spoza UE);

- poz. 67 – oznacza ją podatnik VAT zwolniony, który będzie dokonywał lub dokonuje importu usług (zarówno z UE, jak i spoza UE) bądź będzie wewnątrzwspólnotowo świadczył lub świadczy usługi.

Ponadto w poz. 68 należy wskazać przewidywaną datę rozpoczęcia dokonywania czynności wymienionych w powyższych pozycjach.

W kolejnym etapie rozliczeń transakcji z Wielką Brytanią trzeba wyróżnić, czy polski przedsiębiorca występuje jako nabywca, czy sprzedawca. W poniższej tabeli przedstawiamy sposób ewidencji zakupów/sprzedaży w zależności od tego, którą stroną transakcji jest polski podatnik.

Podatnik VAT czynny | |

Rodzaj transakcji | Ewidencja podatkowa |

Import towarów | Fakturę zakupu należy ująć bezpośrednio w kosztach uzyskania przychodu. Natomiast za pomocą dowodu wewnętrznego ujmuje się w ewidencjach podatkowych koszt cła i akcyzy (jeśli zostały naliczone). Na gruncie VAT rozliczenie zależne jest od 3 czynników:

Rozwiązanie: Fakturę należy ująć jednocześnie w rejestrze VAT sprzedaży oraz zakupu i naliczyć polski podatek VAT (zwykle 23%) w okresie, w którym powstał dług celny. W pliku JPK_V7 taka transakcja powinna mieć oznaczenie „IMP” i być wykazana w poz. P_25 i P_26.

Rozwiązanie: Oprócz otrzymania faktury zakupu podatnik powinien otrzymać od urzędu celnego dokument SAD lub PZC, który jest podstawą do odliczenia podatku VAT oraz ujęcia kosztu cła i akcyzy. Podatek VAT odliczamy na podstawie dokumentu celnego w dacie jego otrzymania. W pliku JPK_V7 transakcja ta powinna mieć oznaczenie „IMP” i być wykazana w poz. P_42 i P_43 (w przypadku zakupu towarów) lub P_40 i P_41 (w przypadku zakupu środka trwałego).

Rozwiązanie: W JPK_V7 transakcja ta wykazywana jest w dacie wystawienia faktury lub w przypadku gdy nie jest posiadana faktura to należy wykazać WNT w terminie 15. dnia miesiąca następującego po miesiącu, w którym dokonano dostawy towaru będącego przedmiotem WNT w poz. P_23 i P_24 oraz P_42 i P_43 (w przypadku pozostałych zakupów) lub P_40 i P_41 (w przypadku zakupu środka trwałego). W informacji podsumowującej VAT UE wykazywana jest w części D. |

Fakturę należy ująć jednocześnie w rejestrze VAT sprzedaży oraz zakupu i naliczyć polski podatek VAT (zwykle 23%). W JPK_V7 transakcja wykazywana jest w poz. P_27 i P_28 oraz p_42 i P_43 (w przypadku pozostałych zakupów). | |

Świadczenie usług | Faktura wystawiana jest bez podatku VAT, ze stawką NIE PODL. oraz z adnotacją „odwrotne obciążenie”. W JPK_V7 transakcja wykazywana jest w poz. P_11. |

Eksport towarów | Faktura wystawiana jest bez podatku VAT, ze stawką 0%. Sprzedaż tę należy wykazać w JPK_V7 w poz. P_22. |

Podatnik zwolniony z VAT | |

Rodzaj transakcji | Ewidencja podatkowa |

Import towarów | Fakturę zakupu należy ująć bezpośrednio w kosztach uzyskania przychodu. Za pomocą dowodu wewnętrznego ujmuje się koszt cła i akcyzy (jeśli zostały naliczone) w ewidencjach podatkowych – w sytuacji gdy podatnik otrzymał od urzędu celnego dokument PZC i SAD. Rozliczenie na gruncie VAT zależne jest od 2 czynników:

Rozwiązanie: W przypadku podatnika VAT zwolnionego naliczony na dokumencie celny SAD/PZC podatek VAT podlega ujęciu w kosztach podatkowych za pomocą dowodu wewnętrznego.

Rozwiązanie: W przypadku nievatowca, gdy ma miejsce import towarów z odprawą w innym kraju UE, możliwe jest skorzystanie ze zwolnienia odnośnie wykazania transakcji WNT, jeśli:

W przypadku nievatowca nie jest możliwe skorzystanie z uproszczonego importu towarów art. 33a. *aby móc skorzystać ze zwolnienia z transakcji WNT, nie można dla transakcji wewnątrzwspólnotowego nabycia zastosować przed NIP przedrostka PL. |

Import usług | Fakturę należy ująć w rejestrze VAT transakcji zagranicznych i opodatkować krajową stawką VAT (zwykle 23%). Od transakcji płacony jest podatek VAT, który po opłaceniu stanowi koszt działalności. Transakcja wykazywana jest w deklaracji VAT-9M (jeśli podatnik jest zgłoszony do dokonywania WNT) lub deklaracji VAT-8 (jeśli podatnik nie jest zgłoszony do dokonywania WNT). |

Świadczenie usług | Fakturę należy wystawić jak standardową fakturę (bez VAT) z adnotacją „odwrotne obciążenie”. |

Eksport towarów | Fakturę należy wystawić jak standardową fakturę (bez VAT). W przypadku podatnika zwolnionego z VAT nie powstaje eksport towarów, a zwykła sprzedaż analogiczna do krajowej. |

Brexit po stronie sprzedawcy w systemie wFirma.pl

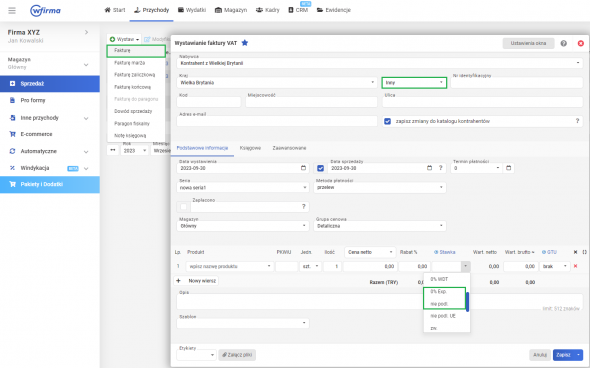

W celu wystawienia faktury na rzecz kontrahenta z siedzibą w Wielkiej Brytanii w systemie wFirma.pl należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ. W oknie, które się pojawi, trzeba uzupełnić dane dotyczące sprzedaży. Przy wprowadzaniu danych kontrahenta w polu NIP wybiera się z listy INNY, a jako stawkę VAT:

- nie podl. – w przypadku świadczenia usług;

- 0% EXP. – w przypadku dostawy towarów i prawa do zastosowania stawki 0% w eksporcie.

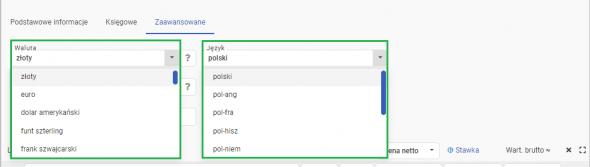

Dodatkowo w zakładce ZAAWANSOWANE możliwe jest definiowanie waluty oraz języka faktury.