Czynni podatnicy podatku VAT, muszą pamiętać o obowiązkowym oznaczaniu poszczególnych transakcji właściwymi symbolami dla celów nowego pliku JPK_V7. Ci podatnicy, którzy świadczą usługi o charakterze niematerialnym, powinni w związku z tym poznać zasady stosowania kodu GTU 12.

Kogo dotyczy obowiązek stosowania kodu GTU 12?

Obowiązek stosowania kodu GTU 12 spoczywa na czynnych podatnikach VAT, którzy świadczą usługi o charakterze niematerialnym, wyłącznie:

- doradczych, w tym doradztwa prawnego i podatkowego oraz doradztwa związanego z zarządzaniem - PKWiU 62.02.1, 62.02.2, 66.19.91, 69.20.3, 70.22.11,70.22.12, 70.22.13, 70.22.14, 70.22.15, 70.22.16, 70.22.3, 71.11.24, 71.11.42, 71.12.11, 71.12.31, 74.90.13, 74.90.15, 74.90.19,

- w zakresie rachunkowości i audytu finansowego - PKWiU 69.20.1, 69.20.2,

- prawnych (PKWiU 69.1), zarządczych - PKWiU 62.03, 63.11.12, 66.11.19, 66.30, 68.32, 69.20.4, 70.22.17, 70.22.2, 90.02.19.1,

- firm centralnych - PKWiU 70.1,

- marketingowych lub reklamowych - PKWiU 73.1,

- badania rynku i opinii publicznej - PKWiU 73.2,

- w zakresie badań naukowych i prac rozwojowych - PKWiU 72,

- oraz w zakresie pozaszkolnych form edukacji - PKWiU 85.5.

Przykład 1.

Pan Arek projektuje systemy komputerowe oraz świadczy usługi doradcze w zakresie programowania. Czy w związku z tym ma obowiązek stosowania kodu GTU 12 dla wszystkich transakcji?

Nie, w tej sytuacji pan Arek powinien stosować kod GTU 12 jedynie w przypadku transakcji dotyczących usług doradczych w zakresie programowania, natomiast usługi związane z projektowaniem systemów nie są objęte tym obowiązkiem.

Sprzedaż objęta obowiązkiem stosowania kodu GTU 12 – dokumentowanie

Obowiązek oznaczania faktur kodem GTU 12 dotyczy także faktur zaliczkowych i końcowych. Zatem jeśli do faktury zaliczkowej, dla której obowiązek podatkowy powstał przed 1 października, wystawiona zostanie faktura końcowa, dla której obowiązek podatkowy powstanie w październiku lub w okresie późniejszym, należy oznaczyć ją właściwym kodem GTU.

Przykład 2.

Pani Kasia 4 października 2020 roku wystawiła fakturę za poradę prawną, której udzieliła 28 września 2020 roku. Czy w tym przypadku transakcja powinna zostać oznaczona kodem GTU 12?

Nie, ponieważ obowiązek podatkowy powstanie w dniu sprzedaży, czyli we wrześniu. Zatem mimo że faktura została wystawiona w październiku, transakcja nie musi być oznaczona kodem GTU 12 bo transakcja miała miejsce przed wejściem w życie nowej struktury JPK_V7.

Przykład 3.

Pan Bartek wystawił fakturę zaliczkową za poradę księgową 27 września 2020 roku, w związku z czym nie zastosował kodu GTU 12. Fakturę końcową wystawił natomiast dopiero 6 października 2020 roku. Czy faktura końcowa powinna być zatem oznaczona kodem GTU 12, mimo że faktura zaliczkowa go nie posiadała?

Tak, ponieważ w tym przypadku obowiązek podatkowy dla faktury końcowej powstanie w październiku, zatem pan Bartek powinien oznaczyć transakcję kodem GTU 12.

Kod GTU 12 a usługi ciągłe

Usługi świadczone przez długi czas zgodnie z art. 19a ust 3 ustawy o VAT uznaje się za wykonane z upływem każdego okresu, którego dotyczą te płatności lub rozliczenia, do momentu zakończenia świadczenia tej usługi. Odnosi się to do sytuacji, gdy w związku z jej świadczeniem ustalane są następujące po sobie terminy płatności lub rozliczeń. Usługę świadczoną w sposób ciągły przez okres dłuższy niż rok, dla której w związku z jej świadczeniem w danym roku nie upływają terminy płatności lub rozliczeń, uznaje się za wykonaną z upływem każdego roku podatkowego, do momentu zakończenia świadczenia tej usługi.

Jak zatem należałoby oznaczyć transakcję, w przypadku gdy zawarcie umowy lub wystawienie faktury miało miejsce we wrześniu, natomiast termin płatności upłynie dopiero w październiku? W tej sytuacji także trzeba wziąć pod uwagę datę powstania obowiązku podatkowego, zatem jeśli obowiązek podatkowy powstanie po 30 września, wówczas transakcja powinna zostać objęta kodem GTU 12.

Przykład 4.

W styczniu 2020 roku biuro rachunkowe zawarło z nowym klientem umowę na świadczenie usług od 1 stycznia 2020 roku na czas nieokreślony. Usługi rozliczane będą w okresach rozliczeniowych miesięcznych. Czy zatem faktura za usługi księgowe za wrzesień wystawiona w październiku powinna zostać oznaczona kodem GTU 12?

Nie, ponieważ strony określiły okresy rozliczeniowe miesięczne i tym samym za dzień wykonania tej usługi należy przyjąć ostatni dzień przyjętego okresu rozliczeniowego, tj. w przypadku września – 30 września. Za wrzesień nie ma obowiązku składania nowego JPK, więc nie będzie konieczności oznaczania kodu. Natomiast już za okresy rozliczeniowe następujące po wrześniu obowiązek ten musi być zrealizowany.

Ewidencjonowanie sprzedaży na kasie fiskalnej a kod GTU 12

Podatnicy nie muszą używać kodu GTU 12 przy księgowaniu raportów okresowych z kasy fiskalnej. Raporty miesięczne czy dobowe drukowane na kasie fiskalnej nie są objęte obowiązkiem stosowania kodu GTU 12. Sprzedaż ewidencjonowaną za pomocą kasy fiskalnej należy natomiast oznaczyć jedynie symbolem „RO”, który jest w tym wypadku oznaczeniem obligatoryjnym.

Kod GTU 12 a korygowanie faktur sprzedaży

W nowym pliku JPK_V7 fakturę korygującą należy zawsze oznaczyć kodem GTU 12, w sytuacji gdy jest ona wystawiana po 30 września 2020 roku i koryguje dostawę wchodzącą w zakres kodu GTU. W związku z tym kłopotliwe może okazać się wystawienie faktury korygującej, w przypadku gdy:

Na fakturze pierwotnej zastosowano oznaczenie ze względu na usługę objętą kodem GTU 12, natomiast korekta faktury dotyczy jedynie towaru/usługi nieobjętej kodem GTU 12.

W tym przypadku nie trzeba oznaczać korekty kodem GTU 12, ponieważ korekta dotyczy wyłącznie pozycji, która nie jest objęta obowiązkiem stosowania tego symbolu.

Przykład 5

Pani Kasia wystawiła fakturę za usługi marketingowe oraz zaprojektowane ulotki. Na fakturze została jednak wskazana błędna cena za wykonany projekt. W związku z tym wystawiono korektę. Czy pani Kasia powinna zatem oznaczyć korektę kodem GTU 12?

Nie, ponieważ w tym przypadku korekta dotyczy jedynie pozycji nieobjętej kodem GTU 12.

Faktura pierwotna zawierała towary/usługi, do których nie zastosowano oznaczenia GTU 12, natomiast korekta faktury dotyczy jedynie usługi objętej kodem GTU 12.

W tej sytuacji przy wystawianiu korekty, mimo że faktura pierwotna nie zawierała oznaczenia GTU, w nowym pliku JPK_V7 należy oznaczyć tę transakcję kodem GTU 12.

Przykład 6

Pan Bartek wystawił fakturę za projekt systemu oraz usługi w zakresie doradztwa programowania, jednak przy wystawianiu dokumentu przez pomyłkę nie ujął pozycji, która zawierała usługi doradcze. Czy w tym przypadku, jeśli na fakturze pierwotnej nie znajdowały się usługi objęte obowiązkiem stosowania kodu GTU 12, zatem faktura ta nie posiadała tego oznaczenia, pan Bartek powinien oznaczyć korektę kodem GTU 12?

Tak, ponieważ na fakturze korygującej zostaną ujęte usługi podlegające pod obowiązek zastosowania kodu GTU 12.

Faktura nie posiada oznaczenia GTU 12, ponieważ obowiązek podatkowy powstał przed 1 października, natomiast faktura korygująca wystawiona została w październiku 2020 roku (data odbioru korekty również miała miejsce w tym okresie) i dotyczy usługi objętej kodem GTU 12.

W tym przypadku podatnik także ma obowiązek zastosowania kodu GTU 12, ponieważ faktura korygująca dotycząca usługi objętej obowiązkiem stosowania kodu GTU 12 wystawiona została po 1 października 2020 roku.

Przykład 7

Pani Agnieszka 25 września 2020 roku wystawiła fakturę za usługi doradcze. 2 października klient zgłosił, że na fakturze znajduje się błędna kwota, w związku z czym pani Agnieszka wystawiła fakturę korygującą. Czy w tej sytuacji korekta powinna zostać oznaczona kodem GTU 12, mimo że faktura pierwotna nie była objęta tym obowiązkiem?

Tak, w tym przypadku korekta musi zostać oznaczona kodem GTU 12, ponieważ została wystawiona po 1 października 2020 roku.

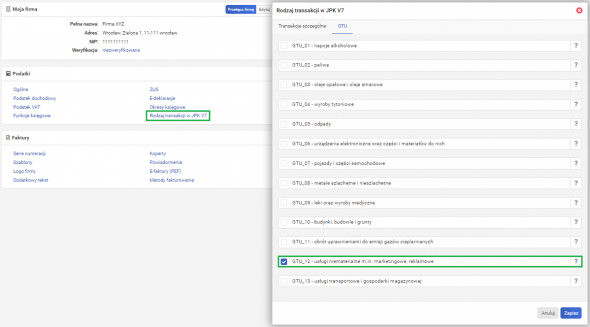

Kod GTU 12 w systemie wFirma.pl

W systemie wFirma.pl możliwe jest wybieranie odpowiedniego kodu GTU przy wystawianiu dokumentu sprzedaży. W tym celu w pierwszej kolejności należy przejść do zakładki USTAWIENIA » PODATKI » TYPY TRANSAKCJI W JPK_V7 » GTU, gdzie następnie trzeba wybrać odpowiedni kod, czyli w tym przypadku GTU 12, i zapisać zmiany.

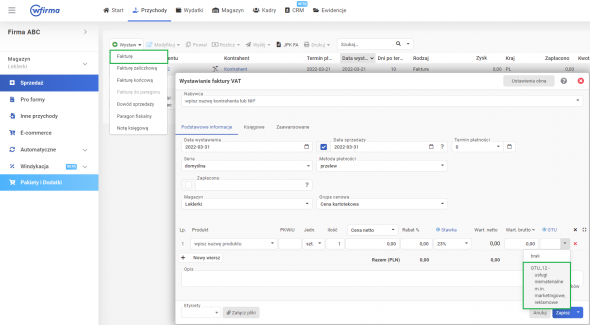

Wystawianie faktury - jak wybrać kod GTU 12?

Po dokonaniu właściwych ustawień przy wystawianiu faktury sprzedaży w zakładce PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ (lub WERSJĘ ROBOCZĄ SPRZEDAŻY, jeśli włączona jest opcja w ustawieniach) znajduje się dodatkowa kolumna GTU, gdzie możliwe jest wybranie odpowiedniego kodu GTU dla danej pozycji. Dodatkowo jeśli użytkownik prowadzi w systemie gospodarkę magazynową, odpowiedni kod GTU zaciągnie się automatycznie, w sytuacji gdy zostanie wybrany produkt/usługa z magazynu, dla którego wcześniej kod ten ustawiono.

Kod GTU jest widoczny w oknie podglądu faktury oraz zostanie wykazany w strukturze JPK, jednak nie widać go na wydruku faktury.