Prowadząc własną działalność gospodarczą, często można doświadczyć sytuacji, gdy dokumenty spłyną z opóźnieniem lub omyłkowo nie zostaną w ogóle zaksięgowane mimo ich posiadania. W takiej sytuacji wielu podatników ma problemy z prawidłowym rozliczeniem kosztów w KPiR i rejestrze VAT. Jak się okazuje, problem nie jest wcale taki trudny do rozwiązania. Sprawdźmy, jak powinna być zaksięgowana zapomniana faktura kosztowa.

Zapomniana faktura kosztowa a podatek VAT

Co do zasady czynni podatnicy VAT mają prawo do odliczenia podatku od wydatków, jeżeli zostały one poniesione w celu wykonywania działalności opodatkowanej.

Zgodnie z zasadą ogólną odliczenie podatku VAT możliwe jest w okresie, w którym powstał obowiązek podatkowy w stosunku do nabytych towarów bądź usług, lub:

- w jednym z dwóch następnych okresów rozliczeniowych (w przypadku rozliczania kwartalnie) lub

- w jednym z trzech następnych okresach rozliczeniowych (w przypadku rozliczania miesięcznie).

Jednak, co istotne, nie można dokonać odliczenia wcześniej niż w rozliczeniu za okres, w którym podatnik otrzymał fakturę lub dokument celny.

Jak powyższe odnieść do pominiętej faktury zakupu? Otóż rozliczenie wydatku zależy od okresu faktycznego otrzymania dokumentu przez podatnika - nabywcę.

W przypadku gdy podatnik nie odliczy podatku VAT w jednym z wskazanych okresów rozliczeniowych to odliczenia będzie mógł dokonać również później, ale już na zasadach korekty. Oznacza to, że wiązać się to będzie z korektą JPK_V7 (części deklaracyjnej i ewidencyjnej). Korekty można dokonać, nie później jednak niż w ciągu pięciu lat, licząc od początku roku, w którym powstało prawo do obniżenia kwoty podatku należnego. Korekcie podlegać będzie dowolny miesiąc, w którym faktura mogła zostać zaksięgowana.

Przykład 1.

Pan Waldemar po rozliczeniu września 2023 roku znalazł wśród dokumentów firmowych fakturę VAT za usługi hostingowe, którą otrzymał jeszcze w grudniu. Z powodu rozliczenia grudnia - wysłanie JPK_V7M (rozliczenie miesięczne) podatnik ma prawo do odliczenia podatku VAT w jednym z trzech kolejnych okresów, czyli w tym wypadku w październiku, listopadzie czy grudniu 2023 roku..

Przykład 2.

Pani Monika (podatniczka rozlicza się miesięcznie) otrzymała fakturę VAT zakupu za usługi marketingowe w styczniu 2024 roku. Fakturę schowała w szufladzie i zapomniała o niej. W lutym 2024 roku odnalazła fakturę. Pani Monika fakturę będzie mogła na gruncie podatku VAT ująć fakturę w jednym z trzech kolejnych okresów, czyli w tym wypadku lutym, marcu czy kwietniu 2024 roku.

Przykład 3.

Pan Stanisław (podatnik rozlicza się kwartalnie), który wybrał metodą kasową rozliczania podatku VAT, otrzymał fakturę za zakup artykułów biurowych 20 stycznia 2024 roku. Fakturę opłacił natomiast 1 lutego 2024 roku. Pan Stanisław ma prawo do odliczenia podatku VAT w I kwartale 2024 (w związku z tym, że w tym kwartale opłacił fakturę) lub w jednym z dwóch kolejnych okresów rozliczeniowych- kwartałów czyli w II lub III kwartale 2024.

Przykład 4.

W przedsiębiorstwie produkcyjnym (rozliczenie kwartalne VAT) faktura zakupu za artykuły BHP została odebrana 2 stycznia 2024 roku. Pracownik firmy zapomniał przekazać odebraną fakturę w terminie i przekazał ją do księgowości dopiero w kwietniu 2024 roku. W związku z tym, że okresy księgowe - I kwartał (miesiąc odbioru faktury), został zamknięty, to odliczenie podatku VAT może być dokonane w kolejnym II kwartale 2024 roku.

Podatek dochodowy a metoda rozliczania kosztów

Podatnicy prowadzący ewidencję podatkową w postaci księgi przychodów i rozchodów mają do wyboru dwie metody rozliczania kosztów - uproszczoną (kasową) lub memoriałową. W przypadku pierwszej metody koszty powinny być ujmowane w momencie ich poniesienia - bez podziału na koszty pośrednio lub bezpośrednio związane z przychodem. Za dzień poniesienia wydatku, uznaje się dzień wystawienia faktury. Bardziej wymagająca jest natomiast metoda memoriałowa, która zakłada podział kosztów ze względu na ich związek z uzyskanym przychodem, gdzie:

- koszty bezpośrednie (np. zakup towarów) co do zasady powinny zostać ujęte w roku podatkowym, w którym osiągnięte zostały odpowiadające im przychody,

- koszty pośrednie powinny być ujęte w księdze w dacie ich poniesienia. Zgodnie z przepisami podatku dochodowego za dzień poniesienia kosztu, uważa się dzień wystawienia faktury (rachunku) lub innego dowodu stanowiącego podstawę do zaksięgowania (ujęcia) kosztu. Co ważne, jeżeli koszty pośrednie dotyczą okresu przekraczającego rok podatkowy, a jednocześnie nie jest możliwe określenie, jaka ich część dotyczy danego roku podatkowego, konieczny jest podział kosztów proporcjonalnie do długości okresów, których dotyczą.

Przykład 5.

Przedsiębiorca A w swojej działalności ujmuje koszty zgodnie z metodą kasową w KPiR. Otrzymał on polisę OC, wystawioną 1 lutego 2023 roku, która obejmowała okres od 1 lutego 2023 r. do 31 marca 2024 r. W związku z tym, że przyjęta została metoda kasowa, koszt ten ujęty powinien zostać w pełnej wysokości w dacie wystawienia polisy tj. dnia 1 lutego 2023 roku.

Przykład 6.

Przedsiębiorca B w swojej działalności ujmuje koszty zgodnie z metodą memoriałową w KPiR. Otrzymał on fakturę za usługi telefoniczne, wystawioną 2 stycznia 2024 roku obejmuje ona abonament za styczeń 2024 oraz rozliczenie kosztów za rozmowy za grudzień 2022. W takim przypadku zgodnie z obraną metodą - memoriałową część kosztów dotycząca grudnia 2023 powinien on zaksięgować do rozliczeń za grudzień 2023, część dotycząca abonamentu za styczeń 2024 roku do rozliczeń za styczeń 2024 roku.

Zapomniana faktura kosztowa - ewidencja w KPiR

Podatnicy prowadzący księgę podatkową, oprócz zasad wynikających z ustawy o PIT, powinni również zastosować się do przepisów rozporządzenia w sprawie prowadzenia KPiR. Zapomnianą fakturę - jeżeli została odnaleziona przed rozliczeniem okresu - należy zaksięgować zgodnie z datą jej wystawienia. Natomiast w przypadku gdy zapomniana faktura kosztowa odnalazła się już po zamknięciu okresu, wówczas podatnik może ująć dokument w miesiącu kolejnym. Dla celów porządkowych warto takie “spóźnione” faktury księgować na pierwszy dzień kolejnego miesiąca. Warunkiem jest jednak, aby kolejny okres rozliczeniowy dotyczył bieżącego roku podatkowego.

W przypadku, gdy zapomniana faktura kosztowa dotyczy zakupu towarów bądź materiałów, rozliczenie zapomnianej faktury należy przeprowadzić już nieco inaczej. Zgodnie bowiem ze wspomnianym rozporządzeniem zakup towarów oraz materiałów podstawowych powinien zostać wpisany do księgi niezwłocznie po jego otrzymaniu - najpóźniej przed przekazaniem do magazynu, przerobu lub sprzedaży. Co ważne, jeżeli zakup dokumentowany jest fakturą, a towar został dostarczony do przedsiębiorstwa (lub dokonano nim obrotu) przed jej otrzymaniem, należy sporządzić szczegółowy opis otrzymanego asortymentu, podając jednocześnie:

- imię, nazwisko (firmę) i adres dostawcy,

- ilość, rodzaj, cenę jednostkową i wartość towarów lub materiałów,

- a następnie dokonać na jego podstawie zapisu w KPIR.

Jeżeli podatnik otrzymał fakturę z opóźnieniem w kolejnych okresach lub została pominięta w okresie jej otrzymania - nie ma to większego znaczenia, bowiem koszt zakupu towarów lub materiałów powinien być zewidencjonowany w KPIR zgodnie z omówionymi zasadami wynikającymi z rozporządzenia. W związku z tym jeżeli przykładowo dostawa dotarła do firmy w marcu, to koszt musi zostać ujęty w okresie rozliczeniowym z marca mimo iż faktura została wystawiona w kwietniu.

Przykład 7.

Pani Monika nabyła drukarkę. Sprzedawca 22 stycznia 2024 roku wystawił fakturę sprzedaży. Pani Monika otrzymała ją dopiero 2 lutego 2024 roku, miesiąc styczeń zamknęła. W związku z czym może ona ująć koszt w lutym 2024 roku. Dodatkowo pani Monika będzie mogła odliczyć podatek VAT najwcześniej w dniu otrzymania faktury - czyli w lutym - lub w jednym z trzech kolejnych okresów rozliczeniowych (w przypadku rozliczeń miesięcznych).

Przykład 8.

Pan Jan otrzymał w lutym 2024 roku, zamówione towary. Faktura zakupu została wystawiona przez sprzedawcę dopiero w dniu 10 marca 2024. Czy taka faktura jest wystawiona prawidłowo oraz w jaki sposób Pan Jan powinien rozliczyć zawartą transakcję?

W związku z tym, że wraz z dostawą towaru która miała miejsce w lutym pan Jan nie posiadał faktury zakupu powinien on ująć koszt zakupu w kolumnie 10 KPiR w dniu dostawy na podstawie sporządzonego we własnym zakresie opisu otrzymanego asortymentu. Sprzedawca wystawił fakturę w obowiązującym terminie ponieważ faktury wystawia się nie później niż 15. dnia miesiąca następującego po miesiącu, w którym miała miejsce sprzedaż. W związku z tym po otrzymaniu faktury pan Jan powinien porównać wartość faktury z wartością wynikającą ze sporządzonego opisu.

Dodatkowo pan Jan będzie mógł odliczyć podatek VAT najwcześniej w dniu otrzymania faktury - czyli w marcu - lub w jednym z trzech kolejnych okresów rozliczeniowych (w przypadku rozliczeń miesięcznych).

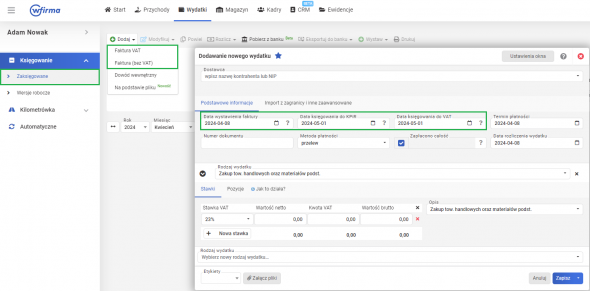

Zapomniana faktura kosztowa w systemie wFirma.pl

W celu zaksięgowania zapomnianego dokumentu należy przejść do zakładki WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/FAKTURA (BEZ VAT), gdzie należy wybrać właściwy rodzaj wydatku oraz uzupełnić pola:

- Data wystawienia faktury - zgodnie z datą wystawienia faktury widniejącą na fakturze (ze względu na prawidłowość JPK_V7, Uwaga! W przypadku podatnika VAT zwolnionego w tym polu podaje się dzień miesiąca w którym ma zostać zaksięgowana faktura do ewidencji podatkowej),

- Data księgowania do KPiR - data, w której koszt zostanie ujęty w KPiR (w przypadku zapomnianych faktur kosztowych najczęściej jest to pierwszy dzień bieżącego miesiąca),

- Data księgowania do VAT - data, w której otrzymano dokument lub data jednego z trzech kolejnych okresów rozliczeniowych (jeśli rozliczenia dokonywane są miesięcznie), lub data jednego z dwóch kolejnych okresów rozliczeniowych (jeśli rozliczenia dokonywane są kwartalnie).

Tak zaksięgowana faktura trafi do KPiR zgodnie z DATĄ KSIĘGOWANIA DO KPiR (w przypadku podatników VAT) / DATĄ WYSTAWIENIA (w przypadku podatników zwolnionych z VAT). Natomiast na gruncie VAT trafi do rejestru VAT zakupu w dacie wskazanej w pozycji DATA KSIĘGOWANIA DO VAT. W związku z czym nie ma obowiązku korygowania rozliczeń podatkowych, ponieważ na gruncie PIT dojdzie do zmniejszenia podstawy opodatkowania, więc nie ma w tym przypadku konieczności przeliczania zaliczki na podatek dochodowy - nadwyżka kosztów zostanie rozliczona w zaliczce za bieżący okres. Natomiast na gruncie VAT zostanie ujęta w nierozliczonym jeszcze okresie, zgodnie z prawem do odliczenia VAT.