Krajowy System e-Faktur (w skrócie KSeF) to nowe narzędzie Ministerstwa Finansów, które ma na celu skontrolowanie przepływu faktur sprzedaży wśród podatników. W 2022 roku korzystanie z KSeF jest dobrowolne, natomiast od 2024 w związku ze zgodą Komisji Europejskiej stosowanie go ma być obowiązkowe. Dlatego warto wiedzieć, czy KSeF może w pełni obsłużyć program księgowy!

Podstawowe informacje o KSeF

Krajowy System e-Faktur umożliwia zarówno wystawianie, jak i udostępnianie faktur ustrukturyzowanych. Czyli przedsiębiorcy za jego pomocą będą mogli wystawić fakturę, tak aby znalazła się ona w KSeF, i następnie za zgodą nabywcy dokonać jej udostępnienia. Sama wystawiana faktura nie będzie miała formatu PDF, a XML, bowiem będzie stanowić fakturę ustrukturyzowaną, która musi być zgodna ze strukturą logiczną e-Faktury (wersja FA 1) opublikowaną w Centralnym Repozytorium Wzorów Dokumentów Elektronicznych na platformie ePUAP.

KSeF w Polsce ma następujące etapy wdrożenia:

od października do grudnia 2021 roku prowadzony był pilotaż z udziałem podatników;

od stycznia 2022 roku wprowadzony został Krajowy System e-Faktur do użytku dobrowolnego;

od 2024 roku rząd chce, aby KSeF stał się rozwiązaniem obligatoryjnym.

Korzystanie z KSeF możliwe jest w dwojaki sposób:

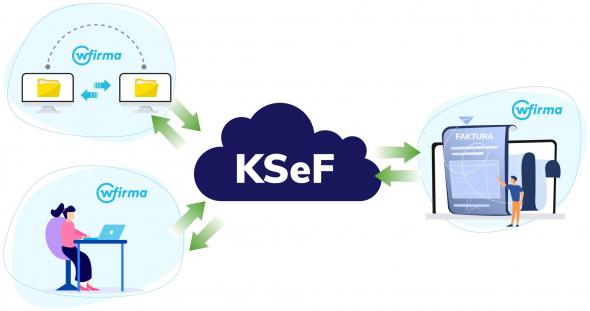

za pomocą narzędzi udostępnionych przez Ministerstwo Finansów (aktualnie aplikacja nie jest dostępna);

przy użyciu programów księgowych.

Z KSeF mogą skorzystać m.in. podatnicy, którzy są:

zarejestrowani jako czynni podatnicy podatku VAT;

zwolnieni z podatku VAT;

zidentyfikowani w Polsce do szczególnej procedury unijnej OSS, posiadający polski identyfikator podatkowy NIP.

Jak przystąpić do KSeF?

W 2022 roku to przedsiębiorca decyduje, czy chce przystąpić do korzystania z KSeF. Mimo iż jest to system dobrowolny, warto zacząć z niego korzystać, aby obyć się z jego funkcjonalnością i tym samym zautomatyzować obieg dokumentów. Dzięki temu przedsiębiorca może zacząć przyzwyczajać się do jego wykorzystywania, jako że od przyszłego roku ma to być obowiązkowe narzędzie do wystawiania faktur.

Dostęp do KSeF automatycznie będzie miał każdy przedsiębiorca. Wynika to z faktu, że dla każdego podmiotu posiadającego numer NIP jest domyślnie utworzone konto w systemie, z którego będzie mógł w pierwszej kolejności korzystać właściciel. Logowanie do KSeF odbywać się będzie poprzez uwierzytelnienie. Jest na to kilka sposobów i określa je § 7 ust. 1 rozporządzenia Ministra Finansów w sprawie korzystania z Krajowego Systemu e-Faktur, w którym określono, że uwierzytelnienie może być dokonane przez:

kwalifikowany podpis elektroniczny;

kwalifikowaną pieczęć elektroniczną;

podpis zaufany;

wygenerowany przez Krajowy System e-Faktur token (ciąg znaków alfanumerycznych, z wyłączeniem znaków interpunkcyjnych).

W przypadku kwalifikowanych podpisów elektronicznych niezawierających numeru identyfikacji podatkowej (NIP) i niezawierających numeru PESEL podatnika będącego osobą fizyczną uwierzytelnienie oraz weryfikacja posiadanych uprawnień możliwa jest również po zgłoszeniu danych unikalnych identyfikujących ten podpis do właściwego naczelnika urzędu skarbowego za pomocą druku ZAW-FA.

Po uwierzytelnieniu będzie możliwe korzystanie z KSeF i tym samym przyjmowanie faktur od sprzedawców, a także ich wystawianie. W przypadku gdy program jest zintegrowany z KSeF, nie będzie potrzebne logowanie się do aplikacji Ministerstwa – wystarczy uwierzytelnić program z KSeF i za jego pomocą przesyłać wystawiane faktury do aplikacji KSeF. Jednocześnie zintegrowane z KSeF programy księgowe będą mogły zaciągnąć faktury zakupowe, które automatycznie zaczytywane będą poprzez zaimportowanie pliku XML z fakturą i automatycznego uzupełnienia danych do prawidłowego zaewidencjonowania faktury).

Dlaczego warto korzystać z KSeF?

Zaletą KSeF będzie automatyczne dostarczanie faktur do nabywcy, które następnie będą mogły być pobierane z KSeF do programów księgowych. Ponadto dostęp do faktur będzie można dać nie tylko pracownikom danej firmy, ale również swojej księgowej, która na bieżąco będzie miała wgląd do wystawianych / otrzymywanych faktur. Zautomatyzuje to w większym stopniu ewidencjonowanie faktur, bowiem XML – czyli schemat faktury – będzie taki sam u każdego podatnika. W związku z tym system księgowy będzie mógł odczytać dane z faktury, skracając tym samym czas potrzebny na ręczne wprowadzenie danych. Jedyną czynnością będzie podatkowe określenie faktury – czyli w jakiej dacie ma być ujęta w ewidencji podatkowej bądź czego dotyczy – czy to zakup towarów, czy np. inny wydatek.

Ponadto przedsiębiorcy nie będą musieli martwić się w sytuacji, gdy faktura zakupu ulegnie zniszczeniu lub zostanie zgubiona. Taki dokument będzie dostępny do pobrania z KSeF w każdej chwili. Analogicznie korzystanie z KSeF wyeliminuje duplikaty, które obecnie sprzedawcy wystawiają na prośbę nabywcy.

Dodatkowym atutem korzystania z KSeF będzie – przy spełnieniu dodatkowych warunków – skrócenie terminu zwrotu podatku VAT do 40 dni (domyślnie jest 60 dni). Warunki są określone w art. 87 ust. 5b ustawy o VAT, a są one następujące:

wszystkie faktury sprzedaży wystawiane muszą być poprzez KSeF, czyli są to faktury ustrukturyzowane;

faktury sprzedaży dokumentują transakcje takie jak:

krajową i zagraniczną sprzedaż towarów i usług,

otrzymanie całości lub części zapłaty (faktury zaliczkowe);

nadwyżka podatku naliczonego nad należnym do zwrotu w 40 dni wynikająca z JPK_V7 za okres, w którym podatnik wnioskuje o szybszy zwrot VAT nie przekracza kwoty 3000 zł;

nadwyżka podatku naliczonego nad należnym wynikająca z JPK_V7 za poprzedni okres, która została przeniesiona do bieżącego JPK_V7, nie przekracza kwoty 3000 zł;

przez co najmniej 12 kolejnych miesięcy poprzedzających okres, za który składany jest JPK_V7, w którym ubiega się o szybszy zwrot VAT, przedsiębiorca:

jest czynnym podatnikiem VAT,

składał za każdy okres plik JPK_V7,

posiada rachunek bankowy lub numer SKOK, który widnieje na białej liście podatników VAT.

Ostatnią zaletą wartą uwagi jest to, że faktury sprzedaży oraz zakupu będą przechowywane przez KSeF bezpłatnie, więc przedsiębiorca nie będzie musiał martwić się o dopełnienie obowiązku określonego w art. 112 ustawy o VAT.

Podatnicy są obowiązani przechowywać ewidencje prowadzone dla celów rozliczania podatku oraz wszystkie dokumenty, w szczególności faktury, związane z tym rozliczaniem do czasu upływu terminu przedawnienia zobowiązania podatkowego [...].

Natomiast należy pamiętać, że zgodnie z art. 70 § 1 Ordynacji podatkowej zobowiązanie podatkowe przedawnia się z upływem 5 lat, licząc od końca roku kalendarzowego, w którym upłynął termin płatności podatku. W związku z tym podatnicy zobowiązani są przechowywać posiadaną dokumentację księgową (faktur sprzedaży, faktur zakupu, faktur korygujących) przez 5 lat, licząc od końca roku kalendarzowego, w którym upłynął termin płatności podatku (termin powstania zobowiązania podatkowego).

W ramach KSeF faktury będą przechowywane przez 10 lat. Organ podatkowy będzie miał wgląd do faktur umieszczonych w KSeF niemal natychmiastowo. W związku z powyższym wymóg dostarczenia przez podatników tych dokumentów stanie się nieuzasadniony. Funkcja ta pozwoli na kontrolę dokumentów podatkowych, a jednocześnie odciąży podatników z bieżących obowiązków kompletowania faktur na wniosek urzędów, np. w czasie prowadzenia postępowań wyjaśniających.