Każdy podatnik, który rozlicza się na zasadach ogólnych lub podatkiem liniowym, zobowiązany jest do prowadzenia podatkowej księgi przychodów i rozchodów. W przypadku tej formy ewidencji należy dokonywać ujmowania nabytych towarów czy materiałów podstawowych bądź pomocniczych. W związku z tym istotne jest, by wiedzieć, jak prawidłowo klasyfikować dokonywane zakupy materiałów. W niniejszym artykule wyjaśnimy, czym są materiały pomocnicze i jak należy je ewidencjonować.

Materiały pomocnicze a materiały podstawowe – różnice

Aby prawidłowo zakwalifikować zakup materiałów, należy w pierwszej kolejności poznać różnice między materiałami podstawowymi i pomocniczymi. Tak więc zgodnie z rozporządzeniem Ministra Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów:

- materiały podstawowe (zwane również surowcami) – to materiały, które stają się główną substancją gotowego wyrobu w procesie produkcji lub świadczonych usług. Zalicza się do nich również materiały stanowiące część składową wyrobu lub są ściśle związane z wyrobem, np. opakowania takie jak puszki, butelki czy kartony oraz opakowania wysyłkowe wielokrotnego użytku (o ile nie stanowią one środków trwałych w firmie), np. transportery, palety;

- materiały pomocnicze – stanowią materiały niebędące materiałami podstawowymi, które zużywane są w związku z prowadzoną działalnością gospodarczą i bezpośrednio oddają wyrobowi swoje właściwości.

Definicję materiałów pomocniczych znaleźć można również w interpretacjach indywidualnych. Jedną z nich jest interpretacja indywidualna Dyrektora Izby Skarbowej w Bydgoszczy z 13 kwietnia 2012 r., nr ITPB1/415-53/12/DP:

„[...] Zgodnie z definicją zawartą w przepisach rozporządzenia (§ 3 pkt 1 lit. c) materiałami pomocniczymi są materiały niebędące materiałami podstawowymi, które są zużywane w związku z działalnością gospodarczą i bezpośrednio oddają wyrobowi swoje właściwości.

Z przywołanej powyżej definicji materiału pomocniczego wynika, iż warunkiem uznania określonego materiału za pomocniczy jest łączne spełnienie trzech warunków:

- materiał nie stanowi materiału podstawowego w rozumieniu przepisów rozporządzenia, oraz

- materiał musi być zużywany w związku z prowadzoną działalnością gospodarczą, oraz

- musi on bezpośrednio oddawać wyrobowi swoje właściwości. [...]”.

Przykład 1.

W zakładzie fryzjerskim wyrób gotowy stanowi wykonany efekt usługi fryzjerskiej. Natomiast wszystkie materiały, które zostały zużyte w celu osiągnięcia pożądanego efektu, takie jak farba, szampon czy lakier, są materiałami pomocniczymi.

Przykład 2.

W gabinecie dentystycznym wyrób gotowy stanowić będzie wykonany zabieg, a materiały zużyte w celu wykonania usługi, takie jak igły, wata i opatrunki będą dla podatnika materiałami pomocniczymi.

Jak ująć materiały pomocnicze w KPiR?

Księga przychodów i rozchodów to uproszczona forma ujmowania ewidencji zdarzeń gospodarczych. Księgowane są w niej wszystkie koszty i przychody osiągane przez podatnika. Zgodnie z art. 24a ustawy o podatku dochodowym od osób fizycznych zobowiązane do jej prowadzenia są:

- spółki cywilne,

- spółki jawne,

- spółki partnerskie

- osoby fizyczne, prowadzące działalność gospodarczą, nieopodatkowane ryczałtem.

KPiR ma ściśle określoną przez przepisy budowę. Składa się z 17 kolumn ułożonych w określonej kolejności, a każda z nich zawiera inną informację. Dlatego też przed ujęciem danego wydatku trzeba się zorientować, w jakiej kolumnie powinien się znaleźć.

Zakupione materiały pomocnicze należy ująć w kolumnie 10 (zakup towarów handlowych i materiałów wg cen zakupu), tak samo jak w przypadku towarów handlowych czy materiałów podstawowych, gdyż należą do tej samej kategorii. Właściwa klasyfikacja wydatków ma ogromne znaczenie, ponieważ wymagane jest, aby ewidencja prowadzona była w sposób rzetelny i niewadliwy, ale również dlatego, że w przeprowadzanym na rozpoczęcie i zakończenie roku podatkowego remanencie ujmowane są wyłącznie pozycje z kolumny 10.

Zakupione materiały pomocnicze a brak dokumentu

Jeżeli materiał został dostarczony do zakładu lub dokonano nim obrotu przed otrzymaniem faktury, należy sporządzić jego szczegółowy opis. Powinno się w nim zawrzeć:

- imię i nazwisko lub nazwę firmy;

- adres dostawcy;

- ilość, rodzaj, cenę jednostkową oraz wartość materiału.

Następnie podatnik musi dokonać zapisu w księdze przychodów i rozchodów w kol. 10 na podstawie sporządzonego opisu (pod datą otrzymania materiałów), który należy zachować jako dowód zakupu i połączyć z następnie nadesłaną fakturą. Jeśli faktura zostanie dostarczona w tym samym miesiącu, to wpisu do KPiR dokonujemy na jej podstawie, a opis dołączamy jako dowód zakupu – przy czym przepis ten ma zastosowanie w sytuacji, gdy KPiR prowadzi biuro rachunkowe.

Jak zaksięgować materiały pomocnicze w systemie wFirma.pl?

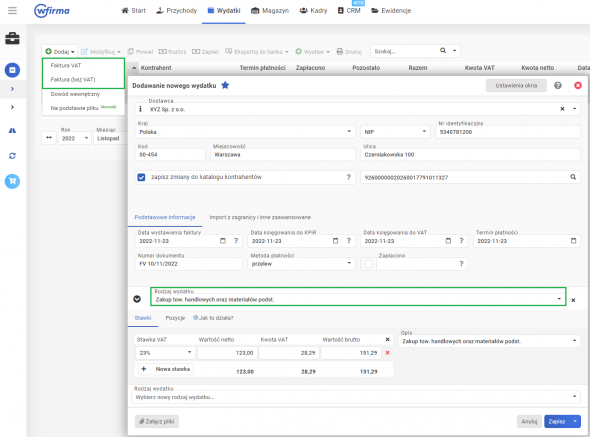

Zakupione materiały pomocnicze w systemie wFirma.pl księguje się zgodnie z otrzymaną fakturą lub rachunkiem, korzystając ze schematu WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT lub FAKTURA (BEZ VAT) » ZAKUP TOWARÓW HANDLOWYCH ORAZ MATERIAŁÓW PODSTAWOWYCH. Uzupełniamy dane zgodnie z fakturą zakupu.

Następnie należy wpisać wartość zakupionych materiałów. Można to zrobić na dwa sposoby: poprzez zakładkę STAWKI (nie wywołuje skutku magazynowego) lub POZYCJE (wywołuje skutek magazynowy – dostępne w pakiecie z magazynem).

- STAWKI – korzystając z tej opcji, zgodnie z otrzymanym dokumentem należy wybrać właściwą stawkę podatku VAT;

- POZYCJE – ten sposób polega na jednostkowym ujęciu zarówno rodzaju, wartości jak i ilości zakupionych produktów wskazanych na fakturze. W przypadku wykupionego pakietu z magazynem, po zaksięgowaniu program automatycznie wygeneruje dokument PZ.

Niezależnie od sposobu księgowania wydatku, po zapisaniu trafi on do kolumny 10 księgi przychodów i rozchodów, a w przypadku ujęcia faktury VAT u czynnego podatnika VAT zostanie doliczony podatek VAT w rejestrze VAT zakupu.