W marcu przeprowadziłam śródroczny spis z natury, w wyniku którego stwierdziłam niedobór niektórych towarów handlowych. W związku z tym, że zakupione towary miały zostać sprzedane w ramach prowadzonej sprzedaży opodatkowanej, odliczyłam od ich zakupu podatek VAT naliczony. Czy z uwagi na powstałe niedobory w towarze, zobowiązana jestem do skorygowania odliczonego podatku VAT?

Alina, Kraków

Zgodnie z art. 86 ustawy o VAT, aby możliwe było skorzystanie z prawa do odliczenia podatku VAT naliczonego, konieczne jest wykorzystanie zakupionych towarów do wykonywania czynności opodatkowanych. W związku z tym w sytuacji, gdy zostanie stwierdzony niedobór towarów, które zostały zakupione z myślą wykorzystania w działalności opodatkowanej, ich wykorzystanie w działalności opodatkowanej a w konsekwencji również odliczenie od ich zakupu podatku VAT może zostać zakwestionowane. W tym wypadku bowiem towary te nie posłużyły w efekcie czynnościom opodatkowanym.

Niedobory w towarze zawinione i niezawinione

Należy mieć na uwadze, że niedobory w towarze mogą być spowodowane z winy podatnika lub z przyczyn od niego niezależnych.

Powstanie niedoboru w towarze, który zostanie ujawniony na skutek przeprowadzonego spisu z natury, nie powoduje obowiązku opodatkowania podatkiem VAT – nie powstaje podatek VAT należny. Stanowisko to potwierdził Dyrektor Izby Skarbowej w Bydgoszczy w piśmie z dnia 14 września 2011 r. o sygn. ITPP1/443-883/11/KM, w którym czytamy, że: „opodatkowaniu podatkiem od towarów i usług, zgodnie z art. 5 ust. 1 pkt 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. Nr 54, poz. 535 z późn. zm.), podlegają odpłatna dostawa towarów i odpłatne świadczenie usług na terytorium kraju. [...] Z powyżej powołanych przepisów nie wynika, aby niedobór towarów stanowił dostawę towarów albo świadczenie usług, dlatego też nie podlega on opodatkowaniu podatkiem od towarów i usług. Stwierdzenie niedoborów zarówno zawinionych, jak i niezawinionych nie powoduje żadnych obowiązków związanych z rozliczeniem należnego podatku VAT”.

Pomimo, że wystąpienie niedoborów towarów nie powoduje obowiązku naliczenia podatku VAT, podatnicy mają obowiązek rozliczenia tej sytuacji na gruncie podatku VAT w zależności od charakteru (zawinionego lub niezawinionego) powstania niedoboru. Dokonują tego poprzez skorygowanie odliczonego podatku VAT o kwotę VAT wynikającą z niedoboru.

- zawiniony – należy dokonać w okresie, w którym wykazano niedobór (miała miejsce przyczyna powstania niedoboru) korekty podatku VAT naliczonego,

- niezawiniony – podatnik nie ma obowiązku korygowania podatku VAT naliczonego.

Powyższe działanie wskazane zostało między innymi w wyroku WSA z 18 kwietnia 2018 r., o sygn. akt I SA/Bk 70/18, w którym czytamy, że: „ustawodawca wskazał też sytuacje, w których zachodzi konieczność korekty podatku naliczonego. Zgodnie z przepisem art. 91 ust. 7 u.p.t.u., korekty dokonuje się w przypadku, gdy podatnik miał prawo do obniżenia kwot podatku należnego o całą kwotę podatku naliczonego od wykorzystywanego przez siebie towaru lub usługi i dokonał takiego obniżenia, albo nie miał takiego prawa, a następnie zmieniło się prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego od tego towaru lub usługi”.

Przepis art. 91 ust. 7d ustawy o VAT stanowi, że „w przypadku zmiany prawa do obniżenia podatku należnego o podatek naliczony od towarów i usług, innych niż wymienione w ust. 7a i 7b, w szczególności towarów handlowych lub surowców i materiałów, nabytych z zamiarem wykorzystania ich do czynności, w stosunku do których przysługuje pełne prawo do obniżenia podatku należnego lub do czynności, w stosunku do których prawo do obniżenia podatku należnego nie przysługuje, i niewykorzystanych zgodnie z takim zamiarem do dnia tej zmiany, korekty podatku naliczonego dokonuje się w deklaracji podatkowej składanej za okresy rozliczeniowe, w których wystąpiła ta zmiana”.

Przesłanki powodujące utratę prawa do odliczenia mogą być różne, a przepisy ustawy o podatku od towarów i usług nie wymieniają ich wprost. Jednak z brzmienia przepisu art. 185 ust. 2 dyrektywy VAT z 2006 r. wynika, że nie powodują konieczności korekty udowodnione albo potwierdzone przypadki zniszczenia, utraty lub kradzieży własności (składników majątku). Dodatkowo stanowisko to pojawiło się również w interpretacjach indywidualnych, w tym m.in. Dyrektora Izby Skarbowej w Poznaniu – w interpretacji indywidualnej z 19 lutego 2016 r., nr ILPP3/4512-1-243/15-2/TK oraz z 11 maja 2016 r., nr ILPP3/4512-1-45/16-2/TK.

Reasumując, aby wskazać, czy powstałe niedobory w towarze powodują konieczność korekty podatku naliczonego, należy w pierwszej kolejności zweryfikować, czy niedobór jest zawiniony, czy niezawiniony. Co więcej, w przypadku niedoborów, które nie powstały z winy podatnika, należy dysponować ich wiarygodnym udokumentowaniem. Niedobór najczęściej zostaje stwierdzony podczas końcoworocznej inwentaryzacji. W związku z tym w protokole spisu z natury powinien zostać wyraźnie zaznaczony ilościowy niedobór danego towaru. Ponadto warto mieć dodatkowe dokumenty potwierdzające niezawinioną przyczynę powstania tego niedoboru np. pisemne wyjaśnienia osób odpowiedzialnych za towar lub zgłoszenie szkody ubezpieczycielowi w przypadku zdarzenia losowego.

Zawinione niedobory w towarze a korekta odliczonego VAT w systemie wfirma.pl

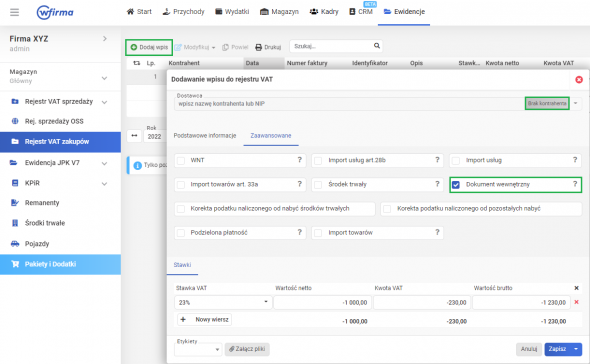

Użytkownicy systemu wFirma.pl w łatwy i szybki sposób dokonają korekty odliczonego VAT w związku z wystąpieniem zawinionych niedoborów w towarze. W sytuacji, gdy niedobór towarów powstał na skutek niezachowania staranności przez przedsiębiorcę, ma on obowiązek skorygowania odliczonego podatku VAT w odniesieniu do towarów stanowiących niedobór. Korekta podatku VAT powinna zostać dokonana w deklaracji VAT za okres, w którym powstał niedobór. W tym celu w pierwszej kolejności należy sporządzić dokument wewnętrzny opodatkowania i na jego podstawie wprowadzić w dniu powstania niedoborów zapisy w zakładce: EWIDENCJE » REJESTR VAT ZAKUPÓW » DODAJ WPIS. W polu „Dostawca” należy zaznaczyć opcję „Brak kontrahenta”. Jako „Rodzaj” wybrać opcję „Korekta zakupu” i wartości zawinionego braku wprowadzić w odpowiedniej stawce VAT w polu „Wartość netto” w kwocie ujemnej. W podzakładce ZAAWANSOWANE należy zaznaczyć opcję "Dokument wewnętrzny".

Tak zaksięgowana faktura wewnętrzna opodatkowania zostanie ujęta w deklaracji VAT oraz pliku JPK_V7 z oznaczeniem WEW za okres, w którym wystąpił zawiniony niedobór towarów.