Przedsiębiorca, który pobiera świadczenia od organu rentowego, może spodziewać się, że po zakończeniu roku podatkowego otrzyma zeznanie roczne (PIT-40A) lub imienną informację o wysokości uzyskanego dochodu (PIT-11A) w zależności od rodzaju pobieranych przez siebie świadczeń. W jaki sposób rozliczyć PIT od ZUS w zeznaniu rocznym z działalności gospodarczej? Dowiedz się z treści niniejszego artykułu!

PIT od ZUS – kiedy można się go spodziewać?

Zgodnie z art. 34 ust. 1 ustawy o PIT organy rentowe, którymi są Zakład Ubezpieczeń Społecznych (ZUS) i Kasa Rolniczego Ubezpieczenia Społecznego (KRUS), w związku z tym, że występują jako płatnik, zobowiązane są pobierać zaliczki miesięczne od wypłacanych przez siebie bezpośrednio emerytur i rent, świadczeń przedemerytalnych i zasiłków przedemerytalnych, nauczycielskich świadczeń kompensacyjnych, zasiłków pieniężnych z ubezpieczenia społecznego, rent strukturalnych, rent socjalnych oraz rodzicielskich świadczeń uzupełniających. W związku z tym organy rentowe (ZUS bądź KRUS) odprowadzają za podatnika podatek dochodowy przy zastosowaniu najniższej stawki podatkowej określonej, tj. 12%, i tym samym zobowiązane są również do sporządzenia:

- zeznania rocznego za podatnika (PIT-40A) według ustalonego wzoru, w którym będzie uwzględnione roczne obliczenie podatku. Ma to miejsce, gdy podatnik uzyskał w danym roku podatkowym dochód z:

- emerytur i rent,

- rent strukturalnych,

- rent socjalnych,

- świadczeń przedemerytalnych,

- zasiłków przedemerytalnych,

- nauczycielskich świadczeń kompensacyjnych,

- rodzicielskich świadczeń uzupełniających;

- imiennej informacji o wysokości uzyskanego dochodu (PIT-11A) według ustalonego wzoru, w którym również uwzględnione jest roczne obliczenie podatku. Ma to miejsce, gdy podatnik uzyskał w danym roku podatkowym dochód inny niż wymienione powyżej świadczenia z ZUS (przykładowo zasiłki chorobowe lub macierzyńskie). Ponadto deklarację tę otrzymają osoby, które:

- w momencie rozliczania podatku nie są już świadczeniobiorcami ZUS,

- złożyły w ZUS oświadczenie o zamiarze wspólnego rozliczania dochodów z małżonkiem,

- złożyły wniosek o obliczanie i pobieranie zaliczki na podatek według wyższej skali podatkowej,

- złożyły wniosek o niesporządzaniu rocznego obliczenia podatku na PIT-40A.

Wymienione wyżej zeznania, organ rentowy jest standardowo zobowiązany przekazać podatnikowi oraz urzędowi skarbowemu właściwemu według miejsca zamieszkania podatnika. PIT od ZUS wysyłany jest automatycznie przez ZUS drogą pocztową na adres zamieszkania podatnika wskazany w deklaracji zgłoszeniowej ZUS ZUA (w przypadku ubezpieczenia społecznego i zdrowotnego) lub ZUS ZZA (w przypadku podlegania tylko pod ubezpieczenie zdrowotne). Podatnik powinien go otrzymać do końca lutego roku następującego po roku, w którym nastąpiło pobieranie świadczeń.

W sytuacji gdy otrzymanie PIT od ZUS następuje z opóźnieniem, należy skontaktować się bezpośrednio z organem rentowym, od którego pobrane zostało świadczenie. Można również wystąpić o duplikat PIT-u w każdej placówce ZUS.

PIT-40A – roczne obliczenie podatku przez organ rentowy

Otrzymany przez podatnika PIT-40A jest formalnym zeznaniem rocznym i może stanowić dla podatnika ostateczną roczną deklarację podatkową. Oznacza to, że nie musi on składać odrębnego zeznania podatkowego (np. na formularzu PIT-37). Dzieje się tak w przypadku, gdy podatnik:

- nie uzyskał w roku podatkowym innych dochodów poza:

- opodatkowanymi podatkiem liniowym (PIT-36L),

- opodatkowanymi ryczałtem ewidencjonowanym (PIT-28), w tym z najmu prywatnego objętego ryczałtem,

- opodatkowanymi kartą podatkową (PIT-16A),

- dochodami kapitałowymi (PIT-38),

- dochodami z odpłatnego zbycia nieruchomości (PIT-39),

- rozliczanymi ryczałtowo, z tytułu przychodów, których podatnik nie wykazuje w deklaracji rocznej (np. z lokat bankowych);

- nie korzysta z odliczeń i ulg podatkowych;

- nie korzysta z możliwości łącznego opodatkowania jego dochodów z dochodami małżonka bądź nie korzysta z możliwości opodatkowania jako osoba samotnie wychowująca dzieci;

- nie uzyskał dochodów z działalności wykonywanej poza terytorium Rzeczypospolitej Polskiej lub ze źródeł przychodów znajdujących się poza terytorium Rzeczypospolitej Polskiej, zwolnionych od podatku w Polsce na podstawie umów o unikaniu podwójnego opodatkowania;

- nie ma obowiązku doliczenia kwot uprzednio odliczonych.

W sytuacji gdy przedsiębiorca nie spełni któregoś z wyżej wymienionych warunków (przykładowo chce rozliczyć się z małżonkiem lub skorzystać z ulg podatkowych), wówczas otrzymany PIT-40A musi traktować na równi z PIT-11. W praktyce otrzymany PIT od ZUS należałoby rozliczyć na deklaracji podatkowej:

- PIT-36 – w przypadku prowadzenia działalności opodatkowanej skalą podatkową, w części E.1., pola 84, 85 i 86 (dla przedsiębiorcy) lub stosowne pola w części E.2. 142, 143 i 144 (dla małżonka, w przypadku wspólnego rozliczenia);

- PIT-37 – w pozostałych przypadkach, w części D.1., pola 59, 60 i 61 lub stosowne pola w części D.2. 94, 95 i 96 (dla małżonka, w przypadku wspólnego rozliczenia).

PIT-11A – informacja o dochodach uzyskanych od organu rentowego

W przeciwieństwie do PIT-40A, PIT-11A stanowi informację o dochodach uzyskanych od organu rentowego, która nie może służyć finalnie jako zeznanie podatkowe. W związku z tym zawsze jest traktowana na równi z PIT-11.

Otrzymany PIT-11A należy zawsze rozliczyć w rocznym zeznaniu podatkowym:

- PIT-36 – w przypadku prowadzenia działalności opodatkowanej skalą podatkową,

- PIT-37 – w pozostałych przypadkach, np. pracy na etacie czy prowadzenia działalności gospodarczej opodatkowanej ryczałtem lub podatkiem liniowym. W tej sytuacji składa się dwie deklaracje roczne – jedną z działalności i drugą w celu rozliczenia PIT od ZUS.

Podatnik, który pobierał świadczenia od organu rentowego w danym roku podatkowym i otrzyma PIT-11A, przy rocznym rozliczeniu podatkowym wypełnia pola odnoszące się do innych źródeł przychodów.

W formularzu PIT-37 będzie to odpowiednio część D.1., pola od 76 do 80, lub stosowne pola w części D.2., pola 111–115 (w przypadku rozliczania małżonka), natomiast na formularzu PIT-36 będzie to odpowiednio E.1., pola od 124 do 128 lub stosowne pola w części E.2., pola 182-186 (w przypadku rozliczania małżonka).

W celu rozliczenia PIT od ZUS można skorzystać z usługi „Twój e-PIT” dostępnej na portalu podatkowym (w przypadku gdy nie jest on rozliczany w PIT-36).

#-161020#

PIT od ZUS i roczna deklaracja podatku dochodowego na zasadach ogólnych (PIT-36) w systemie wFirma.pl

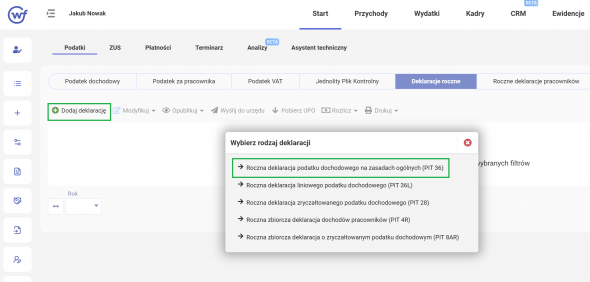

W systemie wFirma.pl podatnik prowadzący działalność na zasadach ogólnych w łatwy sposób dokona rozliczenia otrzymanego PIT od ZUS (PIT-11A czy PIT-40A) – na jednym zeznaniu rocznym PIT-36 generowanym przez system. W celu wygenerowania deklaracji PIT-36 w systemie należy przejść do zakładki: START » PODATKI » DEKLARACJE ROCZNE i skorzystać z opcji DODAJ DEKLARACJĘ » ROCZNA DEKLARACJA PODATKU DOCHODOWEGO NA ZASADACH OGÓLNYCH (PIT-36). Dane dotyczące działalności gospodarczej system wypełnia automatycznie na podstawie danych ujętych w ewidencjach.

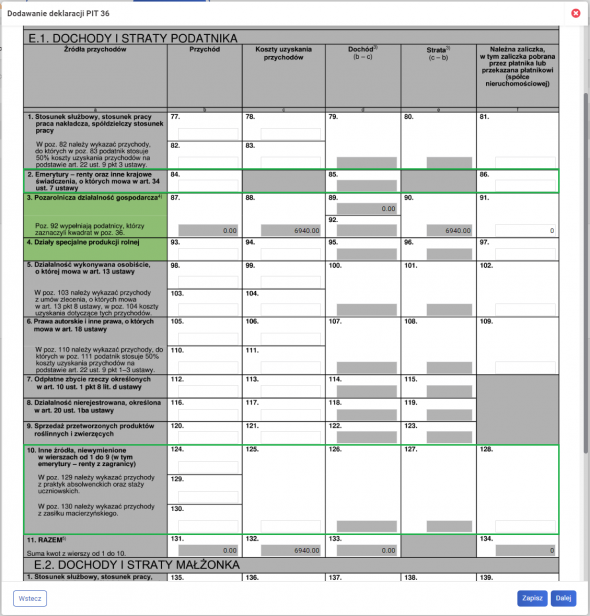

Następnie, aby dokonać rozliczenia otrzymanego PIT od ZUS, należy w części:

- D. PRZYCHODY ZWOLNIONE OD PODATKU NA PODSTAWIE ART. 21 UST. 1 PKT 148, 152, 153 i 154 USTAWY należy w polu 73 (w przypadku podatnika) bądź 74 (w przypadku małżonka) wskazać kwotę z poz. 46/47/48/49/50 PIT-11A,

- E.1. DOCHODY I STRATY PODATNIKA (w przypadku podatnika) formularza PIT-36 uzupełnić:

- w punkcie 2 – „Emerytury – renty oraz inne krajowe świadczenia, o których mowa w art. 34 ust. 7 ustawy”:

- w pozycji 84 – kwotę przychodu z pozycji 36 w przypadku PIT-40A;

- w pozycji 86 – kwotę zaliczki z pozycji 57 w przypadku PIT-40A;

- w punkcie 10 – „Inne źródła, niewymienione w wierszach od 1 do 10 (w tym emerytury – renty z zagranicy)”:

- w pozycji 124 – kwotę przychodu z pozycji 44 w przypadku PIT-11A;

- w pozycji 130 – sumę kwot przychodu z pozycji 38, 40, 42 w przypadku PIT-11A pomniejszoną o pole 73 (w przypadku podatnika) bądź 74 (w przypadku małżonka) wskazane w PIT-36;

- w pozycji 128 – sumę kwot zaliczki z pozycji 37, 39, 41, 43 i 45 w przypadku PIT-11A.