Od dwóch lat zatrudniam narzeczonego w swojej firmie na podstawie stosunku pracy. Czy po ślubie będę mogła dalej zatrudniać go na tych samych warunkach? Czy składki ZUS za osobę współpracującą różnią się wysokością od składek ZUS opłacanych z tytułu umowy o pracę? Czy w związku z zawarciem związku małżeńskiego powinnam dokonać jakichś formalności w ZUS-ie?

Monika, Jarocin

Zgodnie z art. 6 ust. 11 ustawy o systemie ubezpieczeń społecznych „za osobę współpracującą z osobami prowadzącymi pozarolniczą działalność uważa się małżonka, dzieci własne, dzieci drugiego małżonka i dzieci przysposobione, rodziców, macochę i ojczyma oraz osoby przysposabiające, jeżeli pozostają z nimi we wspólnym gospodarstwie domowym i współpracują przy prowadzeniu tej działalności”.

Oznacza to, że w efekcie zawarcia związku małżeńskiego z pracodawcą i prowadzenia z nim wspólnego gospodarstwa domowego zatrudniony zyskuje miano osoby współpracującej i nie podlega dłużej ubezpieczeniom jako pracownik, lecz jako wspomniana osoba współpracująca.

Osoba współpracują zatrudniona w ramach stosunku pracy a ZUS

Kwota składek ZUS dla osoby współpracującej zatrudnionej w ramach stosunku pracy nie jest uzależniona od wysokości wynagrodzenia za pracę. W tym przypadku powinna być opłacana w wymiarze jak za przedsiębiorcę. Oznacza to, że składki ZUS za osobę współpracującą należy opłacać w standardowej wysokości od podstawy wynoszącej 3553,20 zł w 2022 roku. Ubezpieczenie chorobowe dla osób współpracujących jest dobrowolne, nie ma więc konieczności opłacania na nie składki tak jak w przypadku pracowników etatowych.

Należy zaznaczyć, że osoba współpracująca nie posiada takich samych praw jak przedsiębiorca, w związku z czym nie może korzystać z ulg w opłacaniu składek, takich jak:

- 6-miesięczna ulga na start,

- 2-letnia preferencja składek ZUS,

- mały ZUS plus.

Osoba współpracująca opłaca składki społeczne zawsze od standardowej podstawy stanowiącej 60% prognozowanego przeciętnego wynagrodzenia za pracę na dany rok. Składka zdrowotna zawsze będzie opłacana w takim wymiarze jak za przedsiębiorcę. W sytuacji gdy członek rodziny zatrudniony w firmie ma również etat u innego pracodawcy, wówczas taka osoba podlega wyłącznie ubezpieczeniu zdrowotnemu.

Wynagrodzenie osoby współpracującej zatrudnionej na umowie o pracę

Pracownikowi, który staje się osobą współpracującą i pozostaje zatrudniony na podstawie umowy o pracę, wynagrodzenie rozliczać należy inaczej niż dotychczas. Jak już wspomniano, od wynagrodzenia osoby współpracującej nie pobiera się składek. W tym wypadku potrącona zostaje jedynie zaliczka na podatek dochodowy. Oznacza to, że po zakończeniu roku należy wystawić PIT-11 na standardowych zasadach.

Naliczanie wynagrodzenia za pracownika, który w trakcie miesiąca stał się osobą współpracującą, jest dość skomplikowane. Tu bowiem należałoby ustalić osobno podstawę za okres, kiedy członek rodziny był jeszcze pracownikiem, i osobno za okres, kiedy stał się osobą współpracującą.

Przykład 1.

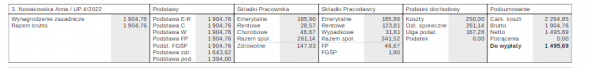

Właściciel firmy wziął ślub z pracownicą 15 lipca 2022 roku. Od tego dnia pracownik uzyskał status osoby współpracującej. W związku z tym, że małżonka nie posiada innego tytułu do objęcia ubezpieczeniami, należy rozliczyć go jako:

- pracownika do 14 lipca i naliczyć mu składki wynikające z wynagrodzenia za pracę (wynagrodzenie zasadnicze wynosi 4000 zł brutto);

- osobę współpracującą od 15 lipca, naliczając składki proporcjonalnie od podstawy stanowiącej 60% przeciętnego miesięcznego wynagrodzenia.

Wyliczenie w tym przypadku będzie wyglądało następująco:

Podstawa składek za okres od 1 do 14 lipca:

- wynagrodzenie za 1 godzinę pracy 4000 zł / 168 h = 23,81 zł

- wynagrodzenie za czas przepracowany 23,81 zł x 80 h = 1 904,80 zł

- podstawa naliczania składek społecznych: 1904,80 zł

- składki społeczne pracownika (w uproszczeniu 13,71%): 261,15 zł

- składki finansowane przez pracodawcę (20,48%): 390,10 zł

- podstawa naliczania składki zdrowotnej: 1904,80 zł – 261,14 zł = 1643,66 zł

- składka zdrowotna 9%: 147,93 zł

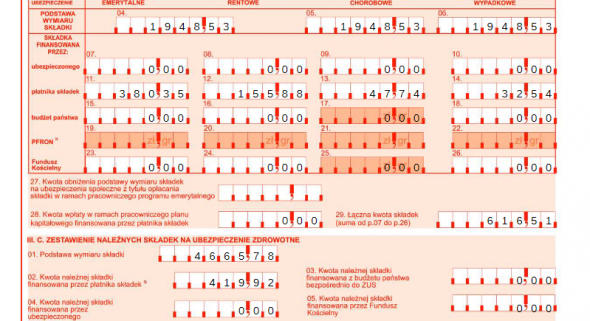

Podstawa naliczania składek za okres 15–31 lipca:

- podstawa składek społecznych naliczona proporcjonalnie: 3553,20 zł / 31 dni x 17 dni = 1948,53 zł

- składki społeczne (z chorobowym) + FP + FGŚP osoby współpracującej (34,19%): 666,20 zł

- składka zdrowotna za lipiec 419,92 zł (4665,78 x 9%).

Naliczenie wynagrodzenia za miesiąc, w którym pracownik stał się osobą współpracującą:

- podstawa opodatkowania: 4000 zł – 261,15 zł – 250 zł = 3488,85 zł ~ 3489 zł

- zaliczka na podatek: 3489 zł x 12% – 300 zł = 118,86 zł ~ 119 zł

- wynagrodzenie netto: 4000 zł – 261,15 – 147,93 zł – 119 zł = 3471,92 zł

Na łączny koszt wynagrodzenia pracownika, który stał się osobą współpracującą, składają się wynagrodzenie brutto + składki finansowane przez pracodawcę od wynagrodzenia + składki za osobę współpracującą, czyli 4000 zł + 390,10 zł + 666,20 zł + 419,92 zł = 5476,22 zł.

Co ważne, składki ZUS za osobę współpracującą będą odliczane w zaliczce na podatek dochodowy przedsiębiorcy.

Jakich formalności należy dokonać w związku ze zmianą statusu z pracownika na osobę współpracującą?

Przedsiębiorca powinien zgłosić w Zakładzie Ubezpieczeń Społecznych zmianę tytułu do ubezpieczeń pracownika, który został osobą współpracującą przy prowadzeniu działalności. W tym celu musi dokonać przerejestrowania małżonka w ZUS-ie z dniem zawarcia związku małżeńskiego poprzez złożenie dwóch deklaracji. Pierwszą z nich jest deklaracja wyrejestrowująca z ubezpieczeń ZUS ZWUA. Tu jako kod tytułu wyrejestrowania należy podać 01 10 XX. Natomiast drugą – deklaracja ZUS ZUA, na której przedsiębiorca dokonuje zgłoszenia do ubezpieczeń małżonka z kodem 05 11 XX przeznaczonym dla osób współpracujących.

Podsumowując, po zawarciu związku małżeńskiego z pracownikiem staje się on dla pracodawcy osobą współpracującą. Przedsiębiorca ma wówczas obowiązek zgłosić go do ubezpieczeń z nowym kodem tytułu ubezpieczenia oraz opłacać składki ZUS od podstawy składek wyznaczonej dla przedsiębiorców. Inaczej zostanie również rozliczone wynagrodzenie takiej osoby. Składki ZUS nie będą od niego naliczane.

Składki ZUS za osobę współpracującą zatrudnioną na podstawie umowy o pracę w systemie wFirma.pl

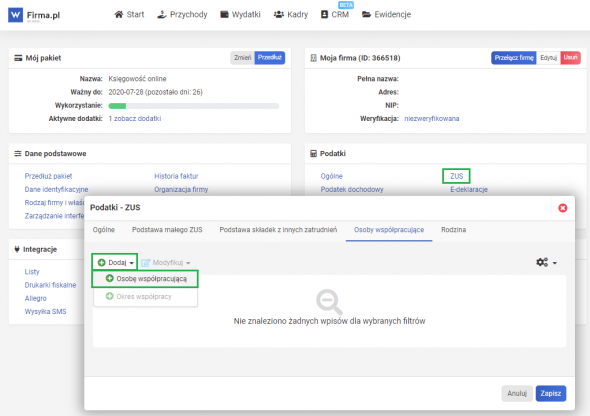

W systemie wFirma.pl można rozliczyć osobę współpracującą zatrudnioną na podstawie umowy o pracę. Aby tego dokonać, należy przejść do USTAWIENIA » PODATKI » ZUS » OSOBY WSPÓŁPRACUJĄCE » DODAJ.

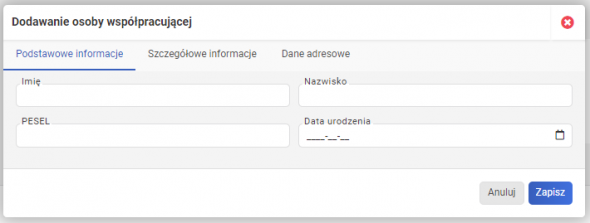

W oknie, które się pojawi, należy uzupełnić dane podstawowe osoby współpracującej.

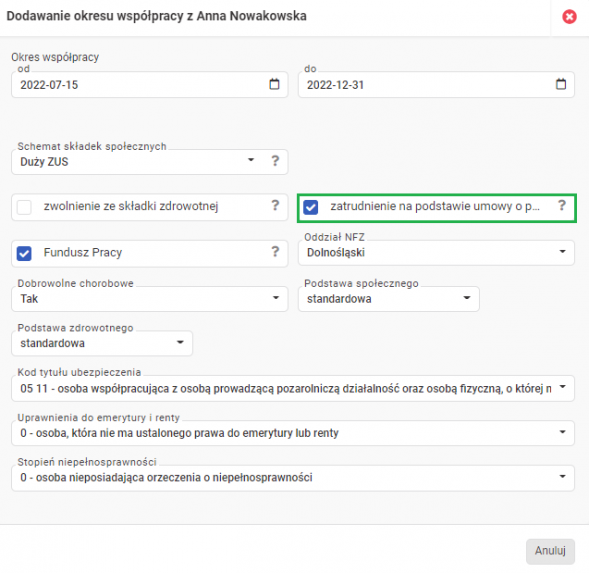

Następnie po zapisaniu ich pojawi się okno, w którym należy wybrać okres współpracy, schemat naliczania składek oraz koniecznie zaznaczyć opcję „zatrudnienie na podstawie umowy o pracę” i zapisać zmiany.

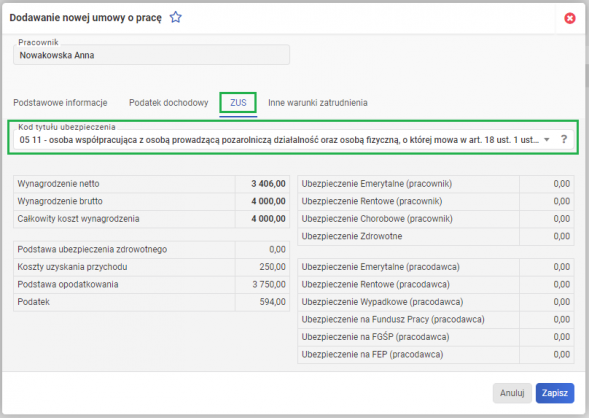

Wtedy pojawi się okno z dodawaniem umowy o pracę. Po wpisaniu podstawowych parametrów umowy należy koniecznie sprawdzić, czy w zakładce ZUS jako kod tytułu ubezpieczenia podany jest kod 05 11.

Po zapisaniu umowy można dokonać naliczenia listy płac, w której wynagrodzenie powinno zostać pomniejszone wyłącznie o zaliczkę na podatek dochodowy.

Składki ZUS natomiast zostaną naliczone bezpośrednio przy sporządzaniu deklaracji DRA w START » ZUS » DEKLARACJE ROZLICZENIOWE » DODAJ DEKLARACJĘ.

Osoba współpracująca zostanie wykazana na deklaracji DRA z naliczeniem składek jak za przedsiębiorcę.