Sprzedaż aplikacji, wirtualnych gier czy dostępu do stron internetowych, a zatem szeroko rozumianych usług telekomunikacyjnych, nadawczych oraz elektronicznych na rzecz osób nieprowadzących działalności gospodarczych z innych krajów UE wymaga specjalnej procedury rozliczania podatku. Czym jest VAT Mini One Stop Shop (VAT MOSS)? Czy podatnicy mają obowiązek korzystać z tej procedury?

Miejsce świadczenia usług na rzecz konsumentów

Zgodnie z zasadą ogólną zawartą w art. 28c ustawy o VAT miejscem świadczenia usług na rzecz konsumentów, czyli podmiotów nieprowadzących działalności gospodarczej jest miejsce, w którym usługodawca ma siedzibę działalności gospodarczej, stałe miejsce jej prowadzenia lub stałe miejsce zamieszkania, lub zwykłe miejsce pobytu.

Wyróżnia się jednak pewne wyjątki. Jednym z nich są właśnie usługi telekomunikacyjne, nadawcze oraz elektroniczne świadczone na rzecz konsumentów z innych krajów UE. Zgodnie z art. 28k ust. 1 ustawy o VAT:

"miejscem świadczenia usług telekomunikacyjnych, usług nadawczych i usług elektronicznych na rzecz podmiotów niebędących podatnikami jest miejsce, w którym podmioty te posiadają siedzibę, stałe miejsce zamieszkania lub zwykłe miejsce pobytu”.

Pani Ewa świadczy usługi elektroniczne na rzecz osób fizycznych nieprowadzących działalności z Francji. Gdzie pani Ewa powinna opodatkować dokonaną sprzedaż?

Co do zasady, w przypadku usług elektronicznych świadczonych dla konsumentów z UE obowiązują zasady szczególne. Zatem pani Ewa powinna opodatkować sprzedaż we Francji.

Czy wymagana jest rejestracja w kraju nabywcy?

Jeżeli miejscem opodatkowania sprzedaży jest kraj nabywcy, to wydawałoby się, że konieczna będzie rejestracja do VAT w każdym kraju, w którym świadczone będą te usługi. Wprowadzono jednak pewne uproszczenia, czyli procedurę VAT Mini One Stop Shop, dzięki której podatnik może rozliczać podatek zagraniczny w kraju, w którym ma siedzibę działalności lub stałe miejsce prowadzenia działalności – jeżeli nie ma siedziby na terenie UE.

Jeżeli sprzedawca usługi nie ma siedziby działalności na terytorium UE – a jedynie kilka stałych miejsc prowadzenia działalności gospodarczej, to ma możliwość zgłoszenia, w którym z krajów będzie stosował szczególne zasady rozliczania VAT.

Pan Krzysztof prowadzi działalność gospodarczą z siedzibą w Polsce. Świadczy usługi telekomunikacyjne na rzecz konsumentów z Niemiec, Czech i Irlandii. Czy pan Krzysztof musi rejestrować się do VAT w tych trzech krajach w celu rozliczenia podatku VAT?

Nie, pan Krzysztof nie musi rejestrować się do VAT w Niemczech, Czechach i Irlandii, aby rozliczyć transakcję. Może on skorzystać z procedury VAT Mini One Stop Shop i rozliczać zagraniczny podatek VAT w Polsce.

Przykład 3.

Pani Magdalena prowadzi działalność gospodarczą, w ramach której świadczy usługi nadawcze telewizyjne i radiowe na rzecz konsumentów w Hiszpanii. Pani Magdalena nie chce korzystać ze szczególnej metody rozliczania podatku VAT Mini One Stop Shop. Jak zatem powinna rozliczyć się z podatku?

Jeżeli pani Magdalena nie korzysta z VAT MOSS, to wówczas powinna zarejestrować się do VAT w Hiszpanii i wystawiać faktury zgodnie z zasadami odpowiadającymi w tym kraju. Konieczna będzie zatem znajomość przepisów hiszpańskich.

Limit 42 000 zł a VAT Mini One Stop Shop

Usługi telekomunikacyjne, nadawcze oraz elektroniczne co do zasady wymagają szczególnego sposobu rozliczania, co może zniechęcać niektórych przedsiębiorców. W związku z tym wprowadzono limit, do którego rozliczenie takiej sprzedaży odbywa się na zasadach krajowych, a podatek VAT rozlicza się w Polsce. Limit ten wynosi 42 000 zł netto. Jest to udogodnienie dla czynnych podmiotów VAT, u których taka sprzedaż ma charakter incydentalny. Podatnicy zwolnieni z VAT nie mają prawa do zastosowania zwolnienia dotyczącego nieprzekroczenia limitu. Zatem stosują VAT MOSS od pierwszej transakcji na rzecz osób prywatnych z innych krajów UE, jeżeli na ich rzecz świadczą usługi telekomunikacyjne, nadawcze lub elektroniczne.

Więcej na ten temat można przeczytać w artykule: Procedura MOSS – jak przebiega u podatnika zwolnionego z VAT?

Art. 28k ust. 2 pkt 3 ustawy o VAT

„Przepis ust. 1 nie ma zastosowania, w przypadku gdy łącznie są spełnione następujące warunki:

[...] całkowita wartość usług, o których mowa w ust. 1, świadczonych na rzecz podmiotów, o których mowa w pkt 2, pomniejszona o kwotę podatku, nie przekroczyła w trakcie roku podatkowego ani w poprzednim roku podatkowym kwoty 10 000 euro lub jej równowartości wyrażonej w walucie krajowej państwa członkowskiego, o którym mowa w pkt 1, przy czym w przypadku usługodawcy posiadającego siedzibę działalności gospodarczej, a w razie braku takiej siedziby – stałe miejsce zamieszkania lub zwykłe miejsce pobytu, tylko na terytorium kraju wyrażona w złotych równowartość kwoty w euro wynosi 42 000 zł”.

Pani Ewelina prowadzi działalność programistyczną. Ostatnio rozszerzyła zakres działalności o usługi elektroniczne na rzecz konsumentów z innych krajów UE. Wartość sprzedaży dotycząca usług elektronicznych wynosi 20 000 zł netto. Czy pani Ewelina może rozliczać podatek VAT w Polsce?

Tak, z uwagi na fakt, że sprzedaż usług elektronicznych na rzecz osób fizycznych nieprowadzących działalności na terenie UE nie przekroczyła 42 000 zł netto, to pani Ewelina może rozliczać podatek VAT w Polsce.

Przekroczenie limitu w trakcie roku

Jeżeli limit 42 000 zł dla transakcji telekomunikacyjnych, nadawczych lub elektronicznych świadczonych na rzecz osób prywatnych z innych krajów UE zostanie przekroczony, wówczas podmiot traci prawo do rozliczania podatku VAT w Polsce. W takiej sytuacji do wyboru są dwie możliwości:

- rejestracja do VAT Mini One Stop Shop i rozliczanie zagranicznego podatku za pośrednictwem Krajowej Administracji Skarbowej w Polsce;

- rejestracja do VAT w kraju konsumenta i rozliczanie podatku na zasadach tego kraju.

Zgodnie z art. 28k ust. 3 ustawy o VAT, jeżeli do przekroczenia limitu dojdzie w trakcie roku rozliczeniowego, to wówczas już transakcję, w przypadku której przekroczony został limit, należy opodatkować zgodnie z jedną z powyższych metod.

Przykład 5.

Pan Marek prowadzi firmę i sprzedaje dostępy do platform online. Sprzedaż w 2019 roku wyniosła 37 000 zł bez podatku VAT. W grudniu 2019 pan Marek dokonał sprzedaży kolejnych dostępów dla konsumentów we Włoszech w kwocie 7000 zł netto. Czy pan Marek może opodatkować tę transakcję w Polsce?

Pan Marek nie może opodatkować transakcji w Polsce, ponieważ przekroczył limit 42 000 zł. W takiej sytuacji już transakcja dla konsumentów we Włoszech powinna być opodatkowana albo w ramach specjalnej procedury VAT MOSS, albo dokonując rejestracji we Włoszech i rozliczenia tam podatku VAT.

Jak dokonać zgłoszenia do VAT Mini One Stop Shop?

Zgłoszenia na druku VIU-R do VAT Mini One Stop Shop należy dokonać do 10. dnia miesiąca następującego po miesiącu, w którym miała miejsce transakcja podlegająca VAT MOSS. Właściwym urzędem będzie Drugi Urząd Skarbowy Warszawa-Śródmieście.

Przykład 6.

Pani Maja dokonała sprzedaży gier online w grudniu 2019 roku i chce rozliczać się zgodnie z procedurą MOSS. Do kiedy powinna dokonać zgłoszenia?

Jeżeli sprzedaż miała miejsce w grudniu 2019 roku, to zgłoszenie VIU-R należy złożyć do 10 stycznia 2020 roku.

Więcej informacji o VAT Mini One Stop Shop można znaleźć w artykule: Nowa procedura MOSS – zasady rozliczenia VAT

Obowiązki podatnika wynikające z VAT MOSS

Podatnicy dokonujący transakcji objętych VAT MOSS mają obowiązek składania kwartalnych deklaracji VIU-D do 20. dnia miesiąca następującego po kwartale, którego dotyczy.

„W przypadku gdy płatności z tytułu świadczenia usług telekomunikacyjnych, usług nadawczych lub usług elektronicznych dokonywano w innych walutach niż euro, do ich przeliczenia na euro stosuje się kurs wymiany opublikowany przez Europejski Bank Centralny w ostatnim dniu danego okresu rozliczeniowego, a jeżeli nie zostanie opublikowany w tym dniu – kurs wymiany opublikowany następnego dnia”.

Podsumowując, podatnik świadczący usługi telekomunikacyjne, nadawcze lub elektroniczne na rzecz osób fizycznych nieprowadzących działalności nie musi rejestrować się we wszystkich krajach, w których te usługi świadczy. Możliwe jest zastosowanie specjalnej procedury VAT Mini One Stop Shop (VAT MOSS) i wówczas podatek rozlicza się za pośrednictwem Administracji Skarbowej w Polsce.

VAT Mini One Stop Shop w systemie wFirma.pl

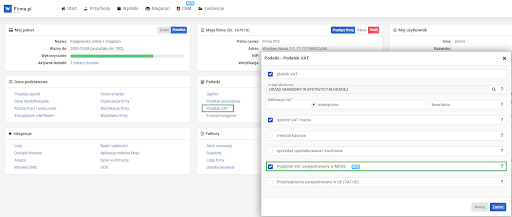

Aby wystawić w systemie wFirma.pl fakturę objętą procedurą VAT MOSS należy w pierwszej kolejności dokonać odpowiednich ustawień. W tym celu należy przejść do zakładki USTAWIENIA » PODATKI » PODATEK VAT i zaznaczyć opcję PODATNIK VAT ZAREJESTROWANY W MOSS.

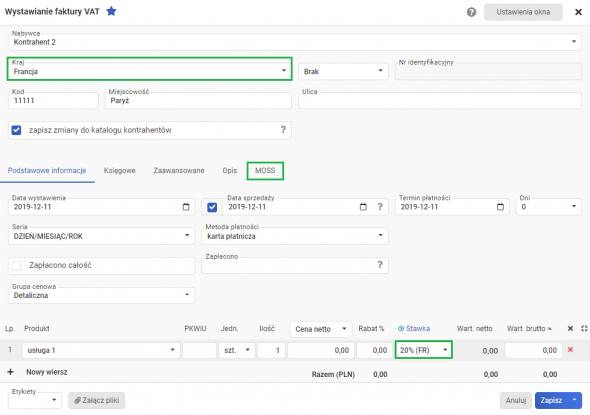

Aby wystawić fakturę, należy skorzystać z zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ, gdzie w polu KRAJ należy wprowadzić kraj nabywcy, a w polu NIP wybrać opcję BRAK oraz uzupełnić pozostałe informacje. Następnie należy wybrać stawkę VAT adekwatną dla tego kraju i w zakładce MOSS uzupełnić wymagane pola.

Szczegółowe informacje można znaleźć w artykule: https://pomoc.wfirma.pl/-faktura-moss-jak-wystawic