W obrocie gospodarczym wprowadzone zostały uproszczenia dla przedsiębiorców świadczących usługi telekomunikacyjne, nadawcze lub elektroniczne dla osób fizycznych z zagranicy, nieprowadzących działalności gospodarczej. Dzięki nim podatnicy nie muszą dokonywać w każdym kraju, w którym dokonują świadczenia, usług rejestracji do VAT. Sprawdźmy jak wygląda rozliczenie takich usług gdy zostanie zastosowana procedura MOSS?

Procedura MOSS - przebieg rejestracji

Możliwość rejestracji do celów MOSS odbywa się już od października 2014 roku. Dokonuje się jej za pomocą deklaracji VIU-R – w przypadku unijnego rozliczania transakcji przez podatnika z kraju Wspólnoty, lub VIN-R, która przeznaczona jest dla podatników spoza krajów UE.

Pod uwagę należy wziąć, że procedura MOSS nie jest obligatoryjna – jest to jedynie ułatwienie, z którego przedsiębiorca może, ale nie musi skorzystać, dzięki czemu ma możliwość rozliczania VAT z tytułu sprzedaży ww. usług w jednym kraju. Jeżeli jednak nie zdecyduje się na korzystanie z uproszczonej procedury, wówczas ma obowiązek rozliczania VAT w każdym zagranicznym urzędzie w kraju, z którego pochodzą jego konsumenci – co zobowiązuje do rejestracji jako czynny podatnik VAT w każdym z nich.

Rejestracja MOSS ma na celu poinformowanie państwa członkowskiego identyfikacji o rozpoczęciu działalności w ramach procedury MOSS i rozliczania w nim podatku VAT z tego tytułu.

Państwo członkowskie konsumpcji to miejsce, w którym nabywca posiada siedzibę, stałe miejsce zamieszkania lub zwykłe miejsce zamieszkania. Jeżeli posiada wiele lokalizacji, siedzibą będzie miejsce wykonywania funkcji zarządu, a dla osoby prywatnej – stałe lub zwykłe miejsce zamieszkania.

Moment rozpoczęcia rozliczania VAT a procedura MOSS

Rozliczenie VAT przy zastosowaniu procedury MOSS staje się skuteczne wraz z pierwszym dniem kwartału następującego po kwartale, w którym została zgłoszona rejestracja. Przedsiębiorca, który dokonał rejestracji np. 20 lutego, może zacząć korzystać z uproszczonego rozliczenia od 1 kwietnia.

Wyjątek stanowi sytuacja, gdy podatnik (w odniesieniu do powyższego przykładu) zacznie świadczyć usługi jeszcze przed pierwszym kwietnia. Wtedy, na mocy przepisów, procedura MOSS skuteczna jest z datą pierwszej transakcji. Warunkiem jest poinformowanie państwa członkowskiego identyfikacji o stosowaniu niniejszej procedury rozliczania VAT do 10 dnia miesiąca następującego po miesiącu, w którym została dokonana sprzedaż na rzecz zagranicznego konsumenta.

Usługi rozliczane w ramach procedury MOSS

Jak już zostało wspomniane, procedura MOSS obejmuje jedynie usługi cyfrowe – telekomunikacyjne, nadawcze i elektroniczne – świadczone na rzecz osób prywatnych z krajów należących do Unii Europejskiej. Podatnik świadczący usługi różnego typu i dodatkowo usługi elektroniczne ma prawo do rozliczenia VAT korzystając z procedury szczególnej MOSS tylko w ich zakresie. Podatnik, który fakturuje sprzedaż usług TNE w systemie VAT MOSS zobligowany jest w przepisach do posiadania dwóch niesprzecznych ze sobą dowodów dotyczących ustalenia miejsca pobytu nabywcy. Dowód może stanowić np.:

-

adres na fakturze wystawianej usługobiorcy;

-

adres IP urządzenia używanego przez usługobiorcę;

-

inna metoda geolokalizacji;

-

kod MCC;

-

międzynarodowy numer tożsamości telefonicznej abonenta mobilnego (IMSI) zapisane na karcie SIM, której używa usługobiorca.

W 2019 roku ustawodawca wskazuje, że możliwe jest ustalenie miejsca świadczenia usług na podstawie jednego dowodu w przypadku gdy sprzedaż usług TNE nie przekracza, z wyłączeniem VAT, w bieżącym i poprzednim roku kalendarzowym wartości 100.000 EUR lub równowartości tej kwoty wyrażonej w walucie krajowej oraz dowód ten przedstawiony jest przez osobę uczestniczącą w świadczeniu usług inną niż usługodawca lub usługobiorca, czyli przykładowo przez pośredniaka takich usług.

Warto dodać, że dla sprzedaży usług na rzecz konsumentów spoza krajów UE, miejscem świadczenia usług nadal pozostaje miejsce, w którym to usługodawca posiada stałą siedzibę działalności gospodarczej, a więc nie obejmuje jej procedura MOSS.

Przykład 1.

Przedsiębiorca z Polski świadczy usługi sprzedaży wysyłkowej oraz transportu. Dodatkowo zajmuje się sprzedażą internetową oprogramowania na rzecz osób prywatnych w Niemczech oraz Francji. Co do zasady, sprzedaż oprogramowania powinien opodatkować odpowiednią stawką VAT kolejno dla Niemiec oraz Francji. W ramach rozliczenia VAT może skorzystać z uproszczonej procedury MOSS, ale tylko w zakresie sprzedaży oprogramowania. Dzięki temu nie będzie musiał rejestrować się jako podatnik VAT w Niemczech oraz Francji, a podatek należny z tytułu tej sprzedaży (bez względu na urząd skarbowy, z którym rozlicza pozostałe usługi) odprowadzi do Drugiego Urzędu Skarbowego Warszawa – Śródmieście, który jest urzędem właściwym dla rozliczania procedury unijnej w Polsce.

Przykład 2.

Przedsiębiorca z Polski świadczy usługi sprzedaży wysyłkowej oraz transportu. Dodatkowo zajmuje się sprzedażą internetową oprogramowania na rzecz osób prywatnych w Niemczech oraz Norwegii. Co do zasady, sprzedaż oprogramowania na rzecz konsumentów z Niemiec powinien opodatkować niemiecką stawką VAT i w celu rozliczenia podatku należnego może skorzystać z procedury MOSS. Z kolei przez to, że Norwegia nie należy do UE, zasady sprzedaży na rzecz konsumentów z tego kraju nie uległy zmianie – a więc podatnik zobowiązany jest do wykazania polskiej stawki VAT.

Procedura MOSS - zapłata podatku VAT

Rozliczenie podatku VAT MOSS następuje za pomocą deklaracji VIU-D. Jej złożenie, a tym samym zapłata podatku VAT z tego tytułu, następuje co kwartał. Składa się ją elektronicznie do 20 dnia kolejnego miesiąca po zakończeniu kwartału i w tym terminie należy również zapłacić podatek. Każdej deklaracji VIU-D przypisywany jest unikatowy numer referencyjny (UNR), o którym podatnik zostaje poinformowany drogą elektroniczną. Numer ten należy bezwzględnie podać podczas dokonywania zapłaty podatku, w przeciwnym razie wpłata nie zostanie uwzględniona.

Sekretarz stanu Ministerstwa Finansów wyjaśnia jednak, że ta zasada nie dotyczy zapłaty podatku. W rezultacie jeśli 20 dzień miesiąca wypada w sobotę deklarację należy złożyć najpóźniej 20 dnia, ale podatek można zapłacić maksymalnie do 22 dnia (poniedziałek – pierwszy dzień roboczy).

Procedura MOSS - korygowanie rozliczenia

Podatnik ma prawo do dokonania korekty deklaracji przesłanej w ramach procedury MOSS w terminie 3 lat od dnia, w którym konieczne było złożenie pierwotnej deklaracji. Jeśli zostanie utrzymany ten termin, to korekta oraz płatność składana jest do urzędu skarbowego właściwego dla rozliczenia procedury MOSS (w państwie członkowskim identyfikacji). Jednakże jeśli korekta nastąpi po terminie, wtedy korektę deklaracji składa się poza systemem MOSS do państwa członkowskiego konsumpcji zgodnie z obowiązującymi tam przepisami. Co ważne, złożenie deklaracji korygującej VAT w systemie MOSS nie zobowiązuje do dołączenia uzasadnienia przyczyny korekty.

1) wypełnienie formularza VIU-D

• wskazuje się na nim okres rozliczeniowy, którego dotyczy korekta, oraz zaznaczając cel zgłoszenia – korekta;

2) korekta w sekcji C formularza VIU

• podatek należny państwom członkowskim konsumpcji, z tytułu świadczenia przez podatnika usług telekomunikacyjnych, nadawczych i elektronicznych na rzecz konsumentów finalnych zlokalizowanych w tych państwach;

3) wysyłka deklaracji VIU-D

• za pomocą systemu księgowego lub rządowego do Drugiego Urzędu Skarbowego Warszawa – Śródmieście.

-

stosowania zasady faktycznego użytkowania i wykorzystania,

-

momentu powstania obowiązku podatkowego,

-

stawek obniżonych,

-

fakturowania,

-

opodatkowania voucherów,

-

zwolnień,

-

zasad rejestracji,

-

odsetek i kar.

Szczegóły opisane są na stronie Komisji Europejskiej w postaci raportu.

Nowa procedura MOSS a uproszczenie od 2019 roku

Podatnicy od 1 stycznia 2019 roku uzyskali w stosunku do usług TNE możliwość rozliczenia ich w kraju według reguł obowiązujących dla transakcji krajowych i według stawek VAT właściwych dla tych usług w Polsce. Aby było to możliwe, należy spełnić określone w art. 28k ust. 2 ustawy o VAT warunki.

Przepis ust. 1 nie ma zastosowania, w przypadku gdy łącznie są spełnione następujące warunki:

• usługodawca posiada siedzibę działalności gospodarczej, a w razie braku takiej siedziby - stałe miejsce zamieszkania lub zwykłe miejsce pobytu, tylko na terytorium jednego państwa członkowskiego;

• usługi, o których mowa w ust. 1, są świadczone na rzecz podmiotów niebędących podatnikami, posiadających siedzibę, stałe miejsce zamieszkania lub zwykłe miejsce pobytu na terytorium państwa członkowskiego innym niż terytorium państwa członkowskiego, o którym mowa w pkt 1;

• całkowita wartość usług, o których mowa w ust. 1, świadczonych na rzecz podmiotów, o których mowa w pkt 2, pomniejszona o kwotę podatku, nie przekroczyła w trakcie roku podatkowego ani w poprzednim roku podatkowym kwoty 10 000 euro lub jej równowartości wyrażonej w walucie krajowej państwa członkowskiego, o którym mowa w pkt 1, przy czym w przypadku usługodawcy posiadającego siedzibę działalności gospodarczej, a w razie braku takiej siedziby - stałe miejsce zamieszkania lub zwykłe miejsce pobytu, tylko na terytorium kraju wyrażona w złotych równowartość kwoty w euro wynosi 42 000 zł.

Jeśli podatnik korzysta z uproszczenia, a limit 42 tysięcy złotych zostanie przekroczony, ma 2 możliwości – skorzystać z procedury MOSS lub zarejestrować się do VAT w kraju, w którym limit został przekroczony.

Procedura MOSS w systemie wfirma.pl

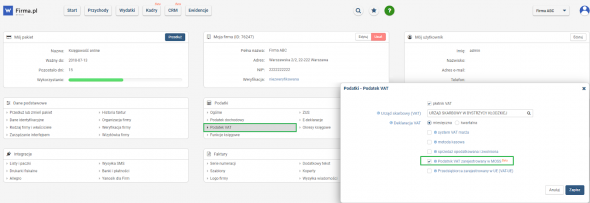

W systemie wfirma.pl możliwe jest skorzystanie z procedury MOSS w pakiecie Księgowość Online w przypadku czynnego podatnika VAT. W tym celu konieczne jest właściwie zdefiniowanie ustawień w zakładce: USTAWIENIA » PODATKI » PODATEK VAT poprzez zaznaczenie opcji Podatnik VAT zarejestrowany w MOSS.

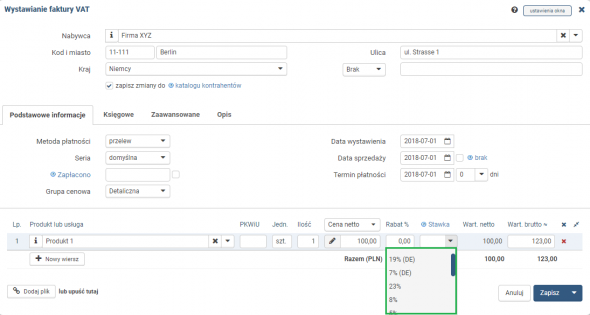

Wówczas podatnik będzie miał możliwość wystawiania faktur sprzedaży z zagraniczną stawką VAT i trafiać ona będzie do rejestru VAT MOSS oraz do KPIR lub Ewidencji Przychodów (w przypadku ryczałtowców).

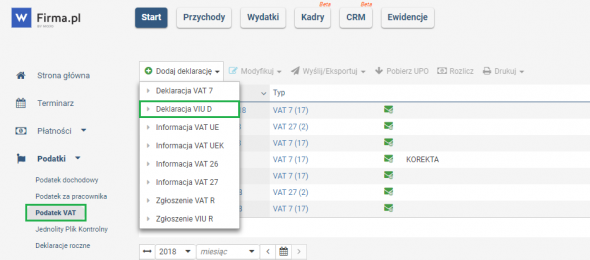

Pod koniec kwartału możliwe jest również wygenerowanie deklaracji VIU-D. W tym celu należy przejść do zakładki: START » PODATKI » PODATEK VAT, gdzie należy skorzystać z opcji DODAJ DEKLARACJĘ » DEKLARACJA VIU-D.