W momencie zakładania działalności gospodarczej prędzej czy później natkniemy się na dylemat - zakładać konto firmowe czy wykorzystywać rachunek prywatny. Zapewne każdy przedsiębiorca ma na ten temat własną opinię, w zależności od wybranej opcji i charakterystyki przedsiębiorstwa. W poniższym artykule przedstawimy wady i zalety obydwu rozwiązań, a także podstawy prawne, określające sposób przepływu środków finansowych.

Działalność gospodarcza a konto firmowe

Ustawa Prawo przedsiębiorców nie nakazuje przedsiębiorcy założenia rachunku bankowego ze specjalnym przeznaczeniem do prowadzenia transakcji związanych z działalnością. Powyższa ustawa określa w art. 19 jedynie, że transakcje powinny być wykonane za pomocą przelewów bankowych tylko w dwóch sytuacjach:

- drugą stroną transakcji jest inny przedsiębiorca,

- jednorazowa wartość transakcji przekracza 15 000 złotych.

Co ważne, wskazane jest dokonanie przelewów w powyższych przypadkach za pomocą przelewów bankowych, natomiast nie jest określone z jakiego rachunku ma być on dokonany. W związku z tym przyjmuje się, że również osobisty rachunek bankowy może być wykorzystywany w tym celu.

Rozliczenia z urzędem skarbowym

Art. 61 § 1 Ordynacji podatkowej wskazuje, że zapłata podatków przez podatników prowadzących działalność gospodarczą i obowiązanych do prowadzenia księgi rachunkowej lub podatkowej księgi przychodów i rozchodów następuje w formie polecenia przelewu. Z powyższych przepisów jasno wynika, że rozliczenia z fiskusem odbywają się za pośrednictwem przelewów bankowych. Natomiast tutaj również nie wskazano obowiązku dokonywania transakcji z konta firmowego, może to być konto prywatne przedsiębiorcy. Ponadto w art. 61 § 1b Ordynacji podatkowej wyłącza się z powyższego obowiązku mikroprzedsiębiorców.

Za mikroprzedsiębiorcę uważa się przedsiębiorcę, który w co najmniej jednym z dwóch ostatnich lat obrotowych:

- zatrudniał średniorocznie mniej niż 10 pracowników oraz

- osiągnął roczny obrót netto ze sprzedaży towarów, wyrobów i usług oraz operacji finansowych nieprzekraczający równowartości w złotych 2 000 000 euro, lub sumy aktywów jego bilansu sporządzonego na koniec jednego z tych lat nie przekroczyły równowartości w złotych 2 000 000 euro.

Rozliczenia z ZUS

Podobnie jak w przypadku rozliczeń z urzędem skarbowym, przedsiębiorca dokonuje opłat na konto w Zakładzie Ubezpieczeń Społecznych. W tym przypadku również mikroprzedsiębiorca może dokonać przelewu z konta bankowego lub dokonać wpłaty w formie przekazu pocztowego. Pozostali płatnicy opłacają składki poprzez obciążenie rachunku bankowego.

Konto prywatne

Konto prywatne może się sprawdzić przede wszystkim w przypadku prowadzenia mikroprzedsiębiorstw. Wtedy najczęściej przelewem opłacane są jedynie zobowiązania w ZUS i US. W związku z tym korzystanie z konta prywatnego pozwala zaoszczędzić przedsiębiorcy czas na zakładanie rachunku firmowego w banku oraz przede wszystkim koszty związane z jego prowadzeniem.

Konto firmowe

Zazwyczaj prowadzenie rachunku firmowego jest droższe niż prowadzenie rachunku prywatnego. I jest to jedyna wada w porównaniu do rachunku osobistego. Zdecydowanie więcej pozytywnych aspektów przemawia za wyborem rozdzielenia finansów przedsiębiorstwa od budżetu domowego.

Do zalet rachunku firmowego możemy zaliczyć m. in.:

- opłaty bankowe za prowadzenie rachunku można w całości rozliczyć jako koszty firmy,

- specjalne produkty/narzędzia/instrumenty finansowe dedykowane tylko przedsiębiorcom przez banki,

- oddzielenie transakcji prywatnych od firmowych - szczególnie ważne w trakcie kontroli urzędu skarbowego,

- odsetki generowane za posiadane środki na koncie, nie są objęte tzw. podatkiem Belki,

- płatności z wykorzystaniem mechanizmu split payment.

Rachunek bankowy w CEIDG

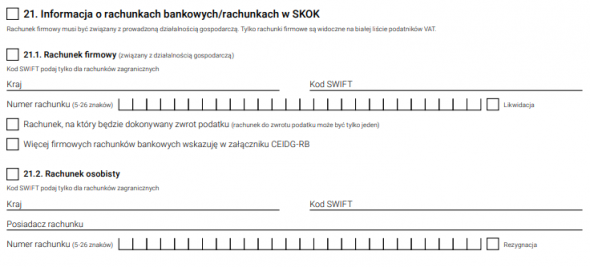

Zakładając działalność gospodarczą jednym z etapów jest wypełnienie formularza CEIDG-1. Informację o posiadanym rachunku bankowym podaje się w rubryce 21. Wypełniając ją, należy podać następujące informacje:

- 21.1 - dane identyfikacyjne rachunku bankowego związanego z prowadzeniem działalności

- 21.2 - dane identyfikacyjne rachunku bankowego niezwiązanego z prowadzeniem działalności

Podatnik może również wskazać, że rachunek firmowy wskazany w polu 21.1 będzie właściwym rachunkiem do dokonywania zwrotu podatku. Należy pamiętać, że w formularzu CEIDG-1 należy podać wszystkie numery rachunków bankowych powiązanych z prowadzeniem działalności gospodarczej. Należy podać je w części CEIDG-RB.