Pierwotnie wykazane przychody mogą w wyniku zdarzeń mających miejsce w kolejnych okresach rozliczeniowych ulec nagłemu zmniejszeniu lub też zwiększeniu. Przykładem może być zwrot zakupionego przez klienta towaru, co będzie wiązało się ze zmniejszeniem przychodu podlegającemu opodatkowaniu lub błąd wyceny, na skutek którego dojdzie do zwiększenia obrotu. Wówczas podatnik powinien wiedzieć, jak przebiega korekta sprzedaży.

Przychody w KPiR a korekta sprzedaży – kiedy należy ją sporządzić?

Zgodnie z art. 14 ust. 1 ustawy o podatku dochodowym od osób fizycznych przychodami z działalności gospodarczej są kwoty należne, choćby nie zostały faktycznie otrzymane, po wyłączeniu wartości zwróconych towarów, udzielonych bonifikat i skont. W przypadku czynnych podatników VAT przychód stanowi kwota pomniejszona o wartość należnego podatku od towarów i usług.

Za datę powstania przychodu uważa się dzień wydania rzeczy, zbycia prawa majątkowego lub wykonania usługi, lub częściowego wykonania usługi, nie później niż dzień:

- wystawienia faktury,

- uregulowania należności.

Znając datę powstania przychodu, podatnik nie powinien mieć problemów z księgowaniem zdarzeń gospodarczych dotyczących sprzedaży towarów lub usług. Co jednak zrobić w momencie otrzymania zwrotu towaru, odstąpienia kontrahenta od umowy czy błędu spowodowanego oczywistą pomyłką? W jakim okresie należy ująć korektę sprzedaży? Analizujemy poniżej.

Pod jaką datą należy zaksięgować fakturę korygującą in minus?

W pierwszej kolejności należy określić powód dokonanej korekty:

- czy był to błąd rachunkowy lub oczywista pomyłka,

- czy też inny powód, np. zwrot towaru lub rabat udzielony po sprzedaży

od tego bowiem zależy sposób, w jaki korekta sprzedaży zostanie zaksięgowana w KPiR.

Jeżeli powodem wystawienia korekty sprzedaży był błąd rachunkowy lub oczywista pomyłka, konieczne jest wprowadzenie zapisu korygującego pod datą wydarzenia pierwotnego (należy się więc cofnąć do pierwotnej faktury sprzedaży).

Przykład 1.

Pani Agata prowadzi hurtownię zabawek. 20 marca 2024 roku dokonała sprzedaży 100 szt. lalek. Przez nieuwagę wystawiając fakturę, wprowadziła jako ilość sprzedaży 110 szt. i zgodnie z ilością na fakturze wykazała przychód podlegający opodatkowaniu. Zorientowała się jednak dopiero w następnym miesiącu – kwietniu i wystawiła fakturę korygującą. Kiedy pani Agata powinna zaksięgować korektę? Czy może skorygować przychód na bieżąco?

Nie, z uwagi na fakt, że korekta dotyczy oczywistej pomyłki, pani Agata jest zobowiązana ująć korektę w okresie pierwotnym, czyli w okresie wystawienia faktury pierwotnej (w marcu).

Jeżeli powodem zmniejszenia przychodu był zwrot towaru, rabat lub inna czynność powodująca konieczność wystawienia faktury korygującej (poza wspomnianą wyżej pomyłką lub oczywistym błędem) to fakturę korygującą księguje się w dacie wystawienia faktury korygującej poprzez:

- zmniejszenie wartości przychodu, gdy wartość przychodu jest wystarczająca,

- zwiększenie wartości kosztu, gdy przychód jest niewystarczający.

1m. Jeżeli korekta przychodu nie jest spowodowana błędem rachunkowym lub inną oczywistą omyłką, korekty dokonuje się poprzez zmniejszenie lub zwiększenie przychodów osiągniętych w okresie rozliczeniowym, w którym została wystawiona faktura korygująca lub, w przypadku braku faktury, inny dokument potwierdzający przyczyny korekty.

1n. Jeżeli w okresie rozliczeniowym, o którym mowa w ust. 1m, podatnik nie osiągnął przychodów lub osiągnięte przychody są niższe od kwoty zmniejszenia, podatnik jest obowiązany zwiększyć koszty uzyskania przychodów o kwotę, o którą nie zostały zmniejszone przychody.

Przykład 2.

Firma XYZ 17 maja 2024 roku dokonała sprzedaży towarów spółce ABC. 8 lipca 2024 roku spółka zwróciła zakupiony towar. Sprzedawca dla udokumentowania transakcji wystawił fakturę korygującą. W jakim okresie powinna zostać ujęta faktura korygująca?

Co do zasady, jeżeli korekta dotyczy zwrotu towaru, to należy ją zaksięgować w okresie bieżącym. W związku z tym na gruncie podatku dochodowego firma XYZ transakcję powinna ująć w lipcu.

Korekta sprzedaży in plus – jak ją zaksięgować?

Zasady dotyczące faktur korygujących in plus nie zostały szczególnie określone, a więc należy zastosować ten sam schemat dla celów zaksięgowania faktury korygującej in plus na gruncie podatku dochodowego. Analogicznie przed zaksięgowaniem takiej faktury należy ocenić powód wystawienia korekty, aby zdecydować czy korekta sprzedaży księgowana jest pod datą wystawienia faktury korygującej (np. podwyższenie ceny z uwagi na zdarzenie, które nastąpiło po sprzedaży) czy też pod datą faktury pierwotnej (gdy korekta naprawia błąd rachunkowy lub oczywistą pomyłkę z faktury pierwotnej).

Przykład 3.

Pan Karol prowadzący działalność gospodarczą 20 lipca 2023 roku wykonał usługę informatyczną na rzecz innej firmy i udokumentował tę czynność fakturą. W sierpniu 2023 roku zorientował się, że w wyniku pomyłki błędnie wystawił fakturę, przez co zobowiązany był skorygować przychód na plus. Czy faktura korygująca może zostać ujęta w sierpniu?

Nie, z uwagi na fakt, iż pan Karol dokonał korekty w wyniku błędu rachunkowego, jest zobowiązany do skorygowania przychodu w okresie pierwotnej faktury (w lipcu). Dodatkowo pan Karol zobligowany będzie do uregulowania powstałego zobowiązania podatkowego oraz naliczonych odsetek z tytułu zapłaty zaległej części zobowiązania dotyczącego podatku dochodowego.

Korekta sprzedaży w KPiR - podsumowanie

Wyznaczenie prawidłowej daty księgowania faktury korygującej sprzedaż zarówno w podatku VAT, jak i w księgach podatkowych prowadzonych dla celów podatku dochodowego jest ważne, bowiem wpływa na prawidłowość ustalenia należności podatkowych. Wykazanie faktury korygującej in plus w bieżącym okresie, gdy dotyczyła ona błędu rachunkowego (a więc powinna być zaksięgowana wstecz) powoduje zaniżenie należności podatkowych za okres, w którym wystawiono fakturę pierwotną. W razie wykrycia nieprawidłowości przez urząd skarbowy podatnik zostanie obciążony odsetkami.

Istotne jest zatem rzetelne i niewadliwe prowadzenie ewidencji tak, aby w przypadku ewentualnej kontroli nie została zakwestionowana przez organy podatkowe.

W poniższej tabeli przedstawiamy podsumowanie ujęcia korekty zwiększającej nie tylko na gruncie PIT ale również VAT:

Faktura korygująca zwiększająca | Ujęcie na gruncie PIT | Ujęcie na gruncie VAT |

błąd rachunkowy lub inna oczywista omyłka | w dacie faktury pierwotnej (korygowanej) | w dacie faktury pierwotnej (korygowanej) |

kolejne zdarzenie gospodarcze mające wpływ na wartość sprzedaży | w dacie wystawienia faktury korygującej | w dacie wystawienia faktury korygującej |

W poniższej tabeli przedstawiamy podsumowanie ujęcia korekty zmniejszającej nie tylko na gruncie PIT ale również VAT:

Faktura korygująca zmniejszająca | Ujęcie na gruncie PIT | Ujęcie na gruncie VAT |

błąd rachunkowy lub inna oczywista omyłka | w dacie faktury pierwotnej (korygowanej) | w dacie, w której uzgodnione zostały warunki wystawienia faktury korygującej z nabywcą |

kolejne zdarzenie gospodarcze mające wpływ na wartość sprzedaży | w dacie wystawienia faktury korygującej | w dacie, w której uzgodnione zostały warunki wystawienia faktury korygującej z nabywcą |

Jak wystawić fakturę korygującą w systemie wFirma?

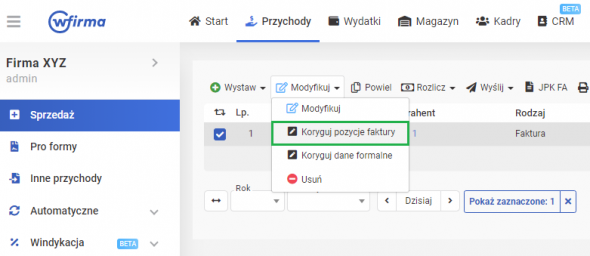

W celu wystawienia faktury korygującej w systemie wFirma należy przejść do PRZYCHODY » SPRZEDAŻ, gdzie oznacza fakturę, którą chce skorygować, i korzysta z opcji MODYFIKUJ » KORYGUJ POZYCJE FAKTURY.

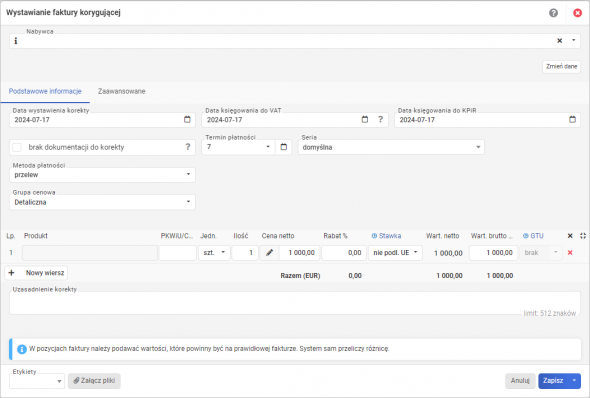

W oknie, które się pojawi należy wskazać wymagane dane.