Coraz częstszą praktyką przedsiębiorców jest wykorzystywanie samochodu na podstawie umowy leasingu. Zdarza się jednak, że czasowo nie mogą oni korzystać z tego pojazdu na skutek wypadku lub kolizji drogowej. Oddając samochód do serwisu, w zamian otrzymują zwykle samochód zastępczy. Niezależnie od sposobu finansowania wynajmu pojazdu warto wiedzieć, w jaki sposób ujmować koszty użytkowania samochodu zastępczego. Kwestię tę omawiamy w artykule.

Wydatki eksploatacyjne jako koszty użytkowania samochodu zastępczego

Korzystanie z pojazdu zastępczego wiąże się z ponoszeniem kosztów związanych z jego eksploatacją. Zgodnie z art. 22 ust. 1 ustawy o PIT kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23. Koszty użytkowania samochodu zastępczego nie zostały ujęte w art. 23, mogą więc co do zasady stanowić koszt podatkowy. Przy czym konieczne jest ustalenie sposobu rozliczenia kosztów użytkowania samochodu zastępczego, wydatki z nim związane są bowiem rozliczane do ustawowo określonego limitu procentowego odliczenia kosztów. W tym celu konieczne jest określenie rodzaju pojazdu i sposób jego wykorzystywania w działalności.

W przypadku poniesionych wydatków eksploatacyjnych, takich jak zakup paliwa, materiały eksploatacyjne, opłaty za parking i przejazd autostradą na samochód osobowy:

- wykorzystywany w sposób mieszany – prywatnie i w działalności gospodarczej – rozliczane są w limicie 75% KUP,

- wykorzystywany tylko w działalności gospodarczej – rozliczane są w 100% KUP.

W przypadku vatowców limit x (netto + 50% nieodliczonego VAT), a w przypadku nievatowców limit x brutto.

Przykład 1.

Przedsiębiorca Adam, będący podatnikiem podatku VAT, otrzymał fakturę za paliwo do osobowego samochodu zastępczego wykorzystywanego prywatnie i w działalności. Jej wysokość wynosi 100 zł netto (VAT 23 zł, brutto 123 zł). Jak rozliczyć koszty użytkowania samochodu zastępczego?

Od samochodu wykorzystywanego w sposób mieszany (prywatnie i w działalności) przysługuje odliczenie 50% VAT. Zatem podatek do odliczenia: 50% z 23 zł = 11,50 zł

Wysokość kosztu: 100 zł (netto) + 50% (VAT) 11,50 = 111,50 zł, przy czym kwota ta podlega limitowaniu 75%, zatem:

111,50 zł x 75% (limit) = 83,63 zł – ta kwota zostanie zaewidencjonowana w kosztach.

Koszty użytkowania samochodu zastępczego – opłata za najem

W przypadku kosztów dotyczących najmu samochodu zastępczego rozliczenie podatkowe na gruncie PIT wygląda inaczej. Zgodnie z art. 23 ust. 1. pkt. 47a ustawy o PIT w przypadku najmu pojazdu podatnicy mogą bowiem zaliczyć do kosztów opłaty z tytułu najmu samochodu osobowego do limitu kwotowego – 150 000 zł. Należy zaznaczyć, że wartość wskazanego limitu ustalana jest na podstawie zawartej umowy najmu. Natomiast w sytuacji gdy jest to najem krótkoterminowy (poniżej 6 miesięcy), wówczas, zgodnie z art. 23 ust. 5d ustawy o PIT, przyjmuje się wartość pojazdu ustaloną dla celów ubezpieczenia.

Podatnik podejmujący wynajem samochodu osobowego (zastępczego) rozliczy więc w kosztach czynsz za jego najem do limitu 150 000 zł, bez względu na sposób użytkowania pojazdu.

Przykład 2.

Pan Jacek jest podatnikiem VAT zwolnionym i wykorzystuje wyłącznie w działalności gospodarczej zastępczy pojazd osobowy, który użytkuje w ramach najmu krótkoterminowego. Wartość pojazdu na polisie widnieje w kwocie 180 000 zł. W jakiej wartości podatnik będzie mógł ująć koszt (fakturę za wynajem pojazdu zastępczego) w KPiR, jeżeli wartość najmu stanowiła kwota 2000 zł brutto?

W związku z obowiązującym limitem wobec pojazdów osobowych użytkowanych w ramach najmu opłatę za wynajem należy ująć w kosztach podatkowych maksymalnie w kwocie proporcjonalnej do wartości pojazdu – limitu 150 000 zł. Opłata zostanie więc ujęta w KPiR w kwocie 1666,60 zł, ponieważ:

150 000 / 180 000 x 100% = 83,333%

2000 x 83,333% = 1666,60 zł.

Koszty użytkowania samochodu zastępczego a odliczenie VAT

Rozliczenie podatku VAT od wydatków poniesionych na samochód zastępczy opiera się na takich samych zasadach jak w przypadku pojazdów będących własnością przedsiębiorcy.

Co do zasady w zakresie, w jakim pojazd będzie wykorzystywany do czynności opodatkowanych VAT, od wydatków na pojazdy osobowe udokumentowanych fakturami VAT można odliczyć 50%.

Rozliczając koszty użytkowania samochodu zastępczego osobowego, zgodnie z art. 86a ust. 1 ustawy o VAT, przedsiębiorcy przysługuje odliczenie podatku VAT w wysokości 50%. Natomiast wartość nieodliczonego podatku VAT (pozostałe 50%) może stanowić koszt podatkowy. Jednakże podatnik może również skorzystać z odliczania 100% podatku VAT, przy czym ma on obowiązek:

wypełnić formularz VAT-26 w terminie do 7 dni, licząc od dnia, w którym poniesiono pierwszy wydatek podlegający pełnemu rozliczeniu,

prowadzić ewidencję przebiegu pojazdu (tzw. kilometrówkę),

sporządzić regulamin użytkowania pojazdu.

Przychód z odszkodowania a koszty użytkowania samochodu zastępczego

W przypadku gdy koszt użytkowania samochodu zastępczego finansowany jest z odszkodowania, wówczas rozliczenie kosztu, jak również odszkodowania, zależne jest od tego, czy pojazd, który uległ wypadkowi, ma ubezpieczenie OC i AC czy tylko OC.

W sytuacji gdy samochód podatnika podlega wyłącznie ubezpieczeniu OC, przychodem, jaki należy zaewidencjonować, jest kwota nadwyżki uzyskanego odszkodowania nad poniesionymi wydatkami.

Natomiast gdy poszkodowany samochód objęty jest ubezpieczeniem OC i AC, otrzymane odszkodowanie stanowi dla przedsiębiorcy przychód, a faktura dokumentująca koszty użytkowania samochodu zastępczego będzie stanowić koszt podatkowy.

Przykład 3.

Przedsiębiorca Dariusz, będący podatnikiem podatku VAT, po ulegnięciu kolizji był zmuszony oddać samochód do naprawy. Pojazd jest wykorzystywany w systemie mieszanym (prywatnie i w działalności) oraz podlega ubezpieczeniu OC i AC. Pan Darek otrzymał fakturę za powypadkową naprawę pojazdu oraz za koszt użytkowania samochodu zastępczego i odszkodowanie od ubezpieczyciela. Jak prawidłowo rozliczyć obie operacje gospodarcze?

Fakturę za usługę serwisową należy rozliczyć w kosztach, z uwzględnieniem limitowania kosztów 75% oraz 50% odliczenia VAT, ponieważ powypadkowa naprawa samochodu traktowana jest jako wydatek eksploatacyjny samochodu. Natomiast koszty użytkowania samochodu zastępczego należy rozliczyć w limicie 150 000 zł. Otrzymany przychód należy wówczas wykazać w pełnej otrzymanej kwocie.

Reasumując, co do zasady podatnik może zaliczyć koszty użytkowania samochodu zastępczego do kosztów podatkowych. Sposób ujęcia kosztów i odliczenia VAT zależy od wykorzystywania pojazdu w działalności.

Koszty użytkowania samochodu zastępczego w systemie wFirma.pl

Podatnik, który wykorzystuje pojazd zastępczy, w systemie wFirma.pl łatwo rozliczy jego koszty, dzięki czemu zostaną one ujęte w odpowiedniej kwocie w ewidencjach podatkowych, bez konieczności ręcznego przeliczania tych limitów. W tym celu prawidłowo należy dodać pojazd schematem opisanym w artykule pomocy: Dodawanie pojazdu do systemu.

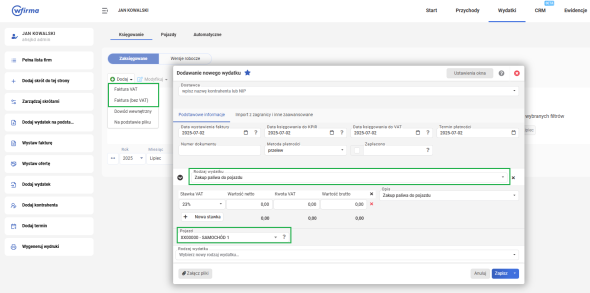

Następnie w celu wprowadzenia faktury za zakup paliwa lub bieżących wydatków do samochodu zastępczego należy wejść w zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT / FAKTURA (bez VAT). Po wpisaniu danych kontrahenta jako RODZAJ WYDATKU z wysuwanej listy należy wybrać:

ZAKUP PALIWA DO POJAZDU

lub

BIEŻĄCE WYDATKI ZWIĄZANE Z UŻYTKOWANIEM POJAZDU.

Po uzupełnieniu kwot z faktury, poniżej z wysuwanej listy należy wybrać POJAZD, którego dotyczy wydatek. Dzięki prawidłowo zdefiniowanym parametrom samochodu system dokona automatycznego przeliczenia kwot, a wydatek trafi do 13 kolumny KPiR – Pozostałe wydatki oraz rejestru VAT zakupu we właściwych, limitowanych kwotach.