Przedsiębiorcy, którzy mają status małego podatnika mogą skorzystać z wielu przywilejów. Należą do nich: możliwość jednorazowej amortyzacji składników majątku, kwartalne rozliczanie się z podatku dochodowego lub składanie kwartalnych JPK_V7K. Kim jest mały podatnik VAT i PIT? Co w sytuacji, gdy przedsiębiorca utraci status małego podatnika w trakcie roku? Z jaką częstotliwością należy wtedy rozliczać się z urzędem i przede wszystkim, od kiedy powinny nastąpić zmiany w rozliczaniu?

Mały podatnik PIT

Zgodnie z art. 5a pkt 20 ustawy o PIT małym podatnikiem na gruncie podatku dochodowego jest podmiot, u którego wartość przychodów ze sprzedaży brutto (z VAT) nie przekroczyła w poprzednim roku podatkowym kwoty 2 000 000 euro przeliczonej na złotówki po średnim kursie euro NBP na pierwszy dzień roboczy października poprzedniego roku podatkowego.

Mały podatnik PIT ma możliwość rozliczania się z urzędem skarbowym z tytułu podatku dochodowego w okresach kwartalnych. W związku z tym zaliczkę na podatek wylicza się i opłaca 4 razy w roku. Zobowiązanie wynikające z zaliczki na podatek dochodowy podatnik wpłaca do 20. dnia miesiąca następującego po kwartale, którego dotyczy.

Przykład 1.

Pani Małgorzata prowadzi jednoosobową działalność gospodarczą. W 2021 roku wartość osiągniętych przychodów wraz z podatkiem VAT nie przekroczyła 9 188 000 zł. Czy pani Małgorzata jest zatem małym podatnikiem i może wyliczać zaliczkę na podatek dochodowy w okresach kwartalnych?

Tak, z uwagi na fakt, że pani Małgorzata nie przekroczyła w 2020 roku limitu 9 188 000 zł, może w 2022 roku korzystać z przywilejów małego podatnika PIT i wyliczać zaliczki na podatek dochodowy kwartalnie.

Mały podatnik VAT

Art. 2 pkt 25 ustawy o VAT wskazuje, że mały podatnik VAT to podmiot, u którego:

- wartość sprzedaży (z podatkiem VAT) nie przekroczyła w poprzednim roku podatkowym kwoty 1 200 000 euro wyrażonej w złotówkach;

- kwota prowizji lub innych postaci wynagrodzenia za wykonane usługi (z podatkiem VAT) nie przekroczyła w poprzednim roku podatkowym kwoty odpowiadającej równowartości 45 000 euro wyrażonej w złotówkach – w przypadku prowadzącego przedsiębiorstwo maklerskie, zarządzającego funduszami inwestycyjnymi, zarządzającego alternatywnymi funduszami inwestycyjnymi, będącego agentem, zleceniobiorcą lub inną osobą świadczącą usługi o podobnym charakterze, z wyjątkiem komisu.

Przeliczenia kwot wyrażonych w euro dokonuje się według średniego kursu euro ogłaszanego przez NBP na pierwszy dzień roboczy października poprzedniego roku podatkowego. Powstałą kwotę zaokrągla się do 1000 zł.

Mały podatnik VAT ma prawo do rozliczeń z tytułu podatku od towarów i usług w okresach kwartalnych, co oznacza, że składa plik JPK_V7K do 25. dnia miesiąca następującego po kwartale, którego dotyczy.

Dodatkowo istnieje możliwość skorzystania z rozliczania podatku VAT metodą kasową, w przypadku której co do zasady obowiązek podatkowy powstaje z chwilą otrzymania zapłaty za towar lub usługę. Więcej o metodzie kasowej w VAT można przeczytać w artykule: Metoda kasowa a kwartalne rozliczenie VAT.

Przykład 2.

Pan Paweł prowadzi jednoosobową działalność gospodarczą od 1 stycznia 2021 r. Wartość dokonanej w 2021 roku sprzedaży nie przekroczyła 1 200 000 euro, co w przeliczeniu na PLN daje kwotę 5 513 000 zł. Czy pan Paweł może składać kwartalny plik JPK_V7K w 2022 roku?

Tak, z uwagi na fakt, że limit sprzedaży w 2021 roku nie został przekroczony, pan Paweł może dokonać kwartalnego rozliczania od stycznia 2022 roku.

Utrata statusu małego podatnika

Mały podatnik VAT i PIT zyskuje możliwość kwartalnego rozliczania się zarówno w podatku dochodowym, jak i w podatku VAT. Przekroczenie limitów uprawniających podatników do stosowania kwartalnego rozliczania rodzi obowiązek przejścia na zapłatę podatków oraz wysyłanie pliku JPK_V7M w terminie miesięcznym. Różne daty zapoczątkowania rozliczeń miesięcznych obowiązują w obu podatkach.

Konsekwencje na gruncie PIT

Podmioty, które w trakcie roku przekraczają limit uprawniający do bycia małym podatnikiem PIT, mają obowiązek zaprzestania rozliczeń kwartalnych od roku następującego po roku, w którym miało miejsce przekroczenie limitu. Zatem nawet jeżeli przekroczenie będzie miało miejsce na początku roku lub po upływie 6 miesięcy – nie będzie miało to znaczenia, ponieważ miesięczne wyliczanie zaliczki podatnik zapoczątkuje od stycznia kolejnego roku.

Przykład 3.

Pan Artur prowadzi działalność gospodarczą. W maju 2021 roku przekroczył limit uprawniający go do kwartalnego rozliczania podatku dochodowego. Od kiedy pan Artur powinien rozliczać się w okresach miesięcznych?

Utrata statusu małego podatnika w podatku dochodowym generuje konsekwencje dopiero w roku następującym po roku, w którym miejsce miało przekroczenie limitu. Zatem jeżeli pan Artur przekroczył limit w 2021 roku, to od stycznia 2022 roku jest zobowiązany rozliczać się w podatku dochodowym miesięcznie.

Konsekwencje na gruncie VAT

Inaczej niż w podatku dochodowym jest na gruncie podatku VAT. Podatnik, który przekroczy limit 1 200 000 euro w trakcie roku, zgodnie z art. 99 ust. 5 ustawy o VAT jest zobowiązany do składania miesięcznych plików JPK_V7M za pierwszy miesiąc kwartału:

- w którym przekroczono tę kwotę – jeżeli przekroczenie nastąpiło w pierwszym lub drugim miesiącu kwartału;

- następującego po kwartale, w którym przekroczono tę kwotę – jeżeli przekroczenie limitu nastąpiło w trzecim miesiącu kwartału.

Zatem jeżeli przekroczenie nastąpi w pierwszym lub drugim miesiącu kwartału, podatnik złoży miesięczny plik JPK_V7M już w miesiącu przekroczenia limitu, ale jeżeli przekroczenie będzie miało miejsce w trzecim miesiącu kwartału, to wówczas za kwartał w którym przekroczono limit składa ostatni plik JPK_V7K kwartalną, a od miesiąca następującego po tym kwartale – JPK_V7M.

Przykład 4.

Pani Michalina rozlicza się kwartalnie. W kwietniu 2021 roku przekroczyła limit uprawniający ją do rozliczania się w okresach kwartalnych. Za jaki okres i w jakim terminie pani Michalina powinna złożyć pierwszy plik JPK_V7M?

Z uwagi na fakt, że pani Michalina przekroczyła limit 1 200 000 euro w pierwszym miesiącu kwartału II (w kwietniu), to pierwszy plik JPK_V7M generuje już za kwiecień i składa w US do 25 maja.

Przykład 5.

Pan Adam rozliczający się w okresach kwartalnych przekroczył limit małego podatnika VAT w maju 2021 roku. Od kiedy powinien on składać miesięczne JPK_V7M?

Skoro przekroczenie limitu miało miejsce w drugim miesiącu II kwartału (w maju), to pierwszą miesięczny plik JPK_V7M podatnik powinien wygenerować za kwiecień, a następnie za maj. Oba pliki JPK składa wówczas w US do 25 czerwca 2021 r.

Przykład 6.

Pani Aleksandra przekroczyła limit małego podatnika w czerwcu 2021 roku. Za jaki okres pani Aleksandra jest zobowiązana do złożenia pierwszego pliku JPK_V7M?

Jeżeli przekroczenie limitu nastąpiło w trzecim miesiącu kwartału II (w czerwcu), to w takiej sytuacji pierwszy plik JPK_V7M pani Aleksandra powinna złożyć za lipiec do 25 sierpnia. Za II kwartał natomiast składa ostatni plik JPK_V7K (kwartalny).

Podsumowując, przekroczenie limitów uprawniających do korzystania z przywilejów, jakie daje mały podatnik VAT i PIT, wiąże się z dopełnieniem określonych obowiązków. Podatnik powinien dokładnie przeanalizować, od kiedy jest zobowiązany dokonać zmian w rozliczeniach podatków, aby uniknąć ewentualnych konsekwencji w postaci odsetek podatkowych czy grzywny z tytułu niewywiązania się z obowiązków sprawozdawczych.

Mały podatnik VAT i PIT a utrata statusu w systemie wFirma.pl

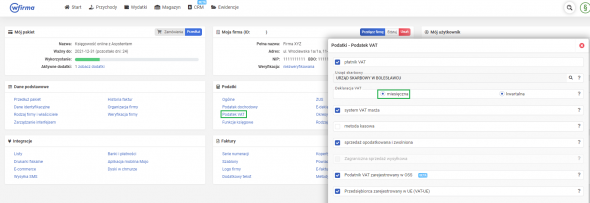

Utrata statusu małego podatnika nie jest przeszkodą dla użytkowników wFirma.pl. W systemie łatwo można dokonać stosownych zmian wynikających ze zmiany statusu.

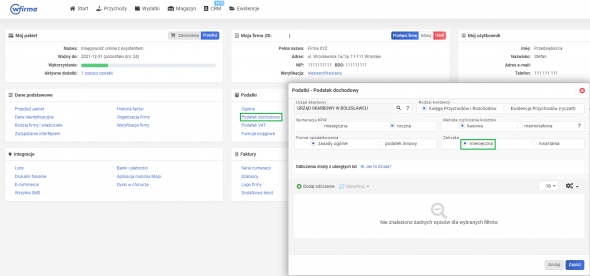

W przypadku zmiany częstotliwości wyliczania zaliczek na podatek dochodowy od roku następującego po roku, w którym miała miejsce utrata prawa do bycia małym podatnikiem, podatnik powinien przejść do zakładki: USTAWIENIA » PODATKI » PODATEK DOCHODOWY, gdzie w polu ZALICZKA należy zaznaczyć opcję MIESIĘCZNA i zapisać.