Przedsiębiorcy w ramach prowadzonej działalności gospodarczej spotykają się z różnego typu nieodpłatnymi świadczeniami. Jednak nie zawsze zdają sobie sprawę z tego, że otrzymane nieodpłatne świadczenie wywołuje skutki w sferze rozliczeń z fiskusem.

Nieodpłatne świadczenie - co to jest?

Podstawową zasadą obowiązującą w przepisach ustawy o podatku dochodowym od osób fizycznych jest zasada powszechności opodatkowania.

Przez nieodpłatne świadczenie w działalności gospodarczej należy rozumieć te wszystkie zdarzenia prawne i gospodarcze, których skutkiem jest nieodpłatne, tj. niezwiązane z kosztami lub inną formą ekwiwalentu przysporzenie majątku, mające konkretny wymiar finansowy.

Aby można było określone świadczenie uznać za nieodpłatne świadczenie stanowiące źródło przychodu podlegającego opodatkowaniu, musi dojść do stosunku prawnego, w wyniku którego jeden podmiot dokonuje określonego świadczenia, drugi natomiast to świadczenie otrzymuje nieodpłatnie, zwiększając w ten sposób swoje przychody podatkowe.

Co stanowi nieodpłatne świadczenie dla przedsiębiorcy?

Nieodpłatne świadczenie dla przedsiębiorcy to każde zdarzenie prawne lub gospodarcze, którego skutkiem jest przysporzenie majątku o konkretnym wymiarze finansowym, bez obowiązku spełnienia świadczenia wzajemnego.

Za nieodpłatne świadczenie w działalności gospodarczej można zatem uznać:

- korzystanie z cudzego majątku, np. lokalu, sprzętu, samochodu;

- otrzymywanie darowizn, np. środków finansowych, towarów, usług;

- otrzymywanie świadczeń niepieniężnych, np. rabatów, bonów, upominków, kart multisport, pakietów medycznych;

- otrzymywanie usług świadczonych bez wynagrodzenia, np. usługi księgowe, prawne, marketingowe.

Nieodpłatne świadczenia stanowią istotną część działalności gospodarczej przedsiębiorcy. Ważne jest, aby przedsiębiorca był świadomy skutków podatkowych nieodpłatnych świadczeń, aby móc właściwie rozliczyć się z fiskusem.

Ustalenie wartości nieodpłatnego świadczenia

Zgodnie z art. 11 ust. 2 ustawy o PIT wartość pieniężną świadczeń w naturze, z zastrzeżeniem ust. 2c oraz art. 12 ust. 2-2c, określa się na podstawie cen rynkowych stosowanych w obrocie rzeczami lub prawami tego samego rodzaju i gatunku, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca ich uzyskania.

Z kolei, jeśli mowa o wycenie innych nieodpłatnych świadczeń, wówczas zgodnie z art. 11 ust. 2a pkt 1-4 ustawy o PIT, wyceny dokonuje się następująco:

- jeżeli przedmiotem świadczeń są usługi wchodzące w zakres działalności gospodarczej dokonującego świadczenia - według cen stosowanych wobec innych odbiorców,

- jeżeli przedmiotem świadczeń są usługi zakupione - według cen zakupu,

- jeżeli przedmiotem świadczeń jest udostępnienie lokalu - w wysokości równowartości czynszu, jaki przysługiwałby w razie zawarcia umowy najmu tego lokalu,

- w pozostałych przypadkach - na podstawie cen rynkowych stosowanych przy świadczeniu usług lub udostępnianiu rzeczy lub praw tego samego rodzaju i gatunku, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca udostępnienia.

W przypadku otrzymania częściowo odpłatnych rzeczy lub praw bądź świadczeń częściowo odpłatnych przychód ustala się w jako różnicę pomiędzy wartością rzeczy lub praw bądź świadczeń ustaloną według zasad obowiązujących dla nieodpłatnych świadczeń a odpłatnością ponoszoną przez podatnika - niniejsze wynika z art. 11 ust. 2b ustawy o PIT.

Jak opodatkować nieodpłatne świadczenie w działalności gospodarczej?

Nieodpłatne świadczenie w działalności gospodarczej stanowi przychód podatkowy przedsiębiorcy, podlegający opodatkowaniu podatkiem dochodowym od osób fizycznych lub od osób prawnych, o ile ustawa o PIT nie przewiduje zwolnienia z opodatkowania.

Opodatkowanie na skali podatkowej

W przypadku opodatkowania skalą podatkową, nieodpłatne świadczenia podlegają opodatkowaniu według stawek 12% i 32% w zależności od progu, w którym przychód z nieodpłatnych świadczeń należy wykazać w kolumnie 8. KPiR Pozostałe przychody w dacie otrzymana danego nieodpłatnego świadczenia.

Opodatkowanie podatkiem liniowym

W przypadku opodatkowania podatkiem linowym, nieodpłatne świadczenia podlegają opodatkowaniu według stawki 19%. Przychód z nieodpłatnych świadczeń należy wykazać w kolumnie 8. KPiR Pozostałe przychody.

Opodatkowanie ryczałtem od przychodów ewidencjonowanych

W przypadku opodatkowania ryczałtem od przychodów ewidencjonowanych nieodpłatne świadczenia podlegają opodatkowaniu 3% stawką ryczałtu. Przychód z nieodpłatnych świadczeń należy wykazać w ewidencji przychodów w dacie otrzymania świadczenia.

Co nie stanowi nieodpłatnego świadczenia?

Wyróżnić można również przykłady zdarzeń, w zakresie których nieodpłatne świadczenie nie będzie stanowić przychodu podlegającego opodatkowaniu.

Nieodpłatne świadczenie od najbliższych

Nieodpłatne świadczenie dla najbliższych nie rodzi powstania przychodu do opodatkowania na gruncie podatku dochodowego od osób fizycznych. Ustawodawca przewidział bowiem w tym zakresie zwolnienie. Stosownie do treści przepisu art. 21 ust. 1 pkt 125 ustawy o PIT, zwolniona od podatku jest wartość świadczeń w naturze i innych nieodpłatnych świadczeń, obliczona zgodnie z art. 11 ust. 2-2b ustawy o PIT, otrzymanych od osób zaliczonych do I i II grupy podatkowej w rozumieniu przepisów o podatku od spadków i darowizn.

Do I i II grupy podatkowej w rozumieniu przepisów ustawy o podatku od spadków i darowizn, zalicza się: małżonka, zstępnych, wstępnych, pasierba, zięcia, synową, rodzeństwo, ojczyma, macochę i teściów (I grupa), zstępnych rodzeństwa, rodzeństwo rodziców, zstępnych i małżonków pasierbów, małżonków rodzeństwa i rodzeństwo małżonków, małżonków rodzeństwa małżonków, małżonków innych zstępnych (II grupa). Za rodziców w rozumieniu ustawy o podatku od spadków i darowizn uważa się również przysposabiających, a za zstępnych także przysposobionych i ich zstępnych.

Przykład 1.

Pan Jan prowadzi firmę. Żona pana Jana jest informatykiem. Stworzyła dla męża stronę internetową. W takiej sytuacji dla pana Jana nie powstanie przychód z tytułu nieodpłatnych świadczeń, bowiem świadczenie wykonała osoba najbliższa.

Nieterminowa zapłata a nieodpłatne świadczenie

Przedsiębiorcy często mają problem z terminowymi płatnościami. Jak stanowi art. 481 § 1 kodeks cywilny, jeżeli dłużnik opóźnia się ze spełnieniem świadczenia pieniężnego, wierzyciel może żądać odsetek za czas opóźnienia, chociażby nie poniósł żadnej szkody i chociażby opóźnienie było następstwem okoliczności, za które dłużnik odpowiedzialności nie ponosi. Tym samym w takiej sytuacji nie powstaje nieodpłatne świadczenie.

Niezrealizowanie przez dłużnika jego świadczenia w postaci zapłaty długu nie stanowi nieodpłatnego świadczenia, gdyż z tytułu nieterminowego regulowania zobowiązań wierzycielowi przysługują ustawowe odsetki z tytułu zwłoki. Nawet gdyby przyjąć, że niedochodzenie tej należności od dłużnika przez wierzyciela jest wyrazem woli wskazującym na akceptację takiego stanu rzeczy, nie pozbawia go to możliwości dochodzenia odsetek za zwłokę w terminie późniejszym.

Należy zatem stwierdzić, iż z tytułu, niedokonania przez podatników zapłaty należności w terminie nie wystąpi przychód z tytułu otrzymania nieodpłatnych świadczeń.

Stanowisko takie potwierdził Naczelnik Drugiego Mazowieckiego Urzędu Skarbowego w Warszawie, sygn. 1472/ROP1/423-257-278/06/AJ, z 13 września 2006 r., gdzie możemy przeczytać:

Natomiast w przypadku całkowitego lub częściowego anulowania wystawionych not odsetkowych przez wierzyciela, dłużnik uzyskuje pewną korzyść majątkową w postaci umorzonych odsetek. W tej sytuacji jednak nie można uznać, aby doszło do spełnienia nieodpłatnego świadczenia przez wierzyciela na rzecz dłużnika, a tym samym do otrzymania przez dłużnika nieodpłatnego świadczenia."

Czy bezpłatne oprogramowanie jest przychodem z tytułu nieodpłatnych świadczeń?

Przedsiębiorcy często korzystają z darmowego oprogramowania pozyskanego przy zakupie czasopisma czy skopiowanego z witryny internetowej. Można mieć wątpliwości czy taka sytuacja może zostać uznana za nieodpłatne świadczenie.

W przypadku, gdy określone świadczenia są z założenia bezpłatne dla wszystkich podatników, a nie jednostkowym przypadkiem stosowanym w stosunku do indywidualnego podmiotu, to wówczas nie należy ustalać w związku z zaistnieniem takiego zdarzenia przychodów podatkowych.

Dlatego też należy uznać, iż używanie w działalności gospodarczej gratisowego oprogramowania nie będzie powodowało powstania przychodu z tytułu nieodpłatnych świadczeń, jeżeli prawo do korzystania z tego programu jest z założenia bezpłatne dla wszystkich zainteresowanych.

Takie stanowisko potwierdzają organy podatkowe, tytułem przykładu można wskazać pismo Naczelnik Drugiego Urzędu Skarbowego w Bydgoszczy, z 13 czerwca 2007 r., nr DG/415-IX/71-19/07, gdzie czytamy:

Reasumując, udostępnianie bezpłatnych programów komputerowych nie skutkuje powstaniem zobowiązania podatkowego w zakresie podatku dochodowego od osób fizycznych z tytułu prowadzonej działalności gospodarczej (…)."

Księgowanie przychodu z nieodpłatnych świadczeń w systemie wFirma.pl

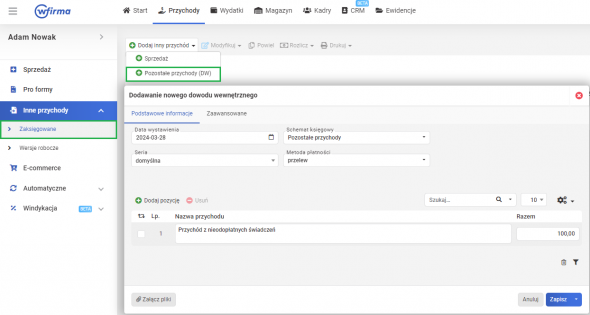

Przychód z nieodpłatnych świadczeń w systemie wFirma.pl w przypadku podatników prowadzących KPiR księguje się poprzez PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » POZOSTAŁE PRZYCHODY (DW).

Przychód zostanie wykazany w kolumnie 8. KPiR Pozostałe przychody.

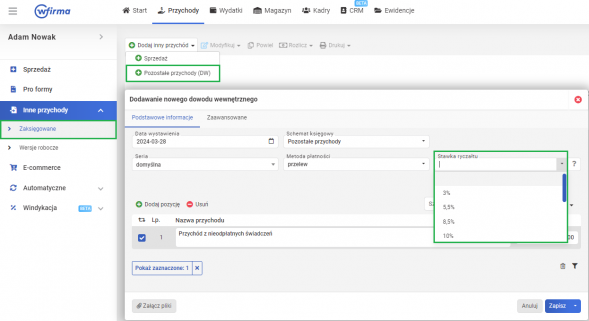

Z kolei u podatników na ryczałcie przychód z nieodpłatnych świadczeń księguje się poprzez PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » POZOSTAŁE PRZYCHODY (DW) gdzie należy wskazać 3% stawkę ryczałtu.

Przychód zostanie wykazany w ewidencji przychodów pod wskazaną stawką ryczałtu.