Jak powszechnie wiadomo, płacenie podatków jest jedną z tych rzeczy w życiu, które są pewne. Podatki są obecne w każdej dziedzinie życia – nawet przy robieniu codziennych zakupów w cenie towarów i usług wliczony jest odpowiedni podatek. Jakie jeszcze podatki należy uiszczać i kogo one obciążają? Jakie są konsekwencje niepłacenia ich w terminie? Czym jest uporczywe uchylanie się od płacenia podatku? Między innymi na te pytania odpowiedź zostanie udzielona w dalszej części opracowania.

Jakie podatki odprowadzamy do budżetu Skarbu Państwa lub jednostek samorządu terytorialnego?

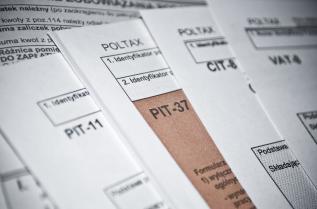

Głównym podatkiem dla osób fizycznych jest podatek dochodowy PIT. Dla zatrudnionych na podstawie umów o pracę zaliczki na ten podatek wpłaca pracodawca, zatem pracownik może nawet nie zdawać sobie sprawy z tego, że takie odprowadza. Dopiero w rozliczeniu rocznym dowiaduje się, czy ma nadpłatę podatku i otrzyma zwrot z urzędu skarbowego, czy też pracodawca wypłacał zaliczki w zaniżonej kwocie, albo pracownik osiągnął drugi próg podatkowy, czego nie uwzględniono, i wówczas to pracownik będzie musiał dokonać dopłaty do podatku.

Osoby prowadzące działalność gospodarczą, przedsiębiorcy, sami muszą regulować wspomniane zaliczki i co miesiąc je uiszczać. Jeśli nie mamy w tym dużego doświadczenia i wiedzy, warto w tej kwestii skorzystać z usług biur rachunkowych, księgowych, aby dzielić odpowiedzialność za ewentualne błędy w wyliczeniach.

Ponadto osoby prawne płacą podatek dochodowy od osób prawnych – CIT.

Inne rodzaje podatków to:

- od towarów i usług, tzw. VAT, dotyczący przedsiębiorców, którzy miesięcznie lub kwartalnie rozliczają ten podatek z urzędem skarbowym, natomiast konsumenci, nabywając towar, uiszczają cenę brutto, już z podatkiem, i ich nie będzie to raczej dotyczyć,

- od spadków i darowizn, dla osób, które takie przysporzenia otrzymają,

- od czynności cywilnoprawnych – w związku z nabyciem mieszkania, zawarciem umowy pożyczki czy innych,

- akcyza,

- od nieruchomości – związany z posiadaniem budynków, gruntów, mieszkań,

- od dochodów kapitałowych,

- od gier hazardowych,

- rolny,

- leśny,

- od środków transportowych,

- od wydobywania kopalin,

- tonażowy, od produkcji okrętowej,

- od instytucji finansowych,

- od sprzedaży detalicznej.

Liczba podatków w Polsce jest dość duża i istotne jest, zwłaszcza dla przedsiębiorców, pamiętanie o ich terminowym regulowaniu.

Konsekwencje niepłacenia podatku w terminie

Brak wpłaty podatku w terminie skutkować będzie przede wszystkim otrzymaniem wezwania z urzędu skarbowego do niezwłocznej wpłaty oraz wyjaśnień odnośnie przyczyn opóźnienia. Ewentualnie zrodzi to także wszczęcie kontroli podatkowej, co może spowodować dodatkowe problemy dla podatnika, jeśli kontrolujący znajdą wzbudzające ich wątpliwości okoliczności, jak na przykład wliczanie w koszty działalności licznych usług gastronomicznych w sytuacji braku klientów biznesowych.

Czy istnieją ulgi w spłacie zobowiązań podatkowych?

Zgodnie z artykułem 67a ustawy Ordynacja podatkowa organ podatkowy, na umotywowany wniosek podatnika, uzasadniony jego ważnym interesem lub interesem publicznym, może:

- odroczyć termin płatności podatku lub rozłożyć zapłatę podatku na raty,

- odroczyć lub rozłożyć na raty zapłatę zaległości podatkowej wraz z odsetkami za zwłokę lub odsetki od nieuregulowanych w terminie zaliczek na podatek,

- umorzyć w całości lub w części zaległości podatkowe, odsetki za zwłokę lub opłatę prolongacyjną.

Warto starać się o uzyskanie którejś z tych ulg w sytuacji opóźniania się z zapłatą podatku, choćby w celu wykazania dobrej woli podatnika i skorzystania ze wszelkich przewidzianych prawem możliwości, w celu uzasadnionego prawem opóźnienia w zapłacie podatku, poprzez na przykład rozłożenie go na raty.

Uporczywe uchylanie się od płacenia podatku – z jakiej dziedziny prawa jest to pojęcie?

Określenia „uporczywości uchylania się od płacenia podatku” nie znajdziemy w żadnej ustawie podatkowej ani też w Ordynacji podatkowej. Jest to zwrot zawarty w Ustawie z dnia 10 września 1999 roku – Kodeks karny skarbowy. Zgodnie z artykułem 57 Kodeksu karnego skarbowego podatnik, który uporczywie nie wpłaca w terminie podatku, podlega karze grzywny za wykroczenie skarbowe. Uporczywe uchylanie się od płacenia podatku stanowi zatem wykroczenie karne skarbowe zagrożone karą grzywny.

Niepłacenie podatku, prócz skutków na gruncie prawa podatkowego, wszczęcia kontroli skarbowej, może zatem rodzić też odpowiedzialność karnoskarbową, dodatkowo nakładając na podatnika grzywnę, jeżeli jest ono uporczywe.

Co świadczy o uporczywości?

Mimo ujęcia sankcji za uporczywe uchylanie się od płacenia podatku ustawodawca nie wprowadził definicji ustawowej tego pojęcia. Stąd też to sądy wdrażają definicje i instrukcje, jak traktować tę uporczywość; robi to zwłaszcza Sąd Najwyższy.

Postanowieniem Sądu Najwyższego z 3 października 2008 roku doprecyzowano, że słowo „uporczywie” charakteryzować może zachowanie zarówno ze względu na jego powtarzalność, jak i na trwałość utrzymywanego określonym zachowaniem stanu.

Uporczywość oznacza również negatywne nastawienie względem uiszczania podatku, które może cechować się nie tylko podejmowaniem kroków zakłócających obraz zdarzeń, zatajaniem pewnych okoliczności, ale także powtarzające się, kilkumiesięczne niepłacenie podatku.

Zgodnie z orzeczeniem Sądu Najwyższego z 28 listopada 2013 roku, sygn. akt: I KZP 11/13, na zaistnienie znamienia uporczywego niewpłacania podatku w terminie, będącego warunkiem odpowiedzialności za wykroczenie skarbowe z art. 57 § 1 kks, może wskazywać zarówno:

- cykliczność zachowań podatnika, polegająca na umyślnym niestosowaniu się do wymogu terminowego płacenia podatku, jak i

- jednorazowe, ale długotrwałe zaniechanie przez niego uregulowania podatku płaconego jednorazowo, mające miejsce już po terminie płatności tego podatku, a więc gdy ma on uregulować go już jako zaległość podatkową.

Zachowanie podatnika musi zatem wskazywać, że jego zamiarem w momencie upływu terminu płatności podatku było uporczywe jego niewpłacanie, a więc odsunięcie uregulowania na dłuższy okres. Sądy każdorazowo badają zamiar podatnika w chwili, w której upłynął termin zapłaty podatku. Na pewno korzystne jest ustalenie, że podatnik, mimo iż nie dysponował sumą konieczną na zapłatę podatku, podejmował kroki w celu uzyskania ulgi, w postaci umorzenia, odroczenia płatności czy rozłożenia zaległości podatkowej na raty. Świadczyć to bowiem będzie o woli uregulowania zobowiązania mimo wystąpienia ewentualnej trudnej sytuacji majątkowej czy osobistej podatnika.