W związku z kolejną wersją Polskiego Ładu wielu przedsiębiorców, którzy w 2022 roku dokonali zmiany formy opodatkowania, ma obecnie wątpliwości, czy decyzja ta była słuszna. Ustawodawca wychodzi naprzeciw przedsiębiorcom, wprowadzając opcję zmiany formy opodatkowania za 2022 rok. Sprawdziliśmy, na jakich zasadach możliwa jest zmiana formy opodatkowania po zakończeniu roku z mocą wsteczną.

Zmiana formy opodatkowania – zasada ogólna

Zgodnie z art. 9a ust. 2 ustawy o PIT termin na zmianę formy opodatkowania przypada do 20. dnia miesiąca następującego po miesiącu, w którym przedsiębiorca uzyska pierwszy przychód w danym roku podatkowym. Jeżeli pierwszy przychód zostanie uzyskany w grudniu, wówczas termin ten skraca się do końca grudnia.

W celu zmiany formy opodatkowania należy dokonać aktualizacji formularza CEIDG-1, wybierając właściwą opcję w części „Oświadczenie o formie opłacania podatku dochodowego”. Formularz może zostać złożony zarówno w formie papierowej w urzędzie miasta lub gminy, jak i elektronicznie poprzez stronę biznes.gov.pl.

Wyjątkiem od powyższej reguły są podatnicy opodatkowani w formie karty podatkowej – na zmianę formy opodatkowania mają oni czas do 20 stycznia.

Zmiana formy opodatkowania a Polski Ład 2.0

Obowiązujący od 2022 roku Polski Ład w głównej mierze był czynnikiem decydującym w zakresie wyboru optymalnej formy opodatkowania. Wielu przedsiębiorców po modyfikacjach, jakie wprowadziła reforma, zdecydowało się zmienić formę opodatkowania na 2022 rok. Nowelizacja Polskiego Ładu, czyli tzw. Polski Ład 2.0, obniżyła stawkę podatku w I progu podatkowym z 17% do 12% (dla skali podatkowej) oraz wprowadziła zmiany na gruncie odliczeń składki zdrowotnej (dla ryczałtu i podatku liniowego). Zmiany te powodują, że część przedsiębiorców, którzy zdecydowali się przejść np. na ryczałt od 2022 roku, poniosła straty finansowe ze względu na zawyżone zobowiązania podatkowe, ponieważ na początku wybór ryczałtu spowodowany był w dużej mierze niższą stawką podatku (np. 12% w przypadku programistów), która po zmianach zrównała się ze skalą podatkową. Natomiast będąc na ryczałcie, ponoszone koszty nie pomniejszają podstawy opodatkowania, jak ma to miejsce w przypadku skali podatkowej.

Przejście z ryczałtu na zasady ogólne w trakcie roku

Zgodnie z art. 17 ustawy nowelizującej Polski Ład przedsiębiorca, który wybrał jako formę opodatkowania w 2022 roku ryczałt od przychodów ewidencjonowanych, ma możliwość przejścia na skalę podatkową w trakcie roku.

Jeżeli przedsiębiorca prowadzi działalność w formie spółki, to oświadczenie o rezygnacji z ryczałtu musieli złożyć wszyscy wspólnicy.

Co równie ważne, zmiana formy opodatkowania w trakcie roku z ryczałtu na skalę podatkową obowiązuje również w kolejnych latach, chyba że podatnik zdecyduje się na ponowną zmianę formy opodatkowania w nowym roku.

- lipiec 2022 roku – w przypadku rozliczania miesięcznego;

- III kwartał 2022 roku – w przypadku rozliczania kwartalnego.

Przykład 1.

Pan Robert w 2022 roku stosuje jako formę opodatkowania ryczałt. 1 lipca 2022 roku zdecydował o zmianie formy opodatkowania na skalę podatkową. Za jaki okres wylicza pierwszą zaliczkę na zasadach ogólnych?

Zmiana formy opodatkowania w trakcie roku 2022 dotyczy przychodów uzyskanych od lipca. Oznacza to, że za czerwiec pan Robert płaci zryczałtowany podatek dochodowy, a za lipiec 2022 roku będzie wyliczał zaliczkę na zasadach ogólnych.

Przykład 2.

Pani Halina zmieniła formę opodatkowania w 2022 roku na ryczałt ze stawką 14%. 10 lipca 2022 roku wystawiła fakturę za sprzedaż usług, jaka miała miejsce w czerwcu. Czy wystawiona w lipcu faktura będzie opodatkowana stawką 14% ryczałtu, czy 12% w I progu podatkowym?

W związku z tym, że obowiązek podatkowy PIT powstanie we wcześniejszej dacie, tj. wykonania usługi, przychód powinien zostać wykazany w czerwcu. Oznacza to, że pani Halina przychód ten opodatkowuje stawką 14% ryczałtu. Natomiast skalę podatkową powinna stosować od przychodów, które powstały od lipca 2022 roku.

- PIT-28 – w celu rozliczenia przychodów rozliczanych ryczałtem za okres styczeń–czerwiec 2022 roku;

- PIT-36 – w celu rozliczenia dochodu na zasadach ogólnych za okres od lipca do grudnia 2022 roku.

Oznacza to, że zobowiązany jest prowadzić dwie ewidencje:

- Ewidencję przychodów – w celu rozliczenia przychodów za okres od stycznia do czerwca;

- KPiR – w celu rozliczenia dochodów za okres od lipca do grudnia.

Decydując się na zmianę formy opodatkowania w trakcie roku, w kalkulacji dochodu podatnik uwzględnia przychody i koszty ich uzyskania, które zostały poniesione od 1 lipca 2022 roku. Oznacza to, że koszty, które wystąpiły we wcześniejszych okresach 2022 roku, nie mogą być ujęte w wyliczeniu zaliczki na podatek na zasadach ogólnych za lipiec 2022 roku.

- towary handlowe;

- materiały (surowce) podstawowe i pomocnicze;

- półwyroby;

- produkcję w toku;

- wyroby gotowe;

- braki i odpady;

- towary stanowiące własność podatnika, znajdujące się w dniu sporządzenia spisu poza zakładem podatnika;

- towary obce znajdujące się w zakładzie podatnika (nie trzeba ich jednak wyceniać – wystarczające jest ilościowe ich ujęcie w spisie i wskazanie, czyją stanowią własność).

Warto mieć na uwadze, że zmiana formy opodatkowania w trakcie roku z ryczałtu na skalę podatkową uniemożliwia podatnikowi skorzystanie z preferencji wspólnego rozliczania z małżonkiem za 2022 rok czy rozliczenie jako samotny rodzic. Zgodnie z art. 6 ust. 6 pkt 1 ustawy o PIT, z prawa do wspólnego rozliczenia z małżonkiem nie mogą skorzystać przedsiębiorcy, którzy byli opodatkowani ryczałtem przez część roku. Chcąc skorzystać ze wspólnego rozliczenia należy dokonać zmiany formy opodatkowania na skalę podatkową po zakończonym roku.

Przechodząc w trakcie roku z ryczałtu na skalę podatkową, zmianie uległa nie tylko forma rozliczania z urzędem skarbowym, ale również sposób wyliczania składki zdrowotnej. Co ważne, w przypadku ryczałtu przedsiębiorca musiał jedynie zweryfikować przedział przychodu, w jakim się znajduje, aby ustalić wysokość składki zdrowotnej. Jeśli chodzi o skalę podatkową, podstawą wyliczenia składki zdrowotnej jest dochód w ujęciu narastającym do poprzedniego miesiąca pomniejszony o zapłacone składki na ubezpieczenie społeczne (o ile nie zostały ujęte bezpośrednio w kosztach podatkowych) oraz o sumę dochodów z poprzednich miesięcy, co wynika z art. 81 ust. 2c ustawy o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych. Składkę oblicza się natomiast jako 9% podstawy. Jeżeli dochód jest mniejszy niż kwota minimalnego wynagrodzenia, czyli 3010 zł, to przedsiębiorca uiszcza składkę w wysokości 270,90 zł.

Przykład 3.

Pani Kinga zdecydowała się zmienić formę opodatkowania z ryczałtu na skalę podatkową od lipca 2022 roku. W czerwcu uzyskała przychód w kwocie 40 000 zł. Natomiast w lipcu uzyskała przychód w kwocie 50 000 zł i koszty w wysokości 20 000 zł. Jaką składkę zdrowotną zapłaci pani Kinga za lipiec 2022 rok?

Składka zdrowotna na zasadach właściwych dla skali podatkowej wyliczana jest od ZUS DRA za lipiec (składki płacone do 20 sierpnia). Podstawą wyliczenia składki zdrowotnej jest minimalne wynagrodzenie, czyli 3010 zł a więc wysokość składki to 270,90 zł. Natomiast w ZUS DRA za sierpień (składki płacone do 20 września) podstawą wyliczenia składki zdrowotnej będzie dochód za lipiec czyli 30 000 zł (50 000 zł – 20 000 zł). Oznacza to, że pani Kinga zapłaci składkę zdrowotną w kwocie 2 700 zł (9%*30 000 zł).

Zmiana formy opodatkowania po zakończonym roku

Ustawodawca w ramach Polskiego Ładu 2.0 umożliwił również przejście na skalę podatkową za 2022 rok podatnikom, którzy wybrali jako formę opodatkowania podatek liniowy lub ryczałt od przychodów ewidencjonowanych. Przedsiębiorcy z tej możliwości mogą skorzystać dopiero po zakończonym roku czyli w 2023 roku.

Dodatkowo, zmiany formy opodatkowania za 2022 rok po zakończonym roku nie dokonuje się poprzez aktualizację CEIDG-1. Zgłoszenia dokonuje się poprzez specjalne oznaczenie na druku PIT-36.

Przykład 4.

Pan Łukasz w 2022 roku prowadził działalność opodatkowaną podatkiem liniowym. Uzyskał dochód w kwocie 100 000 zł i zapłacił zaliczki zgodnie z 19% podatkiem w kwocie 19 000 zł. Za 2022 rok pan Łukasz złożył zeznanie roczne PIT-36 informując urząd o zmianie formy opodatkowania za 2022 rok na skalę podatkową. Czy pan Łukasz otrzyma zwrot nadpłaconego podatku za 2022 rok?

Tak, w zeznaniu rocznym pan Łukasz wykazuje zaliczki zgodnie z opodatkowaniem podatkiem liniowym. Podatek dochodowy obliczony wg skali podatkowej za 2022 rok wynosi 8 400 zł. Oznacza to, że w zeznaniu PIT-36 różnica między zapłaconymi zaliczkami podatku a faktyczną kwotą podatku w wysokości 10 600 zł będzie nadpłatą podatku, którą urząd zwróci panu Łukaszowi.

Zgodnie z art. 14 ust. 2 ustawy wprowadzającej Polski Ład 2.0, jeżeli podatnik złoży za 2022 rok zeznanie na formularzu PIT-36L (właściwy dla podatku liniowego) to nie może już zmienić formy opodatkowania za 2022 rok na skalę podatkową.

Zmiana formy opodatkowania za 2022 rok po zakończonym roku jest dostępna również dla podatników, którzy stosowali ryczałt od przychodów ewidencjonowanych. Natomiast analogicznie jak w przypadku podatku liniowego, jeżeli po zakończonym 2022 roku złożą zeznanie roczne PIT-28 (właściwe dla ryczałtu) to nie mogą zmienić formy opodatkowania na skalę podatkową za 2022 rok.

Przykład 5.

Pan Aleksander w 2022 roku prowadził działalność opodatkowaną ryczałtem od przychodów ewidencjonowanych. W 2023 roku zdecydował się na zmianę formy opodatkowania na skalę podatkową wstecz. Czy pan Aleksander może uwzględnić w obliczeniu dochodu, koszty które ponosił będąc na ryczałcie?

Tak, z racji tego, że zmiana formy opodatkowania za 2022 rok po zakończonym roku obejmuje dochód (przychody – koszty) uzyskany od stycznia 2022 roku pan Aleksander może ująć w kalkulacji dochodu wszystkie przychody i koszty jakie wystąpiły w 2022 roku. Dodatkowo, na dzień 1 stycznia 2022 roku i 31 grudnia 2022 roku ma obowiązek sporządzić remanent i uzupełnić zapisy w KPiR od początku 2022 roku.

- sporządzić remanent na dzień 1 stycznia i 31 grudnia 2022 roku,

- zaprowadzić KPiR od 1 stycznia 2022 roku a więc uzupełnić zapisy aby księga była prowadzona rzetelnie i niewadliwie,

- złożyć zeznanie roczne PIT-36 za 2022 rok,

- przechowywać dokumenty kosztowe, które mają związek z prowadzoną działalnością gospodarczą.

Zgodnie z Polskim Ładem 2.0, przedsiębiorcy na ryczałcie mogą zmienić formę opodatkowania:

- za cały 2022 rok – po zakończonym roku,

- od lipca 2022 roku – dokonując zmiany formy opodatkowania do 22 sierpnia 2022 roku

Jeżeli w 2023 roku podatnik będzie chciał kontynuować rozliczenie na zasadach ogólnych to musi dokonać aktualizacji formularza CEIDG-1 w obowiązującym dotychczas terminie czyli do 20. dnia miesiąca następującego po miesiącu, w którym uzyskał pierwszy przychód w 2023 roku.

- jako koszt uzyskania przychodu – tylko ci którzy stosują podatek liniowy i tylko do wysokości 8 700 zł w skali roku lub

- uwzględnić ją w wyliczaniu zaliczki na podatek – zarówno na podatku liniowym jak i ryczałcie do wysokości odpowiednich limitów.

Decydując się na przejście z podatku liniowego na skalę podatkową po zakończonym 2022 roku podatnik, który od lipca ujmował składkę zdrowotną w kosztach jest zobowiązany do jej wyksięgowania. Ma to związek z tym, że ustawodawca nie dał prawa do ujmowania w kosztach podatkowych ani odliczania w zaliczce na podatek zapłaconej składki zdrowotnej. Polski Ład 2.0. wprowadza możliwość zmiany formy opodatkowania również w przypadku podatników, którzy nie prowadzą działalności gospodarczej ale uzyskują przychody z tytułu najmu prywatnego. Mogą oni po zakończonym 2022 roku zmienić formę opodatkowania z ryczałtu na skalę podatkową. Wyboru formy opodatkowania w 2022 roku będą dokonywać dopiero w zeznaniu rocznym składając formularz PIT-36.

Zmiana formy opodatkowania w systemie wFirma.pl w trakcie roku

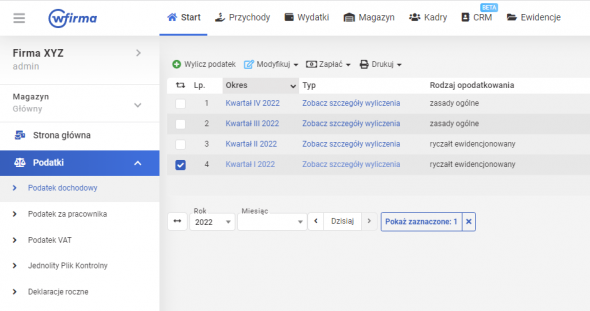

W sytuacji gdy podatnik dokonuje zmiany formy opodatkowania z ryczałtu na skalę podatkową w trakcie roku w systemie wFirma.pl może on prowadzić dwie ewidencje podatkowe (Ewidencji Przychodów i KPiR) na tym samym koncie. System generuje automatycznie zaliczkę na podatek dochodowy zgodnie z wybraną w ustawieniach formą opodatkowania. Zaliczki na podatek generuje się poprzez zakładkę: START » PODATKI » PODATEK DOCHODOWY » WYLICZ PODATEK.

W tabeli widoczne będą zaliczki zgodne z formą opodatkowania. W przypadku 2022 roku w systemie na ten rok udostępniona została możliwość poprowadzenia pół roku ryczałtem a drugie pół za pomocą skali podatkowej. Co ważne po zaznaczeniu zaliczki na liście, z górnego menu wystarczy wybrać opcję ZAPŁAĆ aby w szybki sposób zapłacić podatek bezpośrednio z systemu za pomocą funkcji szybkich płatności.

Zmiana formy opodatkowania w systemie wFirma.pl "wstecz" za 2022 rok

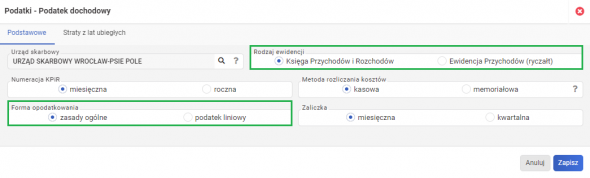

Chcąc zmienić formę opodatkowania za cały rok należy w zakładce: USTAWIENIA » PODATKI » PODATKI DOCHODOWE wybrać jako Rodzaj Ewidencji opcję Księga Przychodów i Rozchodów a jako Forma opodatkowania wybrać opcję Zasady ogólne.

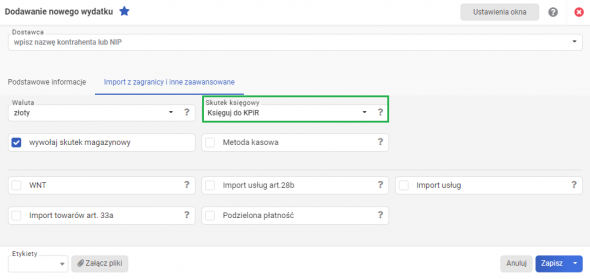

Następnie należy wprowadzić faktury kosztowe z 2022 roku poprzez zakładkę: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT a następnie wybierając rodzaj wydatku. W podzakładce IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE należy jako Skutek księgowy wybrać opcję Księguj do KPiR. Dzięki temu zostanie odtworzona ewidencja KPiR za 2022 rok.