Wraz z upływem roku podatkowego podatnicy często zastanawiają się nad zmianą formy opodatkowania działalności gospodarczej. Analiza przychodów i kosztów upływającego roku ma na to istotny wpływ. W niektórych przypadkach zmiana formy opodatkowania może przynieść realne zyski w postaci niższego podatku do zapłaty, warto więc już dziś zaznajomić się z tym tematem.

Jakie formy opodatkowania są do wyboru?

Podatnicy prowadzący działalność gospodarczą mogą opodatkować ją na cztery sposoby: według zasad ogólnych (tak zwaną skalą podatkową), podatkiem liniowym, zryczałtowanym podatkiem dochodowym lub kartą podatkową (ta forma jest dostępna tylko i wyłącznie dla firm kontynuujących rozliczanie w tej formie). Każda ze wskazanych form opodatkowania charakteryzuje się inną stawką podatku dochodowego oraz sposobem jego wyliczenia.

Zasady ogólne (skala podatkowa)

Niepodważalnie jest to jedna z najczęściej wybieranych form opodatkowania dochodów z działalności. Charakteryzuje się dwustopniową skalą, w ramach której dochód do 120 000 zł podlega opodatkowaniu stawką 12% podatku dochodowego, natomiast nadwyżka już stawką 32%. W przypadku tej formy opodatkowania możliwe jest uwzględnienie podczas wyliczenia zobowiązania podatkowego kwoty zmniejszającej podatek (w 2025 wynosi 3 600 zł), ulg podatkowych – m.in. ulgi na internet, prorodzinnej, rehabilitacyjnej, termomodernizacyjnej, a także istnieje możliwość wspólnego rozliczenia z małżonkiem w zeznaniu rocznym oraz odliczenia darowizny. Zasady ogólne stosowane są często przez mikroprzedsiębiorców, których dochody nie przekraczają pierwszego progu podatkowego, generują koszty w działalności i podlegają opodatkowaniu stawką 12%.

Podatek liniowy

Druga pod względem najczęściej stosowanych form opodatkowania charakteryzuje się stałą stawką podatku dochodowego w wysokości 19%, która jest niezależna od wielkości uzyskiwanych dochodów. W przypadku tej formy opodatkowania nie ma możliwości wspólnego rozliczenia z małżonkiem, zastosowania większości ulg podatkowych, kwoty zmniejszającej podatek oraz odliczenia większości darowizny. Możliwa do odliczenia w zeznaniu jest m.in. darowizna przekazana na cele kształcenia zawodowego publicznym placówkom. Niepodważalnie największą zaletą tej formy opodatkowania jest niezmienna stawka podatku.

Ryczałt ewidencjonowany

Zryczałtowane formy opodatkowania różnią się od innych tym, że podatek jest wyliczany od wartości przychodu, a nie – tak jak w przypadku zasad ogólnych i podatku liniowego – od dochodu (przychód pomniejszony o koszty) Podatnik może pomniejszyć zobowiązanie podatkowe o wartość opłaconych składek ZUS. Rekompensatą braku możliwości ujmowania kosztów są stosunkowo niskie stawki podatku wynoszące: 17%, 15%, 14%, 12%, 10%, 8,5%, 5%, 3% oraz 2%. Zgodnie z art. 6 ust 4. i ust. 6 ustawy o zryczałtowanym podatku dochodowym z opodatkowania w formie ryczałtu mogą skorzystać podatnicy, którzy w roku poprzedzającym rok podatkowy m.in:

- uzyskali przychody z tej działalności, prowadzonej wyłącznie samodzielnie, w wysokości nieprzekraczającej 2 000 000 euro lub

- uzyskali przychody wyłącznie z działalności prowadzonej w formie spółki, a suma przychodów wspólników spółki z tej działalności nie przekroczyła kwoty 2 000 000 euro;

- rozpoczną wykonywanie działalności w roku podatkowym i nie korzystają z opodatkowania w formie karty podatkowej – bez względu na wysokość przychodów;

- prowadzili działalność samodzielnie lub w formie spółki, z której przychody były opodatkowane wyłącznie w formie karty podatkowej, lub za część roku były opodatkowane w formie karty podatkowej i za część roku na ogólnych zasadach, a łączne przychody w roku poprzedzającym rok podatkowy nie przekroczyły kwoty 2 000 000 euro.

Ustawa o zryczałtowanym podatku dochodowym w art. 8 wskazuje dodatkowo grupy podatników, które – głównie ze względu na rodzaj wykonywanej działalności – nie mogą skorzystać z tej formy opodatkowania; są to m.in. podatnicy osiągający przychody z prowadzenia aptek, działalności w zakresie kupna i sprzedaży wartości dewizowych czy działalności w zakresie handlu częściami i akcesoriami do pojazdów mechanicznych.

Karta podatkowa

Druga i zarazem ostatnia zryczałtowana forma opodatkowania stanowi najprostszą formę opodatkowania. W przypadku karty podatkowej wysokość podatku nie jest zależna od wysokości przychodów, lecz ustala się ją odgórnie, biorąc pod uwagę: rozmiar prowadzonej działalności i jej specyfikę, wielkość zatrudnienia i liczbę ludności miejscowości, w której działalność jest prowadzona. Zgodnie z art. 30 ust. 1 ustawy o zryczałtowanym podatku dochodowym wysokość podatku do zapłaty finalnie ustala urząd skarbowy na podstawie wydanej decyzji odrębnie na każdy rok podatkowy. Podatek może zostać pomniejszony o wartość zapłaconej składki zdrowotnej. Zaletą tej formy opodatkowania jest brak obowiązku prowadzenia ksiąg, składania zeznań podatkowych oraz wpłacania zaliczek na podatek dochodowy. Ta forma opodatkowania jest dostępna tylko dla przedsiębiorców, którzy wybrali ją przed rokiem 2022 i obecnie kontynuują rozliczenia w tej formie.

Zmiana formy opodatkowania – dostępne terminy

Koniec bieżącego roku i początek kolejnego są najlepszym momentem na dokonanie zmiany formy opodatkowania, głównie z uwagi na obowiązujące terminy. Zgodnie z art. 9a ust. 2 ustawy o PIT zmiany formy opodatkowania dokonać należy do 20. dnia miesiąca następującego po miesiącu, w którym został osiągnięty pierwszy przychód w danym roku podatkowym, albo do końca roku podatkowego, jeżeli pierwszy taki przychód został osiągnięty w grudniu.

W przypadku karty podatkowej zmiany formy opodatkowania należy dokonać do 20 stycznia danego roku podatkowego. Jeśli podatnik nie dokona zmiany we wskazanym terminie, będzie to tożsame z dalszym stosowaniem przez niego karty podatkowej.

Przykład 1.

Pan Wiesław w 2024 roku prowadził działalność opodatkowaną na zasadach ogólnych. Od 2025 roku chciałby zmienić formę opodatkowania na podatek liniowy z uwagi na prognozowany wyższy wzrost przychodów z działalności. W jakim terminie powinien dokonać zmiany formy opodatkowania, jeśli pierwszy przychód w 2025 roku ma osiągnąć w lutym?

W powyższym przypadku pan Wiesław powinien dokonać zmiany formy opodatkowania maksymalnie do 20 marca 2025 roku.

Przykład 2.

Pani Iwona w 2024 roku opodatkowała przychody ze swojej działalności w formie karty podatkowej, natomiast z uwagi na ponoszone w ostatnim czasie koszty podjęła decyzję o zmianie formy opodatkowania na zasady ogólne. W jakim terminie powinna dokonać zmiany i czy za rok 2025 będzie mogła rozliczyć się wspólnie z małżonkiem uzyskującym przychody z umowy o pracę?

Zmiany formy opodatkowania z karty podatkowej na zasady ogólne pani Iwona musi dokonać do 20 stycznia 2025 roku. Wówczas w rozliczeniu za 2025 rok będzie mogła rozliczyć się wspólnie z małżonkiem.

Przykład 3.

Pan Łukasz prowadzi sklep z częściami samochodowymi. W 2024 roku jego działalność opodatkowana jest na zasadach ogólnych. W 2025 roku chciałby przejść na opodatkowanie ryczałtem. Czy w przypadku pana Łukasza będzie to możliwe?

Nie będzie możliwe dokonanie zmiany formy opodatkowania w 2025 roku na ryczałt ewidencjonowany, gdyż przychody uzyskiwane z tytułu sprzedaży części samochodowych wyłączone są ze stosowania tej formy.

Najczęściej pojawiające się pytanie dotyczące terminu zmiany opodatkowania

Pytanie: Czy w trakcie roku podatkowego, gdy minął termin, mogę dokonać zmiany formy opodatkowania?

Odpowiedź: Co do zasady zmiany formy opodatkowania, jeśli chodzi o podatek liniowy, zasady ogólne i ryczałt od przychodów ewidencjonowanych, można dokonać w trakcie roku w terminie do 20. dnia miesiąca następującego po miesiącu, w którym podatnik osiągnął pierwszy w roku podatkowym przychód, albo do końca roku podatkowego, jeżeli pierwszy taki przychód został osiągnięty w grudniu danego roku podatkowego. W przypadku karty podatkowej (rezygnacja lub zgłoszenie) zmiany należy dokonać do 20 stycznia danego roku podatkowego, od którego ma obowiązywać zmiana. Tym samym nie jest możliwe dokonanie zmiany formy opodatkowania po upływie wskazanych terminów. Niedopełnienie terminu zmiany skutkuje tym, że obowiązująca forma opodatkowania jest kontynuowana. Wyjątkiem był rok 2022 gdzie do 20 sierpnia przedsiębiorcy mogli zmienić formę opodatkowania z ryczałtu na skalę podatkową w połowie roku.

Jak dokonać zmiany formy opodatkowania?

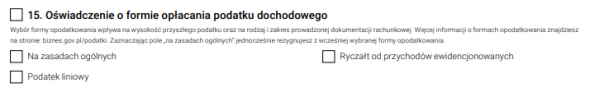

W celu zmiany formy opodatkowania wystarczy złożyć aktualizację druku CEIDG-1, w którym deklarowaną formę należy zaznaczyć w polu 15.

Wniosek można złożyć osobiście, za pośrednictwem poczty, za pomocą profilu zaufanego w formie online lub sygnując go podpisem kwalifikowanym.

Brak zmiany formy opodatkowania lub złożenie wniosku po terminie skutkuje kontynuowaniem wcześniej zadeklarowanej formy opodatkowania działalności.

Zmiana formy opodatkowania w systemie wFirma.pl

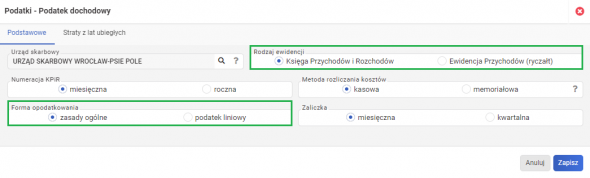

Użytkownicy systemu wFirma.pl w momencie zmiany formy opodatkowania zobowiązani są odnotować tę zmianę w ustawieniach systemu, tak by generowane zaliczki na podatek dochodowy/zeznanie roczne brały pod uwagę odpowiednie stawki podatku. W tym celu należy przejść do zakładki USTAWIENIA » PODATKI » PODATEK DOCHODOWY, gdzie do wyboru są:

- Rodzaj ewidencji: KSIĘGA PRZYCHODÓW I ROZCHODÓW oraz EWIDENCJA PRZYCHODÓW (RYCZAŁT);

- Forma opodatkowania (widoczna, jeśli zaznaczono jako rodzaj ewidencji KPIR): ZASADY OGÓLNE lub PODATEK LINIOWY.

Należy pamiętać, że zmiany formy opodatkowania w systemie trzeba dokonać dopiero po rozliczeniu (wyliczeniu zaliczki na podatek dochodowy) ostatniego miesiąca lub kwartału roku poprzedniego a przed wystawieniem faktury dotyczącej sprzedaży w nowym roku podatkowym. Po zrealizowaniu zmiany na obecną formę opodatkowania zeznanie za poprzedni rok będzie można wygenerować zgodnie z poprzednią formą opodatkowania.