Podatnik, który decyduje się na założenie własnej firmy, musi zdecydować jaka forma prawna działalności gospodarczej będzie dla niego najlepsza. Ma to znaczący wpływ na koszty prowadzenia działalności, sposób jej rejestracji, a także na opodatkowanie i odpowiedzialność osobistą za zobowiązania firmy. W związku z tym od wyboru formy prawnej uzależnione są wszystkie czynniki związane z jej funkcjonowaniem. Dlatego też przyszły przedsiębiorca powinien przeanalizować, jaka forma prawna działalności gospodarczej będzie dla niego najkorzystniejsza.

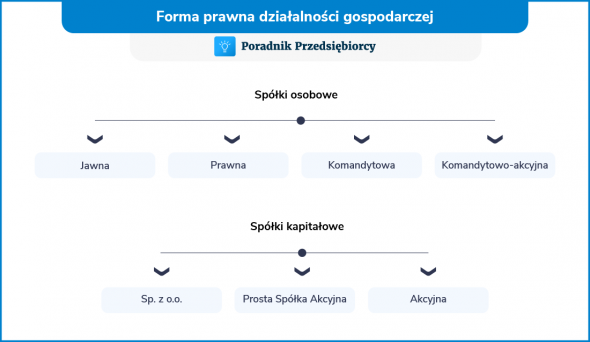

Forma prawna działalności gospodarczej – rodzaje

Przed podjęciem decyzji dotyczącej formy prawnej działalności gospodarczej, przedsiębiorca powinien zastanowić się, jaki rodzaj działalności chce prowadzić oraz czy chce to robić sam, czy też ze wspólnikiem. Do wyboru ma bowiem następujące formy prawne prowadzenia działalności:

jednoosobowa działalność gospodarcza,

spółka cywilna,

spółka jawna,

spółka partnerska,

spółka komandytowa,

spółka komandytowo-akcyjna,

spółka z ograniczoną odpowiedzialnością,

spółka akcyjna,

- prosta spółka akcyjna.

Jednoosobowa działalność gospodarcza

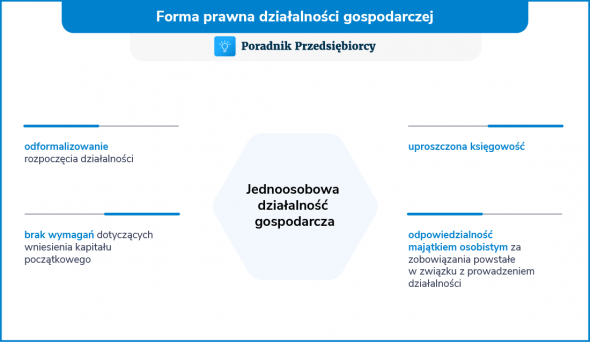

Obecnie najczęściej wybieraną formą prawną prowadzenia działalności jest jednoosobowa działalność gospodarcza. W sytuacji, gdy podatnik chce prowadzić działalność osobiście, ta forma prawna działalności gospodarczej jest dla niego najlepsza.

Formalności związane z założeniem jednoosobowej działalności gospodarczej zostały zredukowane do minimum. Wystarczy bowiem złożyć wniosek o wpis działalności do Centralnej Ewidencji i Informacji o Działalności Gospodarczej i na tej podstawie zakładana jest firma. Dodatkowo dzięki wnioskowi CEIDG-1 możliwa jest rejestracja do ubezpieczeń społecznych. Przepisy nie przewidują żadnych wymagań dotyczących wniesienia kapitału początkowego. Ponadto przedsiębiorcy, których przychody nie przekraczają równowartości 2 000 000 euro, mogą korzystać z prowadzenia uproszczonej księgowości, tj. księgi przychodów i rozchodów, ryczałtu ewidencjonowanego lub karty podatkowej.

Prowadząc jednoosobową działalność gospodarczą, przedsiębiorca ma możliwość zatrudniania pracowników.

Oczywiście, jak każda forma prawna prowadzenia działalności, tak i jednoosobowa działalność gospodarcza oprócz zalet ma także swoje wady. Do wad prowadzenia jednoosobowej firmy zalicza się:

za zobowiązania firmy przedsiębiorca odpowiada całym swoim majątkiem. W sytuacji, gdy właściciel firmy nie ma rozdzielności majątkowej z małżonkiem, wówczas i on może zostać pociągnięty do odpowiedzialności finansowej z tytułu uregulowania zobowiązań firmy;

rozwój firmy i jej funkcjonowanie zależne jest od jednej osoby;

bez względu na to, czy firma przynosi zyski, czy też straty, przedsiębiorca musi opłacać zobowiązania względem ZUS-u.

Jednoosobowa działalność gospodarcza jest najbardziej odpowiednia dla małych i średnich firm, które nie są narażone na duże ryzyko. Taki rodzaj działalności jest łatwy w utworzeniu i dość tani w porównaniu z innymi formami prawnymi.

Spółka cywilna

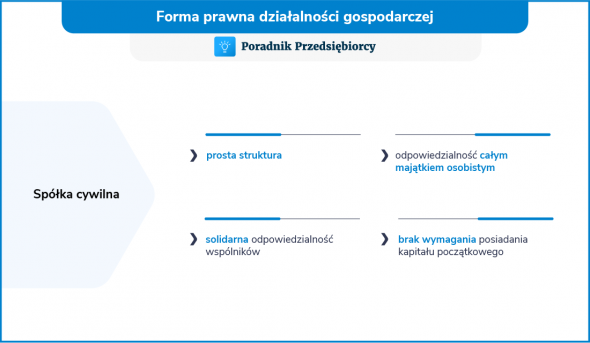

Spółka cywilna to forma prawna działalności gospodarczej, która jest jedną z popularniejszych form prowadzenia działalności. Do jej założenia konieczne jest zawarcie umowy spółki. Zawierana jest ona pomiędzy przedsiębiorcami, którzy zazwyczaj prowadzą swoje firmy. Spółka cywilna nie ma osobowości prawnej, natomiast wspólnicy muszą posiadać wpis do CEIDG. Spółka cywilna nie płaci podatku dochodowego, każdy bowiem ze wspólników rozlicza się z tego podatku samodzielnie. Jeśli jej członkami są osoby fizyczne i wysokość obrotów spółki nie przekracza 2 000 000 euro, to księgowość może być prowadzona w formie uproszczonej, tj. księgi przychodów i rozchodów lub ryczałtu. Natomiast, gdy wspólnikiem jest osoba prawna lub przychody z działalności spółki przekraczają powyższą kwotę, to konieczne będzie prowadzenie pełnej księgowości.

Forma prawna działalności gospodarczej w postaci spółki cywilnej to prosta struktura i łatwość zarządzania, gdyż wszyscy wspólnicy uprawnieni są do reprezentowania spółki. Ponadto przy jej zakładaniu nie jest wymagany kapitał początkowy.

Natomiast za wadę spółek cywilnych uważa się duże ryzyko związane z solidarną odpowiedzialnością wspólników. Nawet bowiem jeśli tylko jeden z nich podejmie zobowiązanie, to wszyscy stają się odpowiedzialni za jego uregulowanie. Należy mieć również na względzie, że wspólnicy spółki cywilnej za zobowiązania odpowiadają całym swoim majątkiem. W niektórych sytuacjach ta forma prawna działalności gospodarczej nie jest pozytywnie postrzegana przez kontrahentów, gdyż nie ma statusu przedsiębiorcy i nie podlega wpisowi do CEIDG.

Spółka jawna

Spółka jawna to najprostsza forma prawna działalności gospodarczej, uregulowana w Kodeksie spółek handlowych. W celu jej rejestracji konieczne jest zawarcie umowy spółki na piśmie oraz zarejestrowanie spółki w KRS. Przy czym występuje pewna swoboda w formułowaniu treści umowy spółki, np. można w niej zawrzeć wzmiankę, że dany wspólnik nie ma prawa do reprezentacji spółki w zewnętrznych sprawach.

Z tego też względu spółka jawna jest bardziej wiarygodnym podmiotem niż spółka cywilna. Ta forma prowadzenia działalności gospodarczej jest możliwa pod warunkiem działania minimum dwóch wspólników, każdy zaś z nich odpowiada za zobowiązania spółki całym swoim majątkiem. Co ciekawe wkładem wspólnika może być:

samo dokonanie innych świadczeń na rzecz spółki, np. świadczenie na jej rzecz usług,

przeniesienie bądź obciążenie prawa własności rzeczy lub innych praw,

Dodatkowo każdy z nich może prowadzić sprawy spółki, jak również ją reprezentować – o ile umowa spółki nie stanowi inaczej. Jednak ze względu na fakt, że spółka jawna posiada własny majątek, to jej zobowiązania regulowane są w pierwszej kolejności tymi środkami. Natomiast, gdy majątek ten okaże się niewystarczający na pokrycie roszczeń wierzycieli, wówczas wspólnicy odpowiadają solidarnie swoim prywatnym majątkiem.

Spółka jawna nie płaci podatku dochodowego. Jest on odprowadzany indywidualnie przez każdego ze wspólników. Natomiast gdy wspólnikiem jest osoba prawna, to odprowadza ona podatek od osób prawnych – CIT.

Księgowość spółki jawnej można prowadzić w formie uproszczonej, tzn. księgi przychodów i rozchodów lub ryczałtu bądź w formie pełnej księgowości. Przy czym dla każdej z form prowadzenia działalności zostały wskazane wymogi, które należy spełnić, aby móc zastosować daną formę księgowości.

Spółka partnerska

Spółka partnerska jest dość specyficznym rodzajem spółki, może bowiem zostać założona wyłącznie przez przedstawicieli wolnych zawodów, takich jak np. lekarz, architekt, księgowi/a czy też prawnik.

Warunkiem koniecznym do zawiązania spółki partnerskiej jest sporządzenie umowy spółki w formie aktu notarialnego oraz jej rejestracja w KRS. Podobnie jak w omawianych powyżej spółkach, również spółka partnerska nie płaci podatku dochodowego. Zobowiązani są do tego wspólnicy, każdy z nich indywidualnie uiszcza podatek. Partnerzy mają do wyboru opodatkowanie podatkiem dochodowym od osób fizycznych na zasadach ogólnych lub opodatkowanie podatkiem liniowym. Nie mogą natomiast skorzystać z ryczałtu od przychodów ewidencjonowanych. Z kolei księgowość spółki partnerskiej może być prowadzona za pomocą pełnej księgowości lub księgowości uproszczonej.

Zakładając spółkę partnerską, należy pamiętać, że za zobowiązania spółki odpowiadają wszyscy jej członkowie. Jednak wspólnicy nie ponoszą odpowiedzialności za szkody powstałe w związku z wykonywaniem zawodów przez pozostałych jej członków.

W nazwie spółki powinno znajdować się nazwisko co najmniej jednego partnera z oznaczeniem “i partner” bądź “i partnerzy” lub oznaczenie “spółka partnerska”, a także określenie wolnego zawodu wykonywanego w spółce.

Spółka komandytowa

Spółka komandytowa to forma prawna działalności gospodarczej, w której jeden ze wspólników (komplementariusz) odpowiada bez ograniczeń za zobowiązania spółki. Natomiast odpowiedzialność pozostałych wspólników (komandytariuszy) jest ograniczona do sumy komandytowej, którą określa się w umowie spółki. Jest to idealna forma prawna działalności gospodarczej dla podmiotów o różnym potencjale finansowym, gdy jeden z nich ma niezbędne środki finansowe, a drugi pomysł na realizację przedsięwzięcia.

W celu dokonania rejestracji spółki komandytowej konieczne jest zawarcie umowy spółki oraz dokonanie rejestracji w Krajowym Rejestrze Sądowym.

Od 1 stycznia 2021 roku spółka komandytowa stała się podatnikiem podatku dochodowego od osób prawnych. Podstawowa stawka podatku dochodowego wynosi 19%, jeżeli jednak spółka komandytowa spełnia warunki do uznania jej za tzw. małego podatnika to stawka podatku wyniesie 9%. Z kolei księgowość spółki komandytowej musi być prowadzona za pomocą pełnej księgowości zgodnie z przepisami ustawy o rachunkowości.

W nazwie spółki komandytowej powinno znajdować się nazwisko jednego bądź kilku komplementariuszy, a także oznaczenie “spółka komandytowa” lub skrótem "sp. k.".

Spółka komandytowo-akcyjna

Spółka komandytowo-akcyjna jest odrębnym typem spółki prawa handlowego. Zawiera w sobie cechy dwóch typów spółek – akcyjnej i komandytowej.

Podstawą funkcjonowania spółki jest statut i stanowi ona jeden z elementów umowy założycielskiej spółki. Statut powinien zostać podpisany przez wszystkich komplementariuszy, a akcjonariusze powinni wyrazić pisemną zgodę na powstanie spółki oraz brzmienie statutu. Cała formalność może się odbyć za pomocą jednego aktu notarialnego. Rejestracja odbywa się poprzez zgłoszenie spółki w rejestrze przedsiębiorców w KRS. Co ciekawe, spółka ta jest drugą spółką prawa handlowego z największym kapitałem zakładowym w wysokości 50 tysięcy złotych. Powinna być ona prowadzona na pełnych księgach.

Firma spółki komandytowo-akcyjnej powinna zawierać między innymi określenie formy prawnej, czyli oznaczenie “spółka komandytowo-akcyjna” bądź w skrócie S.K.A. Powinna być ona unikalna, tak aby wyróżniać się na rynku i zawierać imię i nazwisko przynajmniej jednego komplementariusza.

Spółkę tę wyróżnia również fakt, że występują w niej zarówno komplementariusze, jak i akcjonariusze, którzy odpowiadają za odrębne dziedziny spółki. Akcjonariusze co do zasady nie odpowiadają za zobowiązania spółki komandytowo-akcyjnej. Natomiast komplementariusz ponosi odpowiedzialność nieograniczoną. Warto zauważyć, że komplementariusz może poprzez wniesienie wkładu do kapitału spółki uzyskać status akcjonariusza. I na odwrót – akcjonariusz może uzyskać status komplementariusza, jeśli np. w nazwie spółki znajdzie się jego imię i nazwisko (lub nazwa).

Zalety | Wady |

|

|

Spółka z ograniczoną odpowiedzialnością

Spółka z ograniczoną odpowiedzialnością (sp. z o.o.) to forma prawna działalności gospodarczej, która posiada osobowość prawną. Jej założenie wymaga wniesienia kapitału zakładowego, który musi wynosić co najmniej 5 000 zł, dzięki czemu odpowiedzialność majątkowa wspólników ograniczona zostaje do wysokości wniesionego wkładu kapitału do spółki. Spółka z o.o. może być prowadzona w formie jednoosobowej oraz wieloosobowej.

W celu założenia tego rodzaju spółki niezbędne jest sporządzenie pisemnej umowy sp. z o.o. W ciągu 6 miesięcy od podpisania umowy należy dokonać wpisu spółki do KRS.

Ten rodzaj spółki zobowiązany jest do prowadzenia pełnej księgowości, a co za tym idzie do składania sprawozdań finansowych. Ponadto wspólnicy muszą także uiszczać podatek PIT od wypłaconej dywidendy. W związku z tym wspólnicy spółki z o.o. poniekąd są podwójnie opodatkowani.

Spółka z ograniczoną odpowiedzialnością ma swoje wady i zalety.

Zalety | Wady |

|

|

Należy mieć także na względzie, że w nazwie spółki z ograniczoną odpowiedzialnością nie ma konieczności umieszczania nazwisk wspólników.

Spółka akcyjna

Ta forma prawna działalności gospodarczej jest najbardziej odpowiednia dla tych firm, które mają na celu wejście na giełdę. Do jej założenia wymagany jest kapitał zakładowy, którego wysokość wynosi 100 000 zł. Kapitał zakładowy stanowi wkład założycieli, którzy stają się współwłaścicielami spółki, czyli akcjonariuszami.

Do założenia spółki akcyjnej wymagane jest:

sporządzenie pisemnej umowy spółki w formie aktu notarialnego przez jej założycieli,

wniesienie wkładu własnego przez akcjonariuszy,

ustanowienie zarządu i rady nadzorczej,

dokonanie wpisu w KRS.

Do założenia spółki akcyjnej wymagane jest sporządzenie pisemnej umowy spółki w formie aktu notarialnego oraz dokonanie jej wpisu w KRS.

Księgowość spółki akcyjnej musi być prowadzona za pomocą pełnej księgowości. Natomiast roczne sprawozdania finansowe muszą być każdorazowo badane przez biegłego rewidenta.

Tak jak każda forma prawna działalności gospodarczej, tak i spółka akcyjna ma plusy i minusy.

Zalety | Wady |

|

|

Prosta spółka akcyjna

Prosta spółka akcyjna to forma prowadzenia działalności gospodarczej, która funkcjonuje od 1 lipca 2021 roku. Do jej założenia wymagany jest bardzo niski kapitał akcyjny - 1 zł. Prostą spółkę akcyjną można założyć jednoosobowa lub z kilkoma osobami. Prostą spółkę akcyjną mogą utworzyć także osoby prawne, natomiast jedynym ograniczeniem w tym zakresie jest brak możliwości zawiązania prostej spółki akcyjnej przez jedną jednoosobową spółkę z ograniczoną odpowiedzialności.

Umowę prostej spółki akcyjnej można zawrzeć na dwa sposoby:

- na portalu S24 prowadzonym przez Ministerstwo Sprawiedliwości poprzez wypełnienie wzorca umowy,

- u notariusza, która sporządzi umowę zgodnie z zasadami obowiązującymi dla prostej spółki akcyjnej.

Prosta spółka akcyjna podlega opodatkowaniu podatkiem dochodowym od osób prawnych, a jej księgowość musi być prowadzona za pomocą pełnej księgowości.

Niewątpliwie do największych zalet prostej spółki akcyjnej zaliczyć trzeba bardzo bardzo niski kapitał akcyjny oraz możliwość założenia jej przez internet. Z koleś wśród wad prostej spółki akcyjnej wyróżnić można krótki czas istnienia, który może wywoływać niepewność co do praktycznych aspektów jej funkcjonowania.

Podsumowanie

Forma prawna działalności gospodarczej ma wpływ na funkcjonowanie firmy, a przede wszystkim na sposób rozliczania się z fiskusem. Ponadto określa możliwości i ograniczenia firmy oraz decyduje o sposobie kierowania przedsiębiorstwem. Przepisy dopuszczają zmianę i przekształcenia formy prawnej firmy, jednak w wielu wypadkach wymaga to długotrwałych i czasochłonnych działań. Dlatego też zakładając firmę, warto zastanowić się nad tym, która forma prawna działalności gospodarczej będzie najlepsza oraz czy chcemy prowadzić firmę samodzielnie, czy może wraz ze wspólnikami.