Split payment został wprowadzony w Polsce i w niektórych innych krajach w celu zapobiegania oszustw na gruncie podatku VAT. Jest to model podzielonej płatności i w Polsce – w niektórych przypadkach – obowiązuje od 1 listopada 2019 roku. Sprawdź, z czym wiąże się zagadnienie „split payment jednoosobowa działalność gospodarcza”.

Split payment – jak dokonać płatności?

Zgodnie z art. 108a ustawy o VAT mechanizm podzielonej płatności możliwy jest wyłącznie w przypadku, gdy płatność za fakturę zawiera w sobie kwotę podatku VAT. Taka płatność dokonywana jest na dwa rachunki:

-

rachunek bankowy dostawcy – tu znajdzie się kwota netto płatności;

-

rachunek VAT dostawcy – na to konto trafia podatek VAT wynikający z dokonywanej płatności.

Przelewy przy zastosowaniu mechanizmu podzielonej płatności dokonywane są na firmowy rachunek przedsiębiorcy z zastosowaniem komunikatu przelewu, a następnie bank / SKOK na podstawie komunikatu przelewu automatycznie rozdziela płatność, czyli zgodnie z powyższym wartość netto trafia na rachunek firmowy, a VAT na rachunek VAT. Dlatego też przedsiębiorcy na wystawianych fakturach podają tylko numer konta firmowego – nie wskazują dodatkowo numeru rachunku VAT.

Split payment – kiedy jest obowiązkowy?

Konieczność stosowania obowiązkowego mechanizmu podzielonej płatności wynika z art. 108a ustawy o VAT. Zgodnie z danym przepisem płatnik ma obowiązek zastosować split payment przy płatności za fakturę, jeżeli:

-

zakup dotyczy usług lub towarów wymienionych w załączniku nr 15 ustawy o VAT (minimum jednej pozycji z faktury, cała transakcja nie musi – ale może – odnosić się tylko do załącznika nr 15);

-

transakcja dokonywana jest na rzecz innego podatnika (relacje B2B, tj. firma – firma);

-

należność opiewa na kwotę 15 000 zł lub więcej;

-

sprzedawca jest czynnym podatnikiem VAT.

Aby dokonanie płatności takim mechanizmem było obowiązkowe, muszą zostać spełnione jednocześnie wszystkie powyższe warunki. Niezrealizowanie chociażby jednego nie rodzi obowiązku dokonywania płatności z uwzględnieniem rachunku VAT.

Split payment jednoosobowa działalność gospodarcza

Mechanizm podzielonej płatności ma miejsce w przypadku relacji B2B, czyli firma – firma. Zatem bez względu na to, jaki charakter prawny ma przedsiębiorstwo, tj. czy jest to jednoosobowa działalność gospodarcza, spółka cywilna, spółka z ograniczoną odpowiedzialnością itp., split payment może okazać się tu obowiązkowy. Jeżeli więc płatność opiewa na kwotę 15 000 zł lub więcej, sprzedaż dotyczy usług lub towarów z załącznika nr 15 i występuje jedna z poniższej relacji:

-

jednoosobowa działalność gospodarcza – jednoosobowa działalność gospodarcza;

-

jednoosobowa działalność gospodarcza – przedsiębiorstwo w innej formie prawnej;

-

przedsiębiorstwo w innej formie prawnej – jednoosobowa działalność gospodarcza

– mechanizm podzielonej płatności jest obowiązkowy. Wszystkie trzy powyższe relacje to firma – firma.

Rachunek VAT – jak dysponować pieniędzmi z tego rachunku?

We wcześniejszych przepisach kwoty zebrane na rachunku VAT mogły być przeznaczone tylko na spłatę zobowiązań z tytułu VAT lub podatku VAT wynikającego z faktur kosztowych otrzymanej od innych czynnych podatników VAT. Jednak od 1 listopada poszerzony został zakres możliwości. Aktualnie podatnik może przeznaczyć środki z rachunku VAT również na zapłatę m.in.:

-

podatku dochodowego (PIT, CIT);

-

składek ZUS;

-

akcyzy.

Dodatkowo podatnik może także wystąpić do urzędu skarbowego o przelanie pieniędzy z rachunku VAT na rachunek firmowy poprzez złożenie odpowiedniego wniosku. Urząd ma 60 dni na rozpatrzenie otrzymanego dokumentu.

Split payment – stosowanie w wFirma.pl

Jak wystawić fakturę z adnotacją „mechanizm podzielonej płatności”?

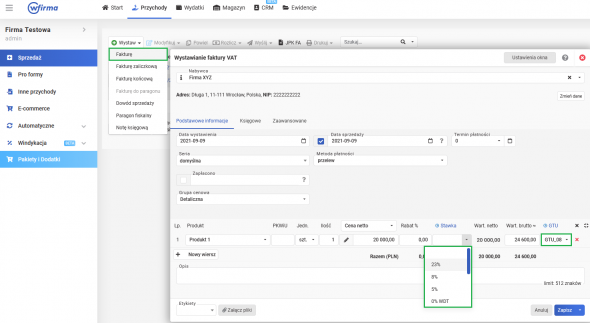

W celu wystawienia faktury VAT rozliczanej mechanizmem podzielonej płatności należy przejść do zakładki PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ. W wyświetlonym oknie trzeba uzupełnić wymagane dane dotyczące sprzedaży, w tym wartość i odpowiednią stawkę VAT. Dodatkowo, jeżeli podatnik dokonuje dostawy towarów lub usług objętych obowiązkowym oznaczeniem kodami GTU, w polu GTU należy wskazać właściwy dla danej transakcji kod GTU.

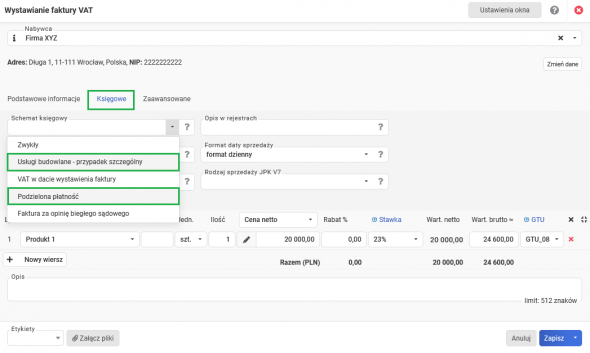

Następnie w podzakładce KSIĘGOWE w polu SCHEMAT KSIĘGOWY należy zaznaczyć opcję:

-

PODZIELONA PŁATNOŚĆ

lub

-

USŁUGI BUDOWLANE – PRZYPADEK SZCZEGÓLNY – jeżeli faktura dotyczy sprzedaży usług budowlanych, dla których obowiązek podatkowy w VAT powstaje w dacie wystawienia faktury oraz transakcja podlega obowiązkowemu mechanizmowi podzielonej płatności.

Księgowanie faktury kosztowej z adnotacją „mechanizm podzielonej płatności”

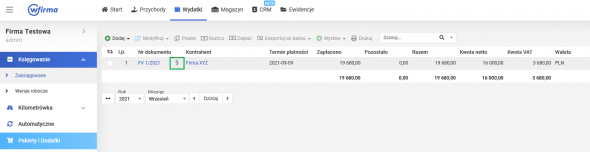

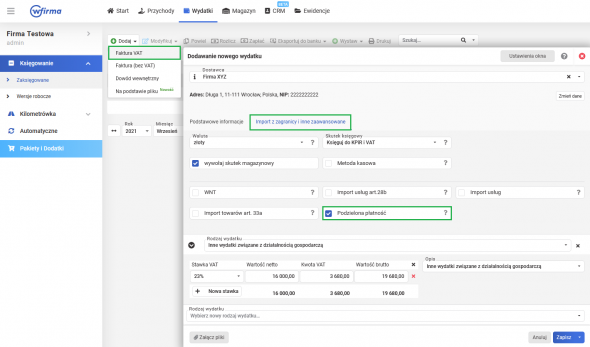

W celu zaksięgowania faktury zakupu objętej mechanizmem podzielonej płatności należy przejść do zakładki WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT. W wyświetlonym oknie trzeba uzupełnić wymagane pola na podstawie faktury, wybierając dodatkowo w podzakładce IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE opcję PODZIELONA PŁATNOŚĆ.

Jak wykonać płatność do faktury kosztowej z wykorzystaniem split payment w wFirma.pl?

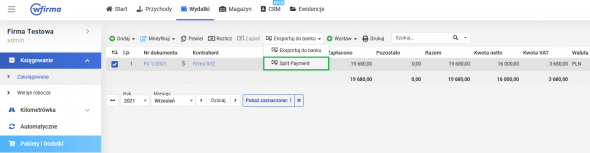

W zakładce WYDATKI » KSIĘGOWANIE możliwe jest wygenerowanie pliku, który można eksportować do banku poprzez zaznaczenie odpowiednich wydatków i wybranie opcji EKSPORTUJ DO BANKU » SPLIT PAYMENT.