Wprowadzając składnik majątku do ewidencji środków trwałych oraz wartości niematerialnych i prawnych, podatnicy dokonują wyboru jednej z dostępnych metod amortyzacji przewidzianych przez przepisy ustawy o podatku dochodowym od osób fizycznych. Wybraną metodę trzeba stosować do pełnego zamortyzowania danego środka trwałego. Jak należy postąpić w przypadku wykrycia błędów przy dokonywaniu odpisów amortyzacyjnych? Wyjaśniamy, w jaki sposób powinna zostać przeprowadzona korekta amortyzacji środków trwałych i jaki dokument stanowi podstawę jej dokonania.

Korekta amortyzacji środków trwałych przy błędnej metodzie amortyzacji

Przypomnijmy, że amortyzacji podlegają, z zastrzeżeniem art. 22c, stanowiące własność lub współwłasność podatnika, nabyte lub wytworzone we własnym zakresie, kompletne i zdatne do użytku w dniu przyjęcia do używania:

- budowle, budynki oraz lokale będące odrębną własnością,

- maszyny, urządzenia i środki transportu,

- inne przedmioty

– o przewidywanym okresie używania dłuższym niż rok, wykorzystywane przez podatnika na potrzeby związane z prowadzoną przez niego działalnością gospodarczą albo oddane do używania na podstawie umowy najmu, dzierżawy lub umowy określonej w art. 23a pkt 1, zwane środkami trwałymi (art. 22a ust. 1 ww. ustawy o podatku dochodowym od osób fizycznych).

W razie wykrycia błędu przy dokonywaniu odpisów amortyzacyjnych, skutkujących ich zawyżoną wartością, niezwłocznie po wykryciu błędu podatnik powinien zrobić korektę amortyzacji środków trwałych. Trzeba mieć na uwadze, że jeżeli korekta amortyzacji środków trwałych wynika z błędu podatnika, a więc w szczególności wówczas, gdy przedsiębiorca zastosował nieprawidłową stawkę amortyzacyjną, ustalił nieprawidłową wartość początkową środka trwałego, naliczał odpisy przez dłuższy okres, niż miał do tego prawo itd., konieczne jest skorygowanie odpisów amortyzacyjnych w okresie, w którym zostały one ujęte w kosztach podatkowych. Zawyżone odpisy amortyzacyjne zaliczone do kosztów uzyskania przychodów skutkują zaniżonym zobowiązaniem z tytułu podatku dochodowego do zapłaty. W konsekwencji oznacza to, że w razie korekty zawyżonej uprzednio amortyzacji środka trwałego podatnik powinien dokonać ponownego wyliczenia zaliczek na podatek dochodowy za cały okres błędnej amortyzacji oraz zapłacić zaległy podatek wraz z ewentualnymi odsetkami za zwłokę. Jeżeli korekta amortyzacji środków trwałych dotyczy zakończonego roku podatkowego, za który podatnik złożył już zeznanie, należy złożyć korektę zeznania rocznego i na tej podstawie zapłacić zaległy podatek dochodowy wraz z ewentualnymi odsetkami za zwłokę.

Błędna wartość początkowa środka trwałego

Błąd w amortyzacji środków trwałych może polegać w szczególności na nieprawidłowym ustaleniu wartości początkowej. Jeżeli wartość początkowa środka trwałego zostanie ustalona błędnie, to nawet jeżeli podatnik zastosuje odpowiednią metodę amortyzacji i prawidłową stawkę amortyzacyjną, wartość dokonanych odpisów amortyzacyjnych będzie niewłaściwa, ponieważ podstawę ich realizowania stanowi wartość początkowa środka trwałego.

Przypomnijmy, że zgodnie z art. 22g ust. 1 pkt 1 ustawy o podatku dochodowym od osób fizycznych za wartość początkową środków trwałych oraz wartości niematerialnych i prawnych uważa się w razie odpłatnego nabycia – cenę ich nabycia, a jeżeli były używane przez podatnika przed wprowadzeniem ich do ewidencji środków trwałych oraz wartości niematerialnych i prawnych i nie były wcześniej amortyzowane – cenę ich nabycia, nie wyższą jednak od ich wartości rynkowej.

Za cenę nabycia stosownie do art. 22g ust. 3 tej ustawy uważa się natomiast kwotę należną zbywcy, powiększoną o koszty związane z zakupem naliczone do dnia przekazania środka trwałego lub wartości niematerialnej i prawnej do używania, a w szczególności o koszty transportu, załadunku i wyładunku, ubezpieczenia w drodze, montażu, instalacji i uruchomienia programów oraz systemów komputerowych, opłat notarialnych, skarbowych i innych, odsetek, prowizji, oraz pomniejszoną o podatek od towarów i usług, z wyjątkiem przypadków, gdy zgodnie z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. W przypadku importu cena nabycia obejmuje cło i podatek akcyzowy od importu składników majątku.

Przykład 1.

Pan Adrian jest przedsiębiorcą prowadzącym zakład ślusarski i korzystającym ze zwolnienia z VAT. W lipcu 2022 roku dokonał zakupu roweru o wartości 12 000 zł, wykorzystywanego jako środek transportu w prowadzonej działalności gospodarczej. Dodatkowo przedsiębiorca dokonał zakupu obuwia, koszulek i spodni rowerowych o łącznej wartości 2200 zł. Wartość początkowa roweru została ustalona jako suma ceny zakupu roweru, obuwia, koszulek i spodni rowerowych (12 000 zł + 2200 zł). Rower został wprowadzony do ewidencji środków trwałych oraz wartości niematerialnych i prawnych (podgrupa 79. „Pozostałe środki transportu”, symbol KŚT 790). Przedsiębiorca zastosował liniową metodę amortyzacji w oparciu o stawkę amortyzacyjną wynoszącą 18%. Pierwszy odpis amortyzacyjny został dokonany w sierpniu 2022 roku.

Odpisy amortyzacyjne naliczane były w sposób następujący:

- wartość początkowa: 14 200 zł

- miesięczny odpis amortyzacyjny: (14 200 zł x 18%) / 12 = 213 zł

W lipcu 2023 roku pan Adrian przeczytał artykuł o wydatkach osobistych przedsiębiorcy, z którego dowiedział się, że wydatki na ubrania i obuwie rowerowe nie stanowią kosztów uzyskania przychodów, co więcej, w wyniku dalszych weryfikacji poprawności rozliczeń przedsiębiorca dowiedział się, że nawet jeśli wskazane wydatki stanowiłyby koszt uzyskania przychodów w prowadzonej działalności, to nie powinny zwiększyć wartości początkowej roweru.

W jaki sposób należy skorygować amortyzację roweru? Jak prawidłowo naliczyć odpisy amortyzacyjne?

Pan Adrian zastosował prawidłową stawkę amortyzacyjną, jednak wartość początkowa roweru została ustalona w sposób nieprawidłowy. Wartość początkową składnika majątku w razie odpłatnego nabycia stanowi cena nabycia składnika majątku. Ceną nabycia jest w uproszczeniu kwota należna zbywcy, powiększona o koszty związane z zakupem, takie jak np. koszty transportu, załadunku, wyładunku, ubezpieczenia w drodze, montażu, instalacji itp. oraz pomniejszona o podatek VAT, w stosunku do którego podatnikowi przysługuje prawo do jego odliczenia. Do wartości początkowej środka trwałego pan Adrian wliczył sumę wydatków poniesionych w związku z nabyciem obuwia, koszulek i spodni rowerowych, które nie powinny zwiększyć wartości początkowej środka trwałego. Co więcej, wskazane koszty uznawane są za wydatki o charakterze osobistym, co oznacza, że w ogóle nie powinny zostać ujęte jako koszty uzyskania przychodów w działalności gospodarczej prowadzonej przez pana Adriana (ani w postaci odpisów amortyzacyjnych, ani bezpośrednio). Pan Adrian naliczał zawyżone odpisy amortyzacyjne, w związku z tym po wykryciu błędu w lipcu 2023 roku przedsiębiorca zobowiązany jest do ustalenia w sposób prawidłowy wartości początkowej środka trwałego i dokonania korekty amortyzacji.

Odpisy amortyzacyjne powinny być naliczane w sposób następujący:

- wartość początkowa: 12 000 zł

- miesięczny odpis amortyzacyjny: (12 000 zł x 18%) / 12 = 180 zł

Korekty kosztów uzyskania przychodów w postaci odpisów amortyzacyjnych w błędnej wysokości należy dokonać niezwłocznie po wykryciu błędu. Jeżeli korekta amortyzacji wynika z błędu, a więc w przypadku pana Adriana z nieprawidłowo ustalonej wartości początkowej środka trwałego, konieczne jest skorygowanie odpisów amortyzacyjnych w okresie, w którym zostały ujęte w kosztach podatkowych. Pan Adrian dokonywał odpisów amortyzacyjnych począwszy od sierpnia 2022 roku, co oznacza, że korekta amortyzacji wpływa na wysokość kosztów uzyskania przychodów wykazanych w zeznaniu rocznym za 2022 rok. Powinien zatem złożyć także korektę zeznania i zapłacić zaległy podatek dochodowy wraz z ewentualnymi odsetkami za zwłokę. W bieżącym roku (2023), po przeprowadzeniu korekty amortyzacji środka trwałego, pan Adrian musi natomiast ponownie ustalić zaliczki na podatek dochodowy i również uregulować dopłatę podatku wraz z ewentualnymi odsetkami za zwłokę.

Błędnie naliczone odpisy amortyzacyjne powinny zostać skorygowane przez przedsiębiorcę. Dokumentem stanowiącym podstawę dokonania korekty amortyzacji w przypadku prowadzenia podatkowej księgi przychodów i rozchodów jest dowód wewnętrzny (DW).

Przykład 2.

Pani Monika zastosowała błędną stawkę amortyzacyjną dla składnika majątku wprowadzonego do ewidencji środków trwałych w styczniu 2023 roku. Przedsiębiorczyni prowadzi jednoosobową działalność gospodarczą opodatkowaną według skali podatkowej i rozlicza się w oparciu o podatkową księgę przychodów i rozchodów.

Jaki dokument powinien stanowić podstawę korekty amortyzacji środków trwałych?

Jeżeli pani Monika zastosowała błędną stawkę amortyzacyjną odnośnie środka trwałego, powinna dokonać korekty amortyzacji środka trwałego. Musi do tego wykorzystać dowód wewnętrzny (DW).

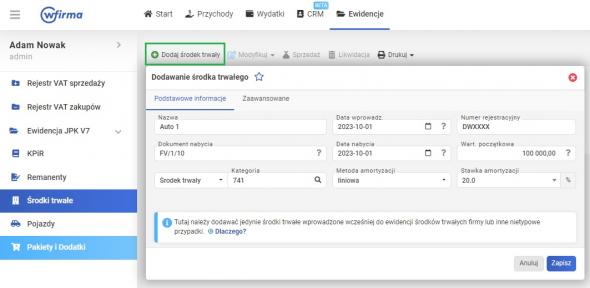

Amortyzacja środków trwałych w systemie wFirma.pl

Amortyzacja w systemie wfirma.pl wyliczania jest automatycznie po wprowadzeniu środka trwałego do ewidencji na podstawie jego wartości początkowej, przyjętej metody oraz stawki amortyzacji.

Składniki majątku w zależności od sposobu ich nabycia, można wprowadzić w systemie poprzez zakładkę: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/FAKTURA (BEZ VAT) jako rodzaj wydatku ZAKUP ŚRODKÓW TRWAŁYCH lub bezpośrednio do ewidencji środków trwałych przez zakładkę EWIDENCJE » ŚRODKI TRWAŁE » DODAJ ŚRODEK TRWAŁY.