Nowy rok wiąże się z różnymi obowiązkami podatkowymi zarówno po stronie zatrudniających, jak i pracowników. Dotyczy to także konieczności wypełnienia i złożenia PIT-11 – dokumentu, który muszą przygotować wszyscy pracodawcy i zleceniodawcy.

Obowiązek złożenia PIT-11

Zacznijmy od tego, że PIT-11 jest dokumentem skarbowym, który każdorazowo wypełniany jest przez osoby zatrudniające nawet jednego pracownika. Konieczność sporządzania tej deklaracji dotyczy zatem tylko pracodawców i zleceniodawców. Pracownicy oraz zleceniobiorcy są zaś zwolnieni z obowiązku samodzielnego wypełniania PIT-11.

Zatrudniający muszą wypełnić i dostarczyć taki dokument do urzędu skarbowego najpóźniej do końca stycznia. Jeszcze kilka lat temu termin na złożenie PIT-11 przez pracodawcę był dłuższy – obowiązek ten można było wypełnić do końca lutego.

Pracodawcy i zleceniodawcy muszą także pamiętać o przekazaniu wypełnionego PIT-11 bezpośrednio do rąk swoich podwładnych – aktualny termin graniczny to 28 lutego. Zatrudniający może to zrobić zarówno w tradycyjnej (papierowej) formie, jak i elektronicznie – drugi przypadek zachodzi jednak tylko wtedy, gdy pracownik wyrazi zgodę na taki sposób dostarczenia deklaracji podatkowej.

Jaki jest cel PIT-11?

PIT-11 ma bardzo duże znaczenie – dzięki informacjom, które się w nim znajdą, urząd skarbowy oraz podatnik mogą prawidłowo sporządzić zeznanie podatkowe za ubiegły rok. Innymi słowy, PIT-11 służy do wypełnienia innych deklaracji podatkowych (najczęściej PIT-36 oraz PIT-37). Bez prawidłowej informacji od zatrudniającego złożenie własnej deklaracji podatkowej będzie bardzo trudne, jeśli nie niemożliwe.

Jakie informacje zawiera PIT-11?

Każdy PIT-11 zawiera szereg ważnych informacji podatkowych, m.in.:

- wysokość przychodów zatrudnianej osoby wraz z kosztami ich uzyskania,

- wysokość dochodów pracownika/zleceniobiorcy,

- wysokość pobranych zaliczek podatkowych,

- określenie składek na ubezpieczenia społeczne i zdrowotne.

Co jest potrzebne do prawidłowego wypełniania PIT-11?

Każdy, na kim ciąży obowiązek wypełnienia PIT-11, powinien zgromadzić informacje dotyczące:

- danych swojego pracownika lub zleceniobiorcy (PESEL lub NIP, adres zamieszkania, dane dotyczące urzędu skarbowego właściwego dla zatrudnionego – najczęściej jest to urząd skarbowy właściwy ze względu na miejsce zamieszkania pracownika lub zleceniobiorcy),

- wysokości zarobków zatrudnionego w poprzednim roku podatkowym – mowa tu o kwocie brutto wynagrodzenia (o przychodzie pracownika lub zleceniobiorcy),

- wysokości kosztów uzyskania przychodu przez zatrudnionego, pobranych zaliczek podatkowych oraz opłaconych składek na ubezpieczenia społeczne i zdrowotne,

- sposobu przekazania PIT-11 zatrudnionemu – można tutaj wybrać formę papierową (deklaracja jest wręczana osobiście lub za pośrednictwem listu poleconego) albo elektroniczną (zatrudniony podaje swój aktualny adres e-mail).

Jak wypełnić PIT-11?

Formularz PIT-11 składa się z trzech stron i 9 głównych działów oznaczonych literami od A do I. Deklarację podatkową możemy samodzielnie pobrać z internetu. PIT-11 przekazuje się wyłącznie elektronicznie dlatego powinien być wypełniony komputerowo.

Część A – miejsce i cel składania deklaracji

W tej części zatrudniający określa urząd skarbowy właściwy dla swojego pracownika lub zleceniobiorcy. Będzie to co do zasady urząd odpowiadający miejscu zamieszkania zatrudnionej osoby.

Część A wymaga także zaznaczenia celu złożenia formularza. Jeśli PIT-11 pracodawca składa po raz pierwszy za ubiegły rok podatkowy, należy zaznaczyć opcję „1. Złożenie informacji”.

Jeśli jednak PIT-11 za poprzedni rok był już składany, a pracodawca musi poprawić wskazane w nim informacje, należy zaznaczyć opcję „2. Korekta informacji”. Taka sytuacja pojawi się np. wtedy, gdy zatrudniający pomylił się przy określaniu wysokości przychodów swojego pracownika i wysłał już PIT-11 do urzędu skarbowego (i ma jednocześnie czas na złożenie korekty – poprawek do błędnej deklaracji).

Część B – dane identyfikacyjne składającego

W tej części określamy dane zatrudniającego. Jeśli pracodawca lub zleceniodawca jest osobą fizyczną (np. prowadzi własną działalność gospodarczą lub prywatnie zawarł jakąkolwiek umowę zlecenie), w polu „8. Rodzaj składającego” zaznaczamy opcję „2. Osoba fizyczna”. Przy takim wyborze nie musimy wypełniać pola „9. Nazwa pełna” – pozostawiamy je puste lub przekreślamy. Musimy jednak wówczas wypełnić pole „10. Nazwisko, pełne imię, data urodzenia”.

Jeżeli natomiast zatrudniający jest osobą prawną (np. spółką handlową zatrudniającą pracowników) – konieczne będzie zaznaczenie opcji „1. Składający niebędący osobą fizyczną”. Przy takim wyborze nie ma konieczności wypełniania pola „10. Nazwisko, pełne imię, data urodzenia”, musimy jednak wypełnić pole „9. Nazwa pełna” – określamy tutaj dokładną nazwę zatrudniającego (w praktyce będzie to firma pracodawcy).

Część C – dane identyfikacyjne i adres zamieszkania podatnika

Ta część służy określeniu danych pracownika lub zleceniobiorcy. Jeśli zatrudniony posiada miejsce zamieszkania na terenie Polski, w polu „11. Rodzaj obowiązku podatkowego podatnika” zaznaczamy opcję „1. Nieograniczony obowiązek podatkowy (rezydent)”.

Jeśli jednak zatrudniony mieszka poza Polską, konieczne będzie zaznaczenie opcji

„2. Ograniczony obowiązek podatkowy (nierezydent)”. W tym przypadku należy również podać kraj inny niż Rzeczpospolita Polska i adres zamieszkania za granicą zatrudnianej osoby. Dodatkowo kod kraju wydania dokumentu powinien być zgodny z krajem adresu zamieszkania.

Wypełnienie reszty informacji z tej części nie powinno stanowić większego problemu – podajemy po prostu dane identyfikacyjne zatrudnianej osoby, takie jak np. imię, nazwisko czy PESEL.

Część D – informacja o kosztach uzyskania przychodu

W tej części musimy zaznaczyć jeden z czterech kwadratów (opcji). W zależności od tego, ile umów posiada nasz pracownik (na podstawie ilu z nich uzyskał przychody w ubiegłym roku), zaznaczamy odpowiednio:

- z jednego stosunku pracy (stosunków pokrewnych) – dotyczy sytuacji, w której zatrudniony uzyskał przychód z jednej umowy u jednego zatrudniającego;

- z więcej niż jednego stosunku pracy (stosunków pokrewnych) – dotyczy sytuacji, w której zatrudniony uzyskał przychód z większej liczby umów (co najmniej dwóch) u jednego zatrudniającego;

- z jednego stosunku pracy (stosunków pokrewnych), podwyższone w związku z zamieszkiwaniem podatnika poza miejscowością, w której znajduje się zakład pracy – dotyczy sytuacji, w której zatrudniony uzyskał przychód z jednej umowy u jednego zatrudniającego;

- z więcej niż jednego stosunku pracy (stosunków pokrewnych), podwyższone w związku z zamieszkiwaniem podatnika poza miejscowością, w której znajduje się zakład pracy – dotyczy sytuacji, w której zatrudniony uzyskał przychód z większej liczby umów (co najmniej dwóch) u jednego zatrudniającego.

Część E – dochody podatnika, pobrane zaliczki oraz pobrane składki

W tej części zatrudniający musi wpisać dokładne wartości kwotowe związane z wynagrodzeniem swojego pracownika lub zleceniobiorcy. Informacje, które muszą się tutaj znaleźć, obejmują:

- kwoty przychodu,

- koszty,

- zaliczki rozliczane przez płatników.

Konkretne kwoty wpisujemy odpowiednio w kolumnach b, c, d, e niniejszej części. Pamiętajmy o dokładnym przyporządkowaniu danej kwoty do źródła przychodu, z którego pochodzą (źródła przychodów opisane zostały szczegółowo w pierwszej kolumnie tej części formularza).

W wierszach poniżej należy wpisać kwoty opłacanych składek na ubezpieczenia społeczne – jeśli składki za daną osobę były odprowadzane z tytułu różnych umów, ich wysokość podlega zsumowaniu.

Część F – informacja o wysokości przychodów, o których mowa w art. 20 ust. 1 ustawy

Część F wypełniają ą składający niebędący płatnikami, o których mowa w art. 42a ustawy, w tym rolnicy i wpisujemy tu świadczenia i wynagrodzenia, od których płatnicy nie są obowiązani pobierać zaliczek na podatek.

Część G – informacja o przychodach zwolnionych z podatku

W części G wskazujemy przychody, które są zwolnione z podatku.

Ta część jest szczególnie ważna dla osób korzystających ze zwolnienia z PIT, czyli tych którym w danym roku przysługiwała ulga:

- dla młodych osób do 26 roku życia,

- na powrót,

- dla rodziców co najmniej czworga dzieci,

- dla pracujących emerytów (rezygnujących z pobierania emerytury na rzecz kontynuacji aktywności zawodowej).

ponieważ wykazuje się tu przychody ze stosunku pracy i stosunków pokrewnych, z umów zlecenia oraz praktyk absolwenckich lub staży uczniowskich wraz z oznaczeniem ulgi z jakiej korzysta podatnik. W tym bloku podać trzeba również przychód z tytułu zasiłku macierzyńskiego objętego jedną ze wspomnianych ulg. Ponadto w tym bloku należy również uzupełnić kwotę składki zdrowotnej.

Część H – podpis płatnika lub osoby wyznaczonej do obliczenia i pobrania podatku/ pełnomocnika płatnika

Podpis w tej części składa zatrudniający lub upoważniona przez niego osoba – bardzo często jest to księgowy danej firmy.

Część I – podpis osoby upoważnionej do sporządzenia informacji

Podpis w tej części składamy tylko, jeśli wypełniliśmy część F – w przeciwnym wypadku pozostawimy to pole puste lub przekreślone.

PIT-11 – samodzielnie czy przy pomocy programu?

Obecnie w Internecie funkcjonuje wiele programów umożliwiających szybkie i sprawne wypełnienie formularza PIT-11. Warto się nimi zainteresować –Ponieważ druk ten przesyła się wyłącznie elektronicznie.

Programy podatkowe pozwalają w łatwy sposób przygotować prawidłową deklarację, którą następnie wyślemy do urzędu skarbowego i do zainteresowanego pracownika lub zleceniobiorcy.

Oczywiście możemy w tym zakresie skorzystać także z usług księgowych lub wyspecjalizowanych biur rachunkowych.

PIT 11 w wFirma

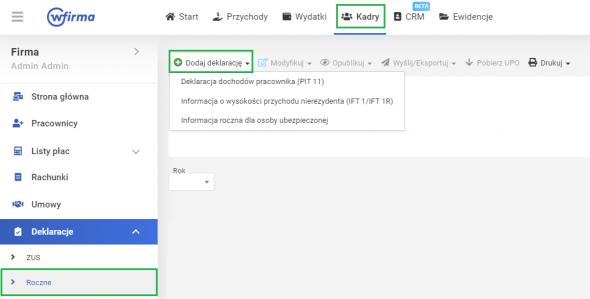

Korzystając z programów kadrowych, Pit -11 można utworzyć bezpośrednio w takim systemie. Program wFima pozwala na wygenerowanie deklaracji PIT-11 dla osób zatrudnionych w zakładce KADRY » DEKLARACJE » ROCZNE » DODAJ DEKLARACJĘ » DEKLARACJA DOCHODÓW PRACOWNIKA (PIT-11).

Po sporządzeniu takiej deklaracji można ją wysłać bezpośrednio do urzędu skarbowego. W przypadku osób fizycznych prowadzących działalność gospodarczą możliwe jest wysłanie tej deklaracji bez konieczności posiadania podpisu elektronicznego.