PIT-11, czyli informacja o dochodach i pobranych zaliczkach na podatek dochodowy jest dokumentem, który pracodawca powinien przekazać pracownikom do końca lutego (art. 39 ust. 1 ustawy o PIT). Zdarzają się jednak różne sytuacje, w których nie wiadomo, jak przedsiębiorca powinien postąpić. W artykule przedstawimy kilka nietypowych sytuacji wraz z postępowaniem.

Pracownik rozstaje się z firmą w trakcie roku

Pracownik, który w trakcie roku podatkowego odchodzi z pracy, także w przypadku przejścia na emeryturę czy rentę, może złożyć u pracodawcy wniosek o wcześniejsze wydanie PIT-11. Na jego podstawie pracodawca, w ciągu 14 dni od dnia złożenia wniosku, powinien sporządzić i przekazać PIT-11 do pracownika oraz urzędu skarbowego właściwego ze względu na miejsce zamieszkania pracownika (art. 39 ust. 2 ustawy o PIT).

Przykład 1.

Może zdarzyć się również sytuacja, w której pracownik po rozwiązaniu umowy z pracodawcą zawiera z nim kolejną umowę o pracę. Wówczas również pracodawca nie ma obowiązku sporządzenia PIT-11 po ustaniu zatrudnienia. Dopiero do końca lutego kolejnego roku przygotowuje PIT-11, w którym uwzględnia wszystkie dochody, które osiągnął pracownik (łącznie z wszystkich umów o pracę).

Pracownik może jednak po każdym ustaniu stosunku pracy złożyć wniosek o wystawienie PIT-11, na które pracodawca ma wówczas 14 dni. Jednak jeśli pracownik otrzyma PIT-11, a podejmie kolejne zatrudnienie u tego samego pracodawcy, w kolejnym PIT-11 będzie wykazane tylko następne zatrudnienie. Poprzedniego nie należy korygować, będzie on posiadał kilka PIT-11 za każdy okres zatrudnienia.

Likwidacja pracodawcy

Likwidacja zakładu pracy powoduje, że na pracodawcy ciąży obowiązek przekazania pracownikom deklaracji PIT-11:

- do dnia zaprzestania wykonywania działalności - w przypadku sporządzania PIT-11 z tytułu umów cywilnoprawnych (art. 42 ust. 3 ustawy o PIT),

- w standardowym terminie do końca lutego kolejnego roku - w przypadku PIT-11 dla pracowników, którzy osiągnęli przychód z tytułu umowy o pracę.

Jednak jeśli pracownik złoży wniosek o wcześniejsze wydanie informacji PIT-11, pracodawca ma obowiązek sporządzić je w ciągu 14 dni.

Przejęcie zakładu pracy

W przypadku przejęcia zakładu pracy (art. 231 Kodeksu pracy) to nowy pracodawca ma obowiązek sporządzenia dokumentu PIT-11, uwzględniając w nim również okres zatrudnienia w przejętym zakładzie.

Śmierć pracownika

Problematyczną sytuacją jest śmierć pracownika, co bowiem zrobić w takiej sytuacji? Czy w ogóle sporządzać PIT-11, a jeśli tak, to komu należy przekazać ten dokument?

Otóż, w przypadku śmierci pracownika pracodawca nadal ma obowiązek sporządzenia PIT-11. Informację należy przekazać właściwemu urzędowi skarbowemu oraz ewentualnie małżonkowi zmarłego pracownika, który chciałby dokonać wspólnego rozliczenia, a dane zawarte w PIT-11 są mu do tego niezbędne.

Jeżeli po śmierci pracownika pracodawca wypłaca świadczenia należne zmarłemu pracownikowi, należy wykazać je w PIT-11, zgodnie z art. 631 § 2 Kodeksu pracy prawa majątkowe ze stosunku pracy przechodzą bowiem po śmierci pracownika na jego małżonka, a także inne osoby, które są uprawnione do otrzymania renty rodzinnej. Jest to więc przychód, od którego należy pobrać zaliczki na podatek dochodowy. Dodatkowo w PIT-11 nie należy uwzględniać kosztów uzyskania przychodu oraz ulgi podatkowej.

Podsumowując, jeśli po śmierci pracownika osoba upoważniona, np. małżonek, otrzyma dodatkowe świadczenia (w tym odprawę pośmiertną), to po zakończeniu roku podatkowego taka osoba otrzyma dwa PIT-y, jeden za osobą zmarłą i drugi z tytułu praw majątkowych uzyskanych po śmierci pracownika.

Przykład 2.

W firmie X był zatrudniony pan Jan. Niestety zmarł w maju 2025 roku. Po śmierci rodzinie zmarłego pracownika został wypłacony ekwiwalent za niewykorzystany urlop oraz odprawa pośmiertna. Świadczenia te należy wykazać w PIT-11 oraz sporządzony dokument przekazać urzędowi skarbowemu i małżonce zmarłego pracownika. Małżonka powinna otrzymać również drugi PIT, za zmarłego męża.

Urlop wychowawczy lub urlop bezpłatny

Jeśli pracownik przez cały rok podatkowy przebywał na urlopie wychowawczym lub bezpłatnym i nie otrzymał w tym czasie żadnego świadczenia podlegającego opodatkowaniu, pracodawca nie ma obowiązku sporządzania PIT-11.

Osoba współpracująca

Pracodawca może zatrudnić jako osobę współpracującą członka swojej rodziny. Osoba taka może zostać zatrudniona na podstawie umowy o pracę, umowy zlecenie, umowy o dzieło, a także może wykonywać pracę bez wynagrodzenia.

Jeśli osoba współpracująca osiągnęła w danym roku podatkowym przychody ze współpracy, pracodawca powinien wystawić jej PIT-11.

Co istotne, jeśli osoba współpracująca to członek rodziny, który zamieszkuje z osobą prowadzącą działalność gospodarczą, składki społeczne i składkę zdrowotną w całości finansuje pracodawca, co oznacza, że nie należy wykazywać ich w PIT-11 osoby współpracującej. Składki te pracodawca może odliczyć od własnego podatku.

Umowa o pracę oraz umowa zlecenie

Pracownik wykonujący w danym roku podatkowym u tego samego pracodawcy pracę na podstawie umowy o pracę i umowy zlecenia powinien otrzymać od niego jedną informację PIT-11, w której zostanie uwzględniony przychód z obydwu umów. Nie ma znaczenia, czy pomiędzy umowami była przerwa, wykazanie przychodów na jednym dokumencie będzie poprawne.

Przychód z umowy zlecenie nie przekracza 200 zł

Zleceniobiorca, którego wynagrodzenie jest nie wyższe niż 200 zł brutto, ma pobierany od wynagrodzenia zryczałtowany podatek w wysokości 12% bez uwzględniania kosztów uzyskania przychodu. W takiej sytuacji pracodawca nie wystawia PIT-11.

Pracownicy oddelegowani do pracy za granicą

Jeżeli pracownik został oddelegowany do pracy w kraju, w którym obowiązuje umowa o podwójnym opodatkowaniu, wypełniając informację PIT-11:

- należy wykazać wszystkie przychody, które pracownik uzyskał od pracodawcy, zarówno w Polsce, jak i za granicą;

- nie należy wykazywać podatku opłaconego za granicą;

- należy wykazać wszystkie składki społeczne i zdrowotne odprowadzone do ZUS-u oraz do systemu EU, EOG i Konfederacji Szwajcarskiej;

Miejsce zamieszkania w innej miejscowości niż wykonywana praca

Pracownikowi, który mieszka w innej miejscowości niż ta, w której wykonuje pracę, należy uwzględniać podwyższone koszty uzyskania przychodu w kwocie 300 zł. Wyższe koszty uzyskania przychodu mogą być stosowane jedynie, jeśli pracownik złoży odpowiednie oświadczenie.

Co jednak, jeśli pracownik złoży takie oświadczenie, a tak naprawdę miejscowość zamieszkania jest tożsama z miejscowością pracy? Pracodawca nie musi się tym przejmować. Jego zadaniem jest rozliczanie pracownika zgodnie ze złożonym oświadczeniem. To pracownik będzie odpowiadał przed urzędem skarbowym w przypadku zawyżenia kosztów.

PIT-2 a PIT-11

Od 2023 roku PIT-2 zasadniczo zmienił swoją rolę. Od tej pory jest to „Oświadczenia/Wnioski podatnika dla celów obliczania miesięcznych zaliczek na podatek dochodowy od osób fizycznych”.

Jeżeli na tym dokumencie pracownik wyznaczy pracodawcę jako właściwego do zmniejszania zaliczki na podatek pracodawca musi uwzględnić to oświadczenie i na podstawie złożonego przez pracownika PIT-2 pracodawca pomniejsza miesięczną zaliczkę o ulgę podatkową, która stanowi 1/12, 1/24 lub 1/36 kwoty zmniejszającej podatek. Więcej na ten temat w artykule: Wzór PIT-2 (9) do pobrania z instrukcją wypełnienia.

Błędnie odprowadzone zaliczki na podatek dochodowy

W przypadku błędnie odprowadzanych zaliczek na podatek dochodowy, PIT-11 należy sporządzić zgodnie z faktycznie pobranymi zaliczkami. Jeżeli:

- pracodawca pobrał za wysokie zaliczki - pracownik może wystąpić z wnioskiem o zwrot nadpłaty,

- pracodawca pobrał za niskie zaliczki - pracodawca może wystąpić z wnioskiem do urzędu skarbowego. Wówczas urząd może domagać się dopłaty zarówno przez pracodawcę, jak i pracownika.

Korekta PIT-11

Może zdarzyć się sytuacja, że pracodawca błędnie wypełni PIT-11. Wówczas należy wystawić korektę deklaracji.

Przesyłka zwrócona do nadawcy

Co powinien zrobić pracodawca, jeśli w wyznaczonym terminie przekazał deklarację PIT-11, a przesyłka została zwrócona z adnotacją, że adresat wyprowadził się? Jeśli istnieje możliwość ustalenia prawidłowego adresu, pracodawca może ponownie wysłać PIT-11. Jeśli jednak takiej możliwości nie ma, zwróconą przesyłkę wraz z dowodem nadania należy przechowywać przez 5 lat w razie kontroli organów podatkowych.

Generowanie deklaracji PIT-11 w systemie wFirma.pl

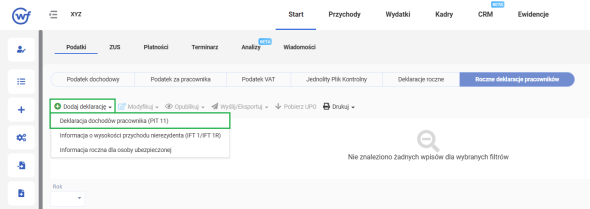

Korzystając z wFirma.pl można sporządzić deklaracje podatkowe za pracowników, w tym PIT-11. Wystarczy w zakładce START »PODATKI » ROCZNE DEKLARACJE PRACONIKÓW wybrać DODAJ DEKLARACJĘ » DEKLARACJA DOCHODÓW PRACOWNIKA (PIT 11). System umożliwia generowanie tych deklaracji zbiorczo dla wszystkich pracowników lub dla każdego z nich pojedynczo.

Po sporządzeniu zeznania, można je w prosty sposób wysłać bezpośrednio z wFirma.pl do urzędu skarbowego.

Po przyjęciu deklaracji przez US, pojawi się zielona koperta, która pozwoli na pobranie UPO.

PIT-11, czyli informacja o dochodach i pobranych zaliczkach na podatek dochodowy jest dokumentem, który pracodawca powinien przekazać do urzędu skarbowego i pracownikom. Jest to ważny dokument dlatego warto wiedzieć jak go wypełnić nawet w szczególnych sytuacjach!