Podatnicy podatku dochodowego od osób fizycznych (dalej ustawy o PIT) są obowiązani do wykazania na odpowiedniej deklaracji rocznej osiągniętych w ciągu roku podatkowego przychodów, m.in. z tytułu pracy, prowadzonej działalności gospodarczej czy zbycia nieruchomości i praw majątkowych. Przy zbyciu nieruchomości i praw majątkowych podatnicy zobowiązani są do złożenia PIT-39. Czym jest PIT-39? Co należy w nim wykazać i do kiedy powinien być złożony? Odpowiadamy!

Czym jest PIT-39?

PIT-39 jest formularzem zeznania rocznego przeznaczonym dla podatników, którzy w danym roku podatkowym uzyskali przychód wymieniony w art. 10 ust. 1 pkt 8 lit. a–c ustawy o PIT, a mianowicie z odpłatnego zbycia:

- nieruchomości lub ich części oraz udziału w nieruchomości,

- spółdzielczego własnościowego prawa do lokalu mieszkalnego lub użytkowego oraz prawa do domu jednorodzinnego w spółdzielni mieszkaniowej,

- prawa wieczystego użytkowania gruntów,

jeżeli od końca roku kalendarzowego, w którym zostały one nabyte lub wybudowane, nie minęło 5 lat.

Przychód z odpłatnego zbycia nieruchomości stanowi cena sprzedaży określona w umowie sprzedaży pomniejszona o poniesione na jej rzecz koszty, wyrażona w wartości netto w przypadku czynnych podatników VAT lub brutto w przypadku podatników zwolnionych z VAT. Jeżeli cena sprzedaży nieruchomości jest z jakiegoś powodu znacznie niższa niż wartość rynkowa takiej samej nieruchomości, to organy podatkowe mają prawo samodzielnie ustalić w takim przypadku cenę sprzedaży na podstawie cen rynkowych.

Zgodnie z art. 30e ust. 1 ustawy o PIT dochód ze zbycia wyżej wymienionych nieruchomości i praw majątkowych jest opodatkowany 19-procentowym podatkiem dochodowym.

Przykład 1.

Pan Jan w 2011 r. zakupił lokal mieszkalny, w którym mieszkał przez 4 lata. W 2024 r. w związku z tym, że od 2018 r. lokal był niezamieszkały, postanowił go sprzedać. Czy w takim wypadku pan Jan powinien daną sprzedaż wykazać na PIT-39?

Nie, pan Jan nie będzie miał obowiązku wykazania danej sprzedaży w zeznaniu rocznym PIT-39, ponieważ od końca roku kalendarzowego, w którym lokal został zakupiony, minęło więcej niż 5 lat.

Przykład 2.

Pani Olga otrzymała w darowiźnie od rodziców mieszkanie w 2021 r. Wraz z początkiem roku 2024 postanowiła je sprzedać. Czy w takim wypadku uzyskany przychód powinna wykazać w PIT-39?

Tak, pani Olga powinna rozliczyć uzyskany przychód na formularzu PIT-39, ponieważ od nabycia nieruchomości nie minęło 5 lat.

Kiedy i gdzie należy złożyć PIT-39?

Zgodnie z art. 45 ust. 1 ustawy o PIT zeznanie roczne PIT-39, na którym wskazany jest dochód (strata) z tytułu sprzedaży nieruchomości i praw majątkowych, należy złożyć do właściwego urzędu skarbowego od 15 lutego do 30 kwietnia roku podatkowego następującego po roku, w którym nastąpiła sprzedaż.

Właściwym urzędem skarbowym dla złożenia PIT-39 jest urząd:

- według miejsca zamieszkania podatnika w ostatnim dniu roku podatkowego,

- według ostatniego miejsca zamieszkania na terytorium kraju, jeżeli podatnik przed zakończeniem roku podatkowego zamieszkał za granicą.

PIT-39 a ulga mieszkaniowa

Zgodnie z art. 21 ust. 1 pkt 131 ustawy o PIT zwolniony z opodatkowania jest przychód z tytułu sprzedaż nieruchomości lub praw majątkowych, który został przeznaczony na własne cele mieszkaniowe w ciągu trzech lat, licząc od końca roku, w którym nastąpiła sprzedaż. Jest to tak zwana ulga mieszkaniowa.

Wartość ulgi mieszkaniowej, czyli to, ile przychodu podatnik będzie mógł przeznaczyć ze sprzedaży nieruchomości na własne cele mieszkaniowe, należy wyliczyć zgodnie z ustalonym w ustawie wzorem:

planowana wartość wydatków poniesiona na własne cele mieszkaniowe × dochód ze sprzedaży nieruchomości lub praw majątkowych / przychód ze sprzedaży nieruchomości lub praw majątkowych.

Przykład 3.

Pani Ewa otrzymała w darowiźnie (zwolniona z podatku od spadku i darowizn) w 2018 r. mieszkanie, które postanowiła sprzedać pod koniec roku 2024. Sprzedała je za 370 tys. zł, przy czym poniosła koszty sprzedaży w wysokości 20 tys. zł. Pani Ewa zamierza przeprowadzić remont domu, którego planowany koszt wynosi 250 tys. zł, w związku z czym, rozliczając sprzedaż poprzedniego mieszkania, będzie chciała skorzystać z ulgi mieszkaniowej. Ile zatem pani Ewa będzie musiała zapłacić podatku od sprzedaży mieszkania i jak powinna wypełnić dane w PIT-39?

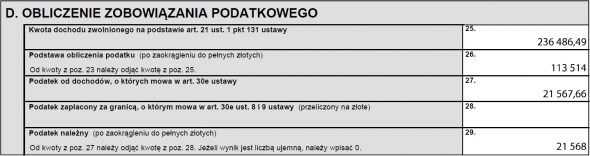

W celu ustalenia kwoty podatku, jaką pani Ewa będzie musiała zapłacić za sprzedaż mieszkania, należy w pierwszej kolejności ustalić, jaka kwota ulgi mieszkaniowej będzie jej przysługiwać. Korzystając ze wzoru, możemy obliczyć, że wartość ulgi będzie wynosić 236 486,49 zł (250 000 zł × 350 000 zł / 370 000 zł). W związku z tym podatek dochodowy należy wyliczyć od kwoty 113 514 zł podatku (350 000 - 236 486,49) i będzie on wynosił 21 568 zł (113 514 zł × 19%).

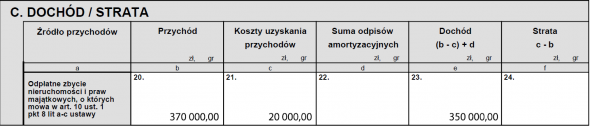

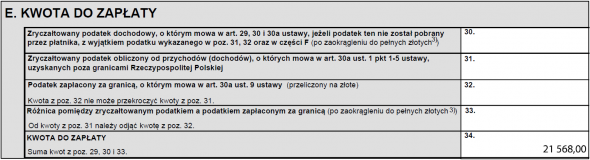

Powyższe kwoty pani Ewa powinna wprowadzić do PIT-39 w sposób następujący:

kwotę uzyskanego przychodu i poniesionych kosztów związanych ze sprzedażą mieszkania należy ująć w części C w poz. 20 i 21.

kwotę ulgi należy wpisać w części D poz. 25, natomiast wartość podstawy opodatkowania ująć w poz. 26.

ostateczną kwotę podatku dochodowego do zapłaty z PIT-39 należy natomiast ująć w części E poz. 34.

Zgodnie z art. 30e ust. 7 ustawy o PIT w przypadku, gdy podatnik skorzysta z ulgi mieszkaniowej, jednak nie zrealizuje jej w wyznaczonym okresie, będzie zobowiązany do skorygowania danej ulgi w zeznaniu rocznym, w którym została ona wykazana oraz wpłacenia do urzędu zaległego podatku wraz z naliczonymi odsetkami.