Przedsiębiorcy zatrudniający pracowników powinni pamiętać o terminowym wywiązywaniu się ze swoich obowiązków ciążących na nich jako na pracodawcach. Jednym z nich jest odprowadzanie podatku dochodowego za zatrudnionych pracowników do urzędu skarbowego oraz sporządzenie rocznej deklaracji PIT-4R.

Kim jest płatnik?

W nomenklaturze podatkowej wykorzystywane są dwa podstawowe pojęcia:

- płatnik oraz

- podatnik.

Płatnik jest to podmiot, na który został nałożony obowiązek dokonywania wyliczeń oraz pobierania na ich podstawie podatku od wynagrodzeń podatników. Płatnik podatku dochodowego od osób fizycznych zobligowany jest do terminowego przekazywania pobranych zaliczek na rzecz podatku dochodowego od wynagrodzeń podatników urzędowi skarbowemu.

Płatnikiem jest więc podmiot, który pośredniczy pomiędzy podatnikiem a urzędem skarbowym w kwestii rozliczenia zobowiązań z tytułu osiąganych przychodów.

Kto zobowiązany jest pobierać zaliczki na rzecz podatku dochodowego oraz składać PIT-4R

W zależności od tego, z jakiego tytułu były odprowadzane zaliczki na podatek dochodowy, zobowiązane do złożenia PIT-4R mogą być:

- osoby fizyczne, osoby prawne oraz jednostki organizacyjne nieposiadające osobowości prawnej,

- rolnicze spółdzielnie produkcyjne i inne określone w ustawie,

- organy rentowe,

- jednostki organizacyjne uczelni, placówki naukowe,

- organy zatrudnienia,

- FGŚP,

- areszty śledcze oraz zakłady karne,

- oddziały Wojskowej Agencji Mieszkaniowej,

- centrum integracji społecznej,

- gospodarstwa domowe zatrudniające osoby do pomocy,

- osoby fizyczne prowadzące działalność gospodarczą,

- komornik sądowy albo podmiot lub podmiot zastępczy.

Dokładne zależności, mające wpływ na obowiązek wystawienia deklaracji PIT-4R, zostały zawarte w ustawie o podatku dochodowym od osób fizycznych.

Zaliczki okresowe na podatek za pracowników

W ciągu trwania roku podatkowego przedsiębiorca zatrudniający pracowników, czy to na umowę o pracę, czy na podstawie umów cywilnoprawnych, co miesiąc powinien opłacać zaliczki na podatek dochodowy za tych pracowników. Wielkość odprowadzanych zaliczek zależy głównie od wysokości wynagrodzenia osoby zatrudnionej. Termin opłacenia zaliczki za dany miesiąc upływa 20 dnia kolejnego miesiąca. Nie ma wymogu składania comiesięcznych deklaracji, jednak należy pamiętać, że na koniec roku przypadnie obowiązek sporządzenia deklaracji rocznej PIT-4R.

Zeznanie roczne PIT-4R

Informację o należnych zaliczkach na podatek dochodowy za dane miesiące wykazuje się w deklaracji rocznej PIT-4R. Wyłącznie jedną deklarację PIT-4R (niezależnie od ilości zatrudnianych pracowników), należy złożyć do urzędu skarbowego. W dokumencie tym trzeba uwzględnić sumę świadczeniobiorców oraz sumę pobranych za nich zaliczek.

Przykład 1.

Pan Artur przez wiele lat prowadził jednoosobową działalność gospodarczą. W tym roku zdecydował się podjąć współpracę z nową osobą na podstawie umowy o pracę. W okresie rozliczeń zobowiązań podatkowych rocznych, w przeciwieństwie do lat poprzednich, pierwszy raz musiał wygenerować oraz dostarczyć do odpowiedniej instytucji deklarację PIT-4R. Obowiązek ten wyniknął z faktu, iż pan Artur zatrudnił w trakcie roku pracownika, w którego to imieniu, jako pracodawca, przekazywał zaliczki na podatek dochodowy do US.

W deklaracji tej należy wpisać w poszczególnych miesiącach sumę należnych za dany miesiąc zaliczek od wszystkich pracowników. Osoba zdająca deklarację PIT-4R powinna pamiętać o podziale zaliczek na źródła ich występowania.

Przykład 2.

Zaliczkę na podatek dochodowy od osób fizycznych, za wynagrodzenie listopadowe, pobrano w grudniu. Kwotę zaliczki należy przekazać do US, co do zasady, maksymalnie do 20 stycznia. Zaliczkę tę deklaruje się w PIT-4R, jako zaliczkę należną za grudzień.

Termin złożenia deklaracji PIT-4R

Deklarację PIT-4R za dany rok składa się w urzędzie skarbowym najpóźniej 31 stycznia roku następnego.

Jeżeli ostatni dzień terminu przypada w sobotę lub w dzień ustawowo wolny od pracy, to za ostatni dzień terminu przyjmuje się pierwszy dzień roboczy następujący po tym terminie.

PIT-4R za 2024 rok należy złożyć maksymalnie do 31 stycznia 2025 roku.

Forma złożenia deklaracji PIT-4R

Deklarację PIT-4R należy przekazać do US w postaci elektronicznej. Elektroniczny PIT-4R powinien zostać potwierdzony podpisem kwalifikowanym lub w przypadku podatników podatku dochodowego od osób fizycznych – danymi autoryzacyjnymi. Obecnie zorganizowany system uniemożliwia składanie tego typu deklaracji w formie papierowej.

Deklaracja PIT-4R złożona po terminie

Złożenie deklaracji po ustawowym terminie, choćby dzień po terminie, jest wykroczeniem skarbowym, za które grozi kara grzywny. Zgodnie z ustawą Kodeks karny skarbowy sankcja za taki czyn może przybrać formę grzywny lub nawet formę kary pozbawienia wolności.

Art. 54. § 1.„Podatnik, który uchylając się od opodatkowania, nie ujawnia właściwemu organowi przedmiotu lub podstawy opodatkowania lub nie składa deklaracji, przez co naraża podatek na uszczuplenie, podlega karze grzywny do 720 stawek dziennych albo karze pozbawienia wolności, albo obu tym karom łącznie”.

Art. 23. § 1.„Wymierzając karę grzywny, sąd określa liczbę stawek oraz wysokość jednej stawki dziennej; jeżeli kodeks nie stanowi inaczej, najniższa liczba stawek wynosi 10, najwyższa – 720”.

Czynny żal sposobem na uniknięcie sankcji za niezłożenie PIT-4R w terminie

Kary za niezłożenie deklaracji w terminie wyznaczonym ustawą, można uniknąć, powołując się na instytucję czynnego żalu. Oznacza to dobrowolne oświadczenie płatnika o popełnieniu przestępstwa, złożone jeszcze przed wezwaniem z urzędu skarbowego do wyjaśnień w sprawie popełnionego czynu. Rozwiązanie to umożliwia odstąpienie przez organy skarbowe od karania sprawcy popełniającego czyn zabroniony w postaci niezłożenia deklaracji w terminie.

PIT-4R w systemie wFirma

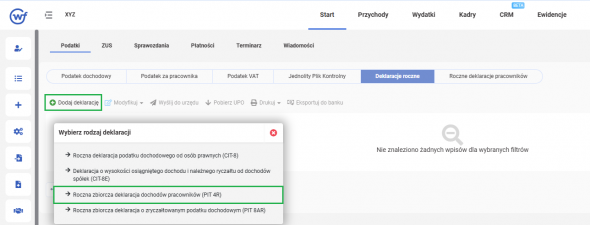

Deklarację roczną PIT-4R można przygotować w systemie wFirma START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ, następnie z listy wybrać ROCZNA ZBIORCZA DEKLARACJA DOCHODÓW PRACOWNIKÓW (PIT 4R).

Deklaracje PIT-4R można wysłać bezpośrednio drogą elektroniczną poprzez zaznaczenie wybranej deklaracji i wybranie z górnego menu opcji WYŚLIJ DO URZĘDU. Po poprawnym przyjęciu deklaracji przez bramkę Ministerstwa Finansów możliwe będzie pobranie potwierdzenia UPO.