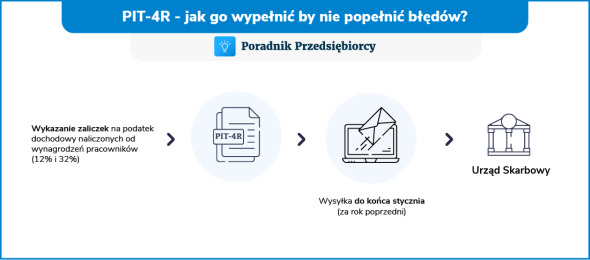

Nie każdy wie, jak wypełnić PIT-4R. Deklarację tę składa się do US w celu dostarczenia informacji o zaliczkach pobranych i odprowadzonych na rzecz urzędu przez płatnika (pracodawcę) na podatek dochodowy od osób fizycznych. Deklaracji, o której mowa, nie trzeba przedkładać pracownikowi. Stan wykazany w PIT-4R powinien zgadzać się z faktyczną sumą wpłaconych zaliczek do urzędu skarbowego. Deklarację złożyć należy w terminie do końca stycznia roku następującego po roku podatkowym, za który zaliczki były pobierane i odprowadzane. Jak wypełnić PIT-4R? Podpowiadamy poniżej.

Jak wypełnić PIT-4R w wersji 13?

Gdy płatnik dokonuje naliczenia i poboru podatku wielu pracownikom, w deklaracji rocznej o pobranych zaliczkach na podatek dochodowy (PIT–4R), należy wykazać sumy pobranych zaliczek za poszczególne miesiące roku podatkowego. Na podstawie przepisów Ordynacji podatkowej kwoty podstawy zaliczki na podatek oraz same zaliczki przesyłane do urzędu skarbowego podlegają zaokrągleniu do pełnych złotych (końcówkę kwoty podstawy opodatkowania wynoszącą mniej niż 50 groszy pomija się, a końcówkę wynoszącą 50 i więcej groszy podwyższa się do pełnych złotych).

Deklarację należy złożyć także w przypadku, gdy:

- kwota zaliczek na podatek wyszła zerowa (ze względu na niskie dochody oraz kwotę składki ZUS i na ubezpieczenie zdrowotne),

- w danym roku lub miesiącu podatnik nie zatrudniał nikogo, lecz w pierwszym miesiącu wystąpiły jeszcze zaliczki.

Przykład 1.

W przedsiębiorstwie MARIA wypłata wynagrodzenia następuje do 10 dnia miesiąca następnego. Wynagrodzenie pracownika za grudzień 2025 r. zostało wypłacone 10 stycznia 2026 r. Pracodawca odprowadza więc podatek dochodowy za pracownika za styczeń (płatnik ma obowiązek odprowadzić podatek do urzędu skarbowego do 20 lutego).

Właściciel firmy MARIA wykazuje pobraną zaliczkę w deklaracji PIT-4R za 2026 rok.

Deklaracji nie trzeba wypełniać i składać, jeśli:

- podatnik nie dokonywał żadnych wypłat rodzących obowiązek poboru zaliczek,

- podatnik nie zatrudnia nikogo (opłaca składki wyłącznie za siebie).

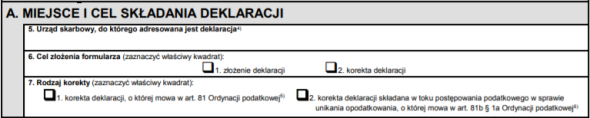

Część A. Miejsce i cel składania deklaracji

PIT-4R powinien być złożony w urzędzie skarbowym właściwym dla:

- miejsca zamieszkania płatnika – osoby fizycznej (w tym prowadzącej jednoosobową działalność gospodarczą albo

- miejsca siedziby płatnika, albo

- miejsca prowadzenia działalności płatnika (gdy płatnik nie posiada siedziby).

W polu 6. wykazuje się cel złożenia PIT-4R:

- złożenie informacji,

- korekta informacji – wariant nr 2 należy zastosować w przypadku złożenia deklaracji po raz kolejny za ten sam okres rozliczeniowy.

W przypadku zaznaczenia w polu 6 jako cel złożenia formularza korekta deklaracji należy w polu 7 wybrać rodzaj korekty:

- korekta deklaracji, o której mowa w art. 81 Ordynacji podatkowej,

- korekta deklaracji składana w toku postępowania podatkowego w sprawie unikania opodatkowania, o której mowa w art. 81b § 1a ordynacji podatkowej.

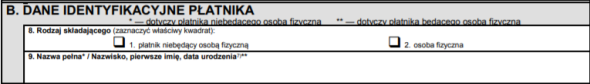

Część B. Dane identyfikacyjne płatnika

Płatnik niebędący osobą fizyczną (np. spółka z.o.o.) w poz. 8 zaznacza 1. wariant oraz w poz. 9 podaj pełną nazwę.

Jeśli płatnikiem jest osoba fizyczna, zaznacza w poz. 8 wariant 2., a następnie w poz. 9 podaje dane identyfikacyjne: nazwisko, pierwsze imię i datę urodzenia.

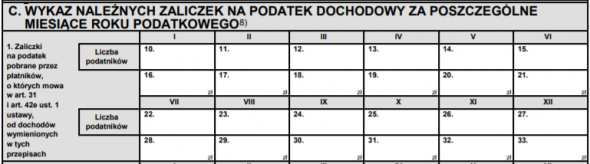

Część C. Wykaz należnych zaliczek

W części C zawiera się wykaz należnych zaliczek na podatek dochodowy za poszczególne miesiące.

Wiersz 1.

W wierszu 1. należy podać sumę świadczeniobiorców oraz sumę pobranych od nich zaliczek, z podziałem na poszczególne miesiące. Pola 10-33 dotyczą m.in. przychodów ze stosunku służbowego, stosunku pracy, pracy nakładczej lub spółdzielczego stosunku pracy, zasiłków pieniężnych z ubezpieczenia społecznego wypłacane przez zakłady pracy, a w spółdzielniach pracy – wypłaty z tytułu udziału w nadwyżce bilansowej.

W liczbie podatników (pracowników) nie uwzględnia się:

- podatników, którzy uzyskali w danym miesiącu jedynie przychody zwolnione od podatku lub nie otrzymali w danym miesiącu wynagrodzenia (przebywali cały miesiąc na urlopie bezpłatnym),

- zaliczki obliczonej od przychodów, która wynosi „0”,

- zaliczek, w sprawie których zastosowano zwolnienie płatnika z obowiązku ich poboru (art. 22 § 2 ordynacji podatkowej).

Wykazać należy natomiast:

- byłego pracownika, któremu po ustaniu stosunku pracy wypłacono np. premię (wszystkie zaliczki, od których płatnik zobowiązany był pobrać zaliczki),

- kwotę zaliczek, których pobór został ograniczony (art. 32 ust. 2 ustawy).

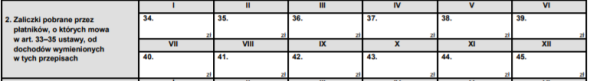

Wiersz 2.

W wierszu 2. PIT-4R wykazuje się należne zaliczki na podatek dochodowy za poszczególne miesiące roku podatkowego obliczone przez:

- rolnicze spółdzielnie produkcyjne oraz inne spółdzielnie zajmujące się produkcją rolną – od dokonywanych na rzecz członków spółdzielni lub ich domowników wypłat z tytułu dniówek obrachunkowych, udziału w dochodzie podzielnym spółdzielni, a także uzyskiwanych od spółdzielni przez te osoby zasiłków pieniężnych z ubezpieczenia społecznego,

- organy rentowe – od wypłacanych bezpośrednio emerytur i rent, świadczeń przedemerytalnych i zasiłków przedemerytalnych, nauczycielskich świadczeń kompensacyjnych, zasiłków pieniężnych z ubezpieczenia społecznego, rent strukturalnych, rent socjalnych oraz rodzicielskich świadczeń uzupełniających,

- osoby prawne i ich jednostki organizacyjne, które dokonują wypłaty emerytur i rent z zagranicy,

- uczelnie, federacje podmiotów systemu szkolnictwa wyższego i nauki, instytuty naukowe Polskiej Akademii Nauk, instytuty badawcze, międzynarodowe instytuty naukowe utworzone na podstawie odrębnych ustaw działające na terytorium Rzeczypospolitej Polskiej, zakłady prace oraz inne jednostki administracyjne – od wypłacanych przez nie stypendiów,

- organy zatrudnienia – od świadczeń wypłacanych z Funduszu Pracy,

- wojewódzkie urzędy pracy – od świadczeń wypłacanych z FGŚP,

- areszty śledcze oraz zakłady karne – od należności za pracę przypadającej tymczasowo aresztowanym oraz skazanym,

- spółdzielnie – od oprocentowania wkładów pieniężnych członków spółdzielni, zaliczonego w ciężar kosztów spółdzielni,

- oddziały Agencji Mienia Wojskowego – od wypłacanych żołnierzom świadczeń pieniężnych wynikających z przepisów Ustawy z dnia 22 czerwca 1995 r. o zakwaterowaniu Sił Zbrojnych Rzeczypospolitej Polskiej,

- centrum integracji społecznej – od wypłacanych świadczeń integracyjnych i motywacyjnej premii integracyjnej, przyznanych na podstawie Ustawy z dnia 13 czerwca 2003 r. o zatrudnieniu socjalnym,

- podmiot przyjmujący na praktykę absolwencką lub staż uczniowski – od świadczeń pieniężnych wypłacanych z tytułu odbywania praktyk absolwenckich lub odbywania stażu uczniowskiego.

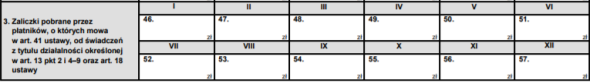

Wiersz 3.

W wierszu 3. PIT-4R wykazać należy sumę przychodów z działalności wykonywanej osobiście oraz z praw majątkowych, w szczególności:

- przychody z osobiście wykonywanej działalności artystycznej, literackiej, naukowej, trenerskiej, oświatowej i publicystycznej, w tym z tytułu udziału w konkursach z dziedziny nauki, kultury i sztuki oraz dziennikarstwa, jak również przychody z uprawiania sportu, stypendia sportowe przyznawane na podstawie odrębnych przepisów oraz przychody sędziów z tytułu prowadzenia zawodów sportowych,

- przychody z działalności duchownych, osiągane z innego tytułu niż umowa o pracę,

- przychody z działalności polskich arbitrów uczestniczących w procesach arbitrażowych z partnerami zagranicznymi,

- przychody otrzymywane przez osoby wykonujące czynności związane z pełnieniem obowiązków społecznych lub obywatelskich, bez względu na sposób powoływania tych osób, nie wyłączając odszkodowania za utracony zarobek,

- przychody osób, którym organ władzy lub administracji państwowej albo samorządowej, sąd lub prokurator, na podstawie właściwych przepisów, zlecił wykonanie określonych czynności, a zwłaszcza przychody biegłych w postępowaniu sądowym, dochodzeniowym i administracyjnym oraz płatników i inkasentów należności publicznoprawnych, a także przychody z tytułu udziału w komisjach powoływanych przez organy władzy lub administracji państwowej albo samorządowej

- przychody otrzymywane przez osoby, niezależnie od sposobu ich powoływania, należące do składu zarządów, rad nadzorczych, komisji lub innych organów stanowiących osób prawnych,

- przychody otrzymywane przez członków Rady Mediów Narodowych,

- przychody z tytułu wykonywania usług, na podstawie umowy zlecenia lub umowy o dzieło, uzyskiwane wyłącznie od:

- osoby fizycznej prowadzącej działalność gospodarczą, osoby prawnej i jej jednostki organizacyjnej oraz jednostki organizacyjnej niemającej osobowości prawnej,

- właściciela (posiadacza) nieruchomości, w której lokale są wynajmowane, lub działającego w jego imieniu zarządcy albo administratora – jeżeli podatnik wykonuje te usługi wyłącznie dla potrzeb związanych z tą nieruchomością,

- przedsiębiorstwa w spadku – z wyjątkiem przychodów uzyskanych na podstawie umów zawieranych w ramach prowadzonej przez podatnika pozarolniczej działalności gospodarczej oraz przychodów,

przychody uzyskane na podstawie umów o zarządzanie przedsiębiorstwem, kontraktów menedżerskich lub umów o podobnym charakterze, w tym przychody z tego rodzaju umów zawieranych w ramach prowadzonej przez podatnika pozarolniczej działalności gospodarczej.

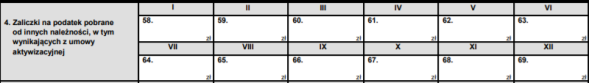

Wiersz 4.

W wierszu 4. należy wykazać zaliczki z umowy aktywizacyjnej oraz wszelkich innych tytułów, które rozliczane są w formie zaliczkowej.

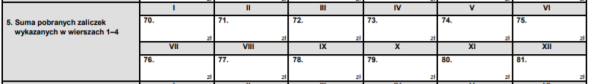

Wiersz 5.

W wierszu 5. należy wykazać sumę pobranych zaliczek za poszczególne miesiące roku podatkowego w wierszach 1-4 (np. 70=16+34+46+58).

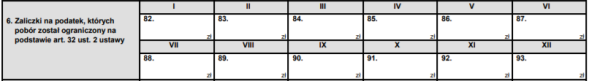

Wiersz 6.

W wierszu 6. PIT-4R wykazywane są kwoty zaliczek na podatek, których pobór został ograniczony na podstawie art. 32 ust. 2 ustawy. Zgodnie ze wspomnianym wcześniej przepisem, jeśli świadczenia w naturze, świadczenia ponoszone za podatnika lub inne nieodpłatne świadczenia przysługują podatnikowi za okres dłuższy niż miesiąc, przy obliczaniu zaliczek za poszczególne miesiące przyjmuje się ich wartość w wysokości przypadającej na jeden miesiąc. Pracodawca, na wniosek podatnika, ogranicza pobór zaliczki za dany miesiąc, w przypadku, gdy niemożliwe jest określenie części tych świadczeń przypadających na jeden miesiąc, a doliczenie całej kwoty w miesiącu ich uzyskania wiązałoby się z powstaniem niewspółmiernej zaliczki w stosunku do wypłaty pieniężnej. Kwotę ograniczenia należy wykazać w wierszu 6 w miesiącu dokonania ograniczenia.

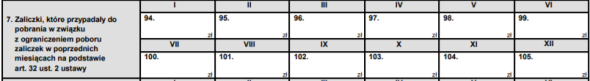

Wiersz 7.

Zaliczki przypadające na dany miesiąc w związku z wcześniejszym ograniczeniem poboru.

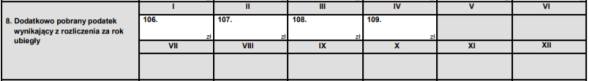

Wiersz 8.

Służy do wykazywania dodatkowo pobranego podatku wynikającego z rozliczenia za rok ubiegły.

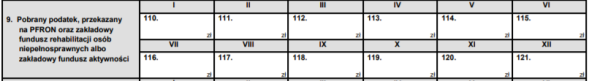

Wiersz 9.

Wypełniają płatnicy przekazujący zaliczki na podatek dochodowy na PFRON (Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych), zakładowy fundusz rehabilitacji osób niepełnosprawnych czy na fundusz aktywności.

W poz. 110-121 PIT-4R wpisujemy zaliczki pobrane w danych miesiącach. Wypełniają je płatnicy będący:

zakładami pracy chronionej:

- za miesiące od początku roku do miesiąca (włącznie), w którym dochód podatnika od początku roku przekroczył kwotę stanowiącą górną granicę pierwszego przedziału skali podatkowej, przekazują:

- w 10% na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych,

- w 90% na zakładowy fundusz rehabilitacji osób niepełnosprawnych,

- za miesiące następujące po miesiącu, w którym dochód podatnika uzyskany od początku roku u tego płatnika przekroczył kwotę, o której mowa wyżej, przekazują na zasadach ogólnych do urzędu skarbowego,

zakładami aktywności zawodowej:

- za miesiące od początku roku do miesiąca włącznie, w którym dochód podatnika uzyskany od początku roku u tego płatnika przekroczył kwotę stanowiącą górną granicę pierwszego przedziału skali podatkowej, o której mowa w art. 27 ust. 1 ustawy o PIT, przekazują na zakładowy fundusz aktywności zawodowej,

- za miesiące następujące po miesiącu, w którym dochód podatnika uzyskany od początku roku u tego płatnika przekroczył kwotę, o której mowa powyżej, przekazują na zasadach określonych dla pozostałych płatników.

W przypadku płatników, którzy utracili status zakładu pracy chronionej zatrudniających osoby niepełnosprawne, kwoty pobranych zaliczek na podatek od przychodów tych osób z tytułów określonych wyżej oraz od zasiłków pieniężnych z ubezpieczenia społecznego wypłacanych przez tych płatników tym osobom:

za miesiące od początku roku do miesiąca (włącznie), w którym dochód osoby niepełnosprawnej uzyskany od początku roku przekroczył kwotę stanowiącą górną granicę pierwszego przedziału skali podatkowej, przekazują w wysokości:

- 25% na zakładowy fundusz rehabilitacji osób niepełnosprawnych – w przypadku płatników osiągających wskaźnik zatrudnienia osób niepełnosprawnych w wysokości od 25 do 30%,

- 50% na zakładowy fundusz rehabilitacji osób niepełnosprawnych – w przypadku płatników osiągających wskaźnik zatrudnienia osób niepełnosprawnych w wysokości od 30 do 35%,

- 75% na zakładowy fundusz rehabilitacji osób niepełnosprawnych – w przypadku płatników osiągających wskaźnik zatrudnienia osób niepełnosprawnych w wysokości od 35 do 40%,

- 100% na zakładowy fundusz rehabilitacji osób niepełnosprawnych – w przypadku płatników osiągających wskaźnik zatrudnienia osób niepełnosprawnych w wysokości co najmniej 40%,

- a w pozostałej części na zasadach ogólnych do urzędu skarbowego,

za miesiące następne kwoty pobranych zaliczek na podatek płatnicy przekazują na zasadach ogólnych do urzędu skarbowego.

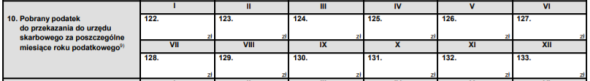

Wiersz 10.

Wykazuje się w nim pobrany podatek do przekazania do urzędu skarbowego za poszczególne miesiące roku podatkowego. Od sumy kwot za poszczególne miesiące z wierszy 5., 7. i 8. należy odpowiednio odjąć sumę kwot z wierszy 6, 9 (np. 134 = 70 + 94 + 106 - 92 - 110). Jeśli różnica jest ujemna, wpisujemy 0.

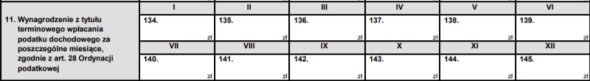

Wiersz 11.

W wierszu 11. PIT-4R wpisujemy wynagrodzenie płatnika z tytułu terminowego wpłacania podatku dochodowego. Płatnikom przysługuje zryczałtowane wynagrodzenie z tego tytułu, na mocy przepisów Ordynacji podatkowej (art. 28).

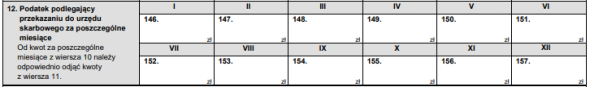

Wiersz 12.

Wykazywane są tutaj kwoty należne do wpłaty na rzecz urzędu skarbowego za poszczególne miesiące. Od kwoty za poszczególne miesiące z wiersza 10 należy odpowiednio odjąć kwoty z wiersza 11. (np.146=122-134). Jeżeli różnica w danym miesiącu jest liczbą ujemną, należy wpisać 0.

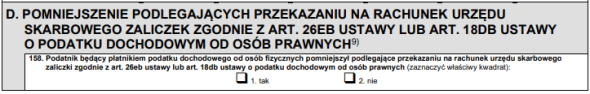

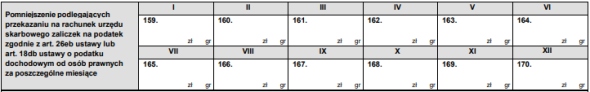

Część D. Pomniejszenie podlegających przekazaniu na rachunek Urzędu Skarbowego zaliczek

Część D pozwala na wykazanie – przez płatników będących podatnikami – kwot pomniejszenia zryczałtowanego podatku dochodowego na podstawie art. 26eb ustawy o podatku dochodowym od osób fizycznych lub art. 18db ustawy o podatku dochodowym od osób prywatnych.

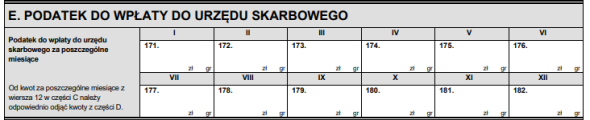

Część E. Podatek do wpłaty do Urzędu Skarbowego

Część E zawiera informacje dotyczące kwoty podatku do wpłaty do Urzędu Skarbowego za poszczególne miesiące. Kwoty te są wyliczane poprzez odjęcie od kwot za poszczególne miesiące z wiersza 12 w części C, odpowiednich kwot z części D.

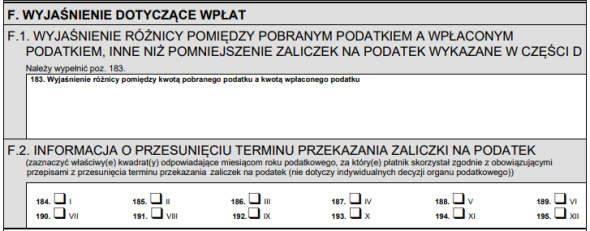

Część F. Wyjaśnienie dotyczące wpłat

W tej części PIT-4R wyjaśniane są różnice pomiędzy podatkiem pobranym a wpłaconym za dany okres. Płatnik opisuje pomyłki we wpłatach lub w naliczaniu zaliczek na podatek dochodowy.

Część F.2 jest nowym fragmentem w którym zaznacza się miesiące, w których doszło do przesunięcia terminu przekazania zaliczki na podatek, z której płatnik skorzystał na podstawie obowiązujących przepisów.

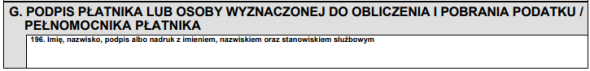

Część G. Podpis płatnika lub osoby wyznaczonej do obliczenia i pobrania podatku/ pełnomocnika płatnika

W części G. należy podać imię, nazwisko oraz podpis lub nadruk z imieniem, nazwiskiem oraz stanowiskiem służbowym płatnika lub osoby wyznaczonej/pełnomocnika do obliczenia i pobrania podatku.

PIT-4R w systemie wFirma.pl

System wFirma.pl umożliwia w prosty sposób wygenerowanie deklaracji PIT-4R.

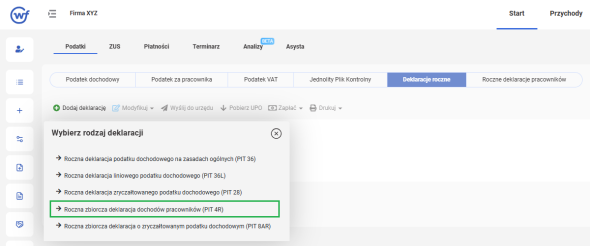

W tym celu należy przejść do zakładki START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ » ROCZNA ZBIORCZA DEKLARACJA DOCHODÓW PRACOWNIKÓW (PIT 4R).

Następnie pojawi się okno dialogowe, w którym należy wybrać rok oraz cel złożenia deklaracji rocznej PIT-4R. Po uzupełnieniu wspomnianych informacji należy wybrać opcję ZAPISZ. Wygenerowaną deklarację można przekazać do urzędu skarbowego za pośrednictwem systemu. W tym celu należy zaznaczyć wygenerowaną deklarację i wybrać z górnego paska zadań opcję WYŚLIJ DO URZĘDU. Po poprawnym przetworzeniu deklaracji możliwe będzie pobranie UPO.

Podsumowując deklarację PIT-4R składa się do US w celu dostarczenia informacji o zaliczkach pobranych i odprowadzonych na rzecz urzędu przez płatnika (pracodawcę) na podatek dochodowy od osób fizycznych. Przekazuje się ja do końca stycznia.