W dobie aktualnie panującej sytuacji w kraju przedsiębiorcy szukają różnego rodzaju pomocy, które mogłyby utrzymać i dalej rozwijać prowadzony przez nich biznes. Jednym z takich sposobów jest pomoc de minimis. Sprawdźmy więc, na czym polega i jak ją uzyskać!

Czym jest pomoc de minimis?

Pomoc de minimis została uregulowana w rozporządzeniu Komisji Europejskiej. Najprościej rzecz ujmując, pomoc de minimis stanowi wsparcie publiczne, którego nie ma konieczności zgłaszać Komisji Europejskiej (notyfikować). Pojęcie pomocy de minimis wynika z zasady, że pomoc ta powinna być o stosunkowo niskiej wartości, nie zakłócać konkurencji ani nie wpływać na wymianę handlową między państwami członkowskimi.

Pomoc de minimis udzielana jest w różnych formach, np:

- szkolenia;

- inwestycje;

- zwolnienia podatkowe;

- jednorazowa amortyzacja;

- pożyczki i kredyty preferencyjne;

- umorzenie odsetek ZUS i innych.

Pomoc de minimis - do jakiej kwoty można otrzymać wsparcie w 2026 roku?

Wcześniej wspomniane rozporządzenie jasno określa maksymalną kwotę pomocy, jaką państwo może udzielić jednemu podmiotowi gospodarczemu na przestrzeni 3 lat. Jest to w 2026 roku kwota 300 tys. EUR brutto – dla wszystkich firm.

- do limitu 300 000 EUR (rozporządzenie 2023/2831 ustanawia jeden, taki sam limit pomocy de minimis dla wszystkich przedsiębiorców);

- na zakup pojazdów wykorzystywanych do prowadzenia działalności w ramach transportu drogowego towarów (nie ma już potrzeby weryfikacji, czy pomoc de minimis nie zostanie przeznaczona na pokrycie takich wydatków).

Pomoc de minimis w 2026 roku - jak obliczyć wartość?

Od 2024 roku obowiazuje nowy sposób obliczania limitu. Podatnik korzystający z pomocy de minimis powinien przy ustalaniu wysokości uzyskanego dotychczas wsparcia brać pod uwagę okres 3 minionych lat. Oznacza to, że limit jest "ruchomy" - przy weryfikacji dostępnego limitu sumuje się pomoc otrzymaną w dniu wnioskowania o nowe wsparcie oraz w ciągu 3 lat poprzedzający ten dzień. Nie sumuje się już pomocy z lat podatkowych (kalendarzowych), lecz analizuje okres ciągły, trzyletni okres referencyjny. Pomocy uzyskanej przed tym okresem nie bierze się pod uwagę. Do puli należy zatem zaliczyć wszystkie środki otrzymane przez podatnika w ramach pomocy de minimis w tym trzyletnim okresie. Nie ma znaczenia, jaka to była pomoc, jakie było jej źródło i cel jej wykorzystania, jeśli dotyczyła pomocy de minimis.

Aby stwierdzić, czy wnioskodawca, który ubiega się o pomoc de minimis, nie przekroczy dopuszczalnego limitu, organ udzielający wsparcia żąda przedstawienia – wraz z wnioskiem o udzielenie pomocy – w szczególności:

- wszystkich zaświadczeń o pomocy de minimis, jakie wnioskodawca otrzymał w ciągu 3 minionych lat poprzedzających dzień złożenia wniosku, albo

- oświadczenia o wielkości pomocy de minimis otrzymanej w tym okresie, lub

- oświadczenia o nieotrzymaniu takiej pomocy w tym okresie.

Reasumując, jeżeli wnioskodawca aplikuje o pomoc de minimis, której wartość – łącznie z kwotą pomocy de minimis otrzymaną przez niego w okresie 3 minionych lat – przekracza limit 300 tys. EUR, wówczas organ udzielający pomocy ma obowiązek odmówić udzielenia tego wsparcia we wnioskowanej kwocie. Możliwe jest jednak ograniczenie kwoty pomocy do wysokości, która nie przekraczałaby tego pułapu lub też udzielenie pomocy w pełnej kwocie w następnym roku (o ile pozwala na to limit). Trzeba wówczas wskazać kwotę pomocy de minimis, jaką może otrzymać wnioskodawca, pod warunkiem że w okresie od dnia ustalenia tej kwoty do dnia wystąpienia z nowym wnioskiem nie zostanie mu udzielona pomoc de minimis przez inny organ udzielający pomocy (zmniejszy to dostępną kwotę pomocy de minimis, którą może otrzymać, nie przekraczając dopuszczalnego limitu).

„Pomoc, o której mowa […], stanowi pomoc de minimis, udzielaną w zakresie i na zasadach określonych w bezpośrednio obowiązujących aktach prawa wspólnotowego dotyczących pomocy w ramach zasady de minimis”. Zwykle też kwota pomocy jest wyrażona w euro, dzięki czemu łatwiej ją zliczyć do limitu.

Komu nie przysługuje pomoc de minimis w 2026 roku?

Pomoc de minimis nie przysługuje:

- przedsiębiorcom działającym w sektorze rybołówstwa i akwakultury, objętym rozporządzeniem Rady nr 104/2000/WE;

- przedsiębiorstwom zajmującym się produkcją podstawową produktów rolnych wymienionych w Załączniku I do Traktatu Wspólnoty Europejskiej;

- przedsiębiorstwom prowadzącym działalność w sektorze przetwarzania i wprowadzenia do obrotu produktów rolnych wymienionych w Załączniku I do Traktatu Wspólnoty Europejskiej, jeżeli wielkość pomocy jest uzależniona od oceny lub ilości produktów zakupionych od pierwotnych producentów produktów rolnych lub wprowadzonych na rynek, bądź jej udzielenie jest uzależnione od przekazania jej producentom tych produktów;

- na działalność związaną z wywozem do państw trzecich lub państw członkowskich, tzn. pomoc związaną bezpośrednio z ilością wywożonych produktów, tworzeniem i prowadzeniem sieci dystrybucyjnej lub innymi wydatkami bieżącymi związanymi z taką działalnością;

- na działalność uwarunkowaną pierwszeństwem korzystania z towarów krajowych w stosunku do towarów sprowadzonych z zagranicy.

Pomoc de minimis - otrzymane zaświadczenie

W każdym przypadku, o ile udzielana jest pomoc de minimis, wydane zostanie zaświadczenie potwierdzające ten fakt. Dzieje się to z urzędu. Zaświadczenie jest wydawane przez podmiot, który zapewnia taką pomoc w dniu:

- jej przyznania;

- wydania decyzji, jeśli pomoc udzielana jest na podstawie decyzji.

W sytuacji gdy pomoc de minimis przyznawana jest w formie ulgi podatkowej na podstawie aktu normatywnego, bez wymogu wydania decyzji, wówczas poświadczenie wydawane jest w terminie 2 miesięcy od dnia udzielenia pomocy. Wzór stosownych zaświadczeń o pomocy de minimis zawiera rozporządzenie Rady Ministrów z 20 marca 2007 roku w sprawie zaświadczeń o pomocy de minimis i pomocy de minimis w rolnictwie lub rybołówstwie.

Pomoc de minimis a jednorazowa amortyzacja w 2026 roku

Jednorazowa amortyzacja w ramach pomocy de minimis przysługuje podatnikom, którzy rozpoczęli działalność, oraz małym podatnikom. Oznacza to, że podatnik, który otworzył działalność w 2026 roku, może skorzystać z jednorazowej amortyzacji wyłącznie w tym roku.

Małym podatnikiem jest przedsiębiorca, którego wartość przychodu ze sprzedaży (wraz z kwotą należnego podatku od towarów i usług) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 2 000 000 EUR. W 2025 roku limit wynosił po zaokrągleniu 8 569 000 zł, a w 2026 roku limit wynosi po zaokrągleniu: 8 517 000 zł.

Korzystając z tej ulgi, podatnik ma prawo dokonać jednorazowej amortyzacji nabytych środków trwałych do wysokości limitu, który wynosi 50 tys. EUR. Przeliczenia limitu na złote dokonuje się według średniego kursu NBP z pierwszego dnia roboczego października roku poprzedniego. W 2025 roku wynosił on 214 000 zł a w 2026 roku limit wynosi 213 000 zł.

Jednorazowa amortyzacja środków trwałych w ramach pomocy de minimis nie dotyczy jednak wszystkich składników majątku. Mogą zostać nią objęte wyłącznie środki trwałe należące do grup 3–8 Klasyfikacji Środków Trwałych (KŚT), tj.:

- grupa 3 – kotły i maszyny energetyczne;

- grupa 4 – maszyny, urządzenia i aparaty ogólnego zastosowania;

- grupa 5 – specjalistyczne maszyny, urządzenia i aparaty;

- grupa 6 – urządzenia techniczne;

- grupa 7 – środki transportu z wyłączeniem samochodów osobowych;

- grupa 8 – narzędzia, przyrządy, ruchomości i wyposażenie.

Przykład 1.

Pan Marcin zakupił pojazd powyżej 3,5t jednak został on zarejestrowany jako pojazd osobowy, bowiem nie spełnił warunków do uznania go pojazdem ciężarowym. Czy Pan Marcin ma zatem możliwość skorzystania z pomocy de minimis.

Nie, bowiem pojazdy osobowe wyłączone są ze wsparcia. Jednorazowa amortyzacja de minimis nie dotyczy zatem wspomnianych samochodów osobowych.

Pomoc de minimis - księgowanie

Otrzymana pomoc de minimis nie podlega ewidencji księgowej. Natomiast podatnik może wykazać otrzymaną pomoc de minimis w KPiR, w kolumnie "Uwagi", która według nowego wzoru ma numer 19 Kolumna ta jest generalnie neutralna i nie uwzględnia się jej przy wyliczeniu zobowiązania podatkowego. Jak wynika z objaśnień do KPiR, kolumna 19 przeznaczona jest do wpisywania uwag co do treści zapisów w kolumnach 2-18.

Jednorazowa amortyzacja środka trwałego w ramach pomocy de minimis w systemie wFirma.pl

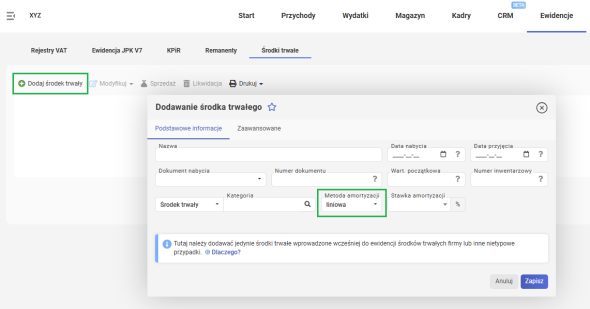

Zakup środka trwałego, dla którego zastosowana zostanie jednorazowa amortyzacja w ramach pomocy de minimis, należy zaewidencjonować w systemie wFirma.pl korzystając z zakładki EWIDENCJE » ŚRODKI TRWAŁE » DODAJ ŚRODEK TRWAŁY i uzupełnić dane środka trwałego. W polu METODA AMORTYZACJI należy wskazać metodę, która byłaby stosowana, gdyby wartość środka trwałego przekroczyła limit, np. LINIOWA

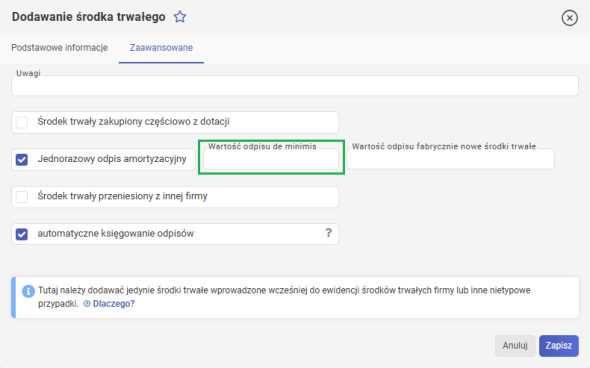

Następnie przejść do zakładki ZAAWANSOWANE i zaznaczyć okno JEDNORAZOWY ODPIS AMORTYZACYJNY i w polu WARTOŚĆ ODPISU DE MINIMIS podać kwotę jednorazowego odpisu, z którego się korzysta:

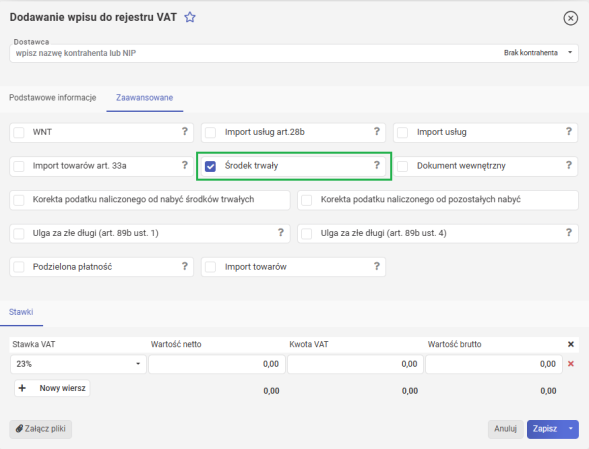

W kolejnym kroku należy fakturę ująć w rejestrze VAT. W tym celu należy przejść do zakładki EWIDENCJE » REJESTRY VAT » REJESTR VAT ZAKUPÓW » DODAJ WPIS i uzupełnić wymagane pola. Następnie przejść do zakładki ZAAWANSOWANE i zaznaczyć opcję ŚRODEK TRWAŁY.

Polecamy: