Przedsiębiorcy uzyskujący niewielkie przychody mogą korzystać z ulgi w opłacaniu składek ZUS, czyli tzw. małego ZUS-u Plus. W niniejszym artykule opisujemy najważniejsze informacje dotyczące ulgi „Mały ZUS Plus”!

Czym jest Mały ZUS Plus?

Mały ZUS Plus jest ulgą oferowaną przedsiębiorcom osiągającym stosunkowo niskie przychody z tytułu prowadzonej działalności gospodarczej. Osoby, które z niej korzystają, mają prawo opłacać składki ZUS liczone od indywidualnie ustalonej podstawy. Podstawa ta natomiast jest uzależniona od wysokości dochodu, jaki osiągnął przedsiębiorca w roku ubiegłym.

Jeśli chodzi o okres korzystania z Małego ZUS Plus, to jest ograniczony do 36 miesięcy w ciągu 60 miesięcy prowadzenia działalności gospodarczej.

Warunki korzystania z Małego ZUS-u Plus

Z Małego ZUS-u Plus może skorzystać osoba prowadząca działalność gospodarczą, jeśli spełnia łącznie następujące warunki:

- w poprzednim roku prowadziła działalność przez co najmniej 60 dni;

- osiągnęła w ubiegłym roku przychód nieprzekraczający 120 tys. zł;

- nie spełnia warunków do korzystania z preferencji w opłacaniu składek (naliczenie składek od 30% minimalnego wynagrodzenia);

- w poprzednim roku nie łączyła zwolnienia z VAT z opłacaniem podatku w formie karty podatkowej;

- nie świadczy w ramach działalności czynności, jakie wykonywała na podstawie umowy o pracę na rzecz byłego lub obecnego pracodawcy w bieżącym lub poprzednim roku kalendarzowym;

- nie podlegała w poprzednim roku ubezpieczeniom z tytułu innej pozarolniczej działalności (czyli jako twórca i artysta, wspólnik spółki jawnej, komandytowej, partnerskiej, jednoosobowej spółki z o.o., akcjonariusz prostej spółki akcyjnej, prowadzący działalność w zakresie wolnego zawodu czy też prowadzący szkoły lub inne placówki oświatowe).

Przykład 1.

Pan Jan założył działalność gospodarczą 15 marca 2022 roku oraz dokonał zgłoszenia w ZUS-ie z kodem 05 40. Oznacza to, że:

- do końca października 2022 roku korzysta z ulgi na start;

- od listopada 2022 roku do końca października 2024 roku opłaca preferencyjne składki ZUS (zgłoszenie do ZUS-u z kodem 05 70).

Pan Jan w związku z przysługującym mu prawem do korzystania najpierw z ulgi „ulga na start”, a następnie z ulgi „preferencyjne składki ZUS” nie może dokonać zgłoszenia do Małego ZUS-u Plus do czasu zakończenia preferencji.

Co istotne, w przypadku prowadzenia działalności gospodarczej przez część roku limit przychodu podlega proporcjonalnemu zmniejszeniu do liczby dni aktywnego prowadzenia firmy.

Przykład 2.

Pan Waldemar prowadził działalność przez 252 dni w 2024 roku. Osiągnął za ten okres przychód w wysokości 90 tys zł. Czy będzie mógł skorzystać z Małego ZUS-u Plus w 2025 roku?

Limit przychodu dla 252 dni aktywnego prowadzenia firmy wynosi:

120 000,00 zł / 366 dni x 252 dni = 82 622,95 zł.

Osiągnięty przychód jest wyższy od limitu ustalonego proporcjonalnie do liczby dni prowadzenia działalności, w związku z czym przedsiębiorcy nie przysługuje Mały ZUS Plus.

Mały ZUS Plus – jak zgłosić się do ulgi?

Zgłoszenie do ulgi Mały ZUS Plus nie jest oczywiste. Wszystko zależy od tego, do jakich składek przedsiębiorca był zgłoszony w grudniu 2023 roku i czy ulgę może kontynuować.

Zgłoszenie do Małego ZUS-u Plus, gdy w grudniu 2023 roku korzystało się z małego ZUS-u

Jeżeli przedsiębiorca w grudniu 2023 roku był zgłoszony do Małego ZUS-u Plus i w 2024 roku kontynuje tę ulgę, nie musi dokonywać przerejestrowania. Kod tytułu ubezpieczenia na uldze Mały ZUS Plus to 05 90 albo od 05 92.

Zgłoszenie do małego ZUS-u, gdy korzystanie z tej ulgi rozpoczyna się w styczniu 2025 roku

Przedsiębiorca, który w grudniu 2024 roku opłacał składki od podstawy duży ZUS lub 31 grudnia 2024 roku zakończył okres preferencji, w celu skorzystania z ulgi składki od dochodu powinien zgłosić się w ZUS-ie z odpowiednim kodem tytułu ubezpieczenia. Żeby tego dokonać, należy w pierwszej kolejności wyrejestrować się w ZUS-ie za pomocą deklaracji ZUS ZWUA z obecnym kodem tytułu ubezpieczenia, a jako kod przyczyny wyrejestrowania podać 600. Następnie przedsiębiorca musi dokonać ponownej rejestracji z wykorzystaniem formularzy ZUS ZUA/ZZA. Zgłoszenie powinno zawierać kod tytułu ubezpieczeń 05 90 lub 05 92. Termin wyrejestrowania i zgłoszenia do tej ulgi powinien być taki sam w celu zachowania ciągłości ubezpieczeniowej. Jeśli zgłoszenie następuje od 1 stycznia 2025 roku, wówczas jako data ustania/powstania obowiązku ubezpieczenia wpisuje się 1 stycznia 2024 roku. Termin rejestracji do małego ZUS-u został określony w art. 36 ust. 4b oraz ust 14a ustawy o systemie ubezpieczeń społecznych (zwanej dalej ustawą o sus).

„4b. Ubezpieczony, o którym mowa w art. 18c ust. 1, który rozpoczął lub wznowił prowadzenie pozarolniczej działalności gospodarczej w styczniu danego roku kalendarzowego, dokonuje zgłoszenia do ubezpieczeń społecznych w terminie do końca tego miesiąca. Jeżeli termin ten jest krótszy niż 7 dni, ubezpieczony dokonuje zgłoszenia do ubezpieczeń społecznych w terminie 7 dni od daty powstania obowiązku ubezpieczenia.

[...]

14a. O zmianie w stosunku do danych wykazanych w zgłoszeniu, o którym mowa w ust. 10, dotyczącej tytułu ubezpieczenia związanego ze sposobem obliczania podstawy wymiaru składek, o którym mowa w art. 18c ust. 1, ubezpieczony zawiadamia Zakład przez złożenie zgłoszenia wyrejestrowania i ponownego zgłoszenia do ubezpieczeń społecznych zawierającego prawidłowe dane w terminie:

1) do końca stycznia danego roku kalendarzowego, jeżeli zmiana w stosunku do danych wykazanych w zgłoszeniu następuje w styczniu tego roku, przy czym jeżeli termin ten jest krótszy niż 7 dni, ubezpieczony dokonuje zgłoszenia do ubezpieczeń społecznych w terminie 7 dni od zaistnienia zmiany;

2) 7 dni od zaistnienia zmiany – w pozostałych przypadkach”.

Jeśli przedsiębiorca rozpoczął lub wznowił działalność w styczniu danego roku i w tym miejscu nabył też prawo do Małego ZUS-u Plus, wówczas zgłoszenie może wysłać do końca stycznia. Jeśli termin zgłoszenia jest krótszy niż 7 dni, zgłoszenia dokonuje się wówczas w terminie 7 dni. Gdy przedsiębiorca spełni warunki do przystąpienia do tej ulgi w trakcie roku (np. po zakończeniu okresu preferencji), może dokonać przerejestrowania na kod 05 90/05 92 w ciągu 7 dni od momentu zmiany obowiązku ubezpieczeniowego.

Przykład 3.

Po wznowieniu działalności 27 stycznia 2025 roku pan Bartosz chce skorzystać z ulgi Mały ZUS Plus. Dokumenty zgłoszeniowe powinien wysłać maksymalnie do 3 lutego 2025 roku.

Wyliczenie podstawy składek Mały ZUS Plus

Przy obliczaniu podstawy składek przy Małym ZUS-ie Plus przyjmuje się kwotę dochodu osiągniętego w poprzednim roku kalendarzowym. Nie należy mylić dochodu z przychodem, którego limit pojawia się w warunkach uprawniających do skorzystania z ulgi. Dochód stanowi różnicę między przychodami a kosztami, przy czym jeśli w kosztach były ujęte składki na ubezpieczenia społeczne, to zgodnie z art. 18c ust. 4a ustawy o systemie ubezpieczeń społecznych ich wartość należy doliczyć do dochodu. Dla osób rozliczających podatek w formie ryczałtu ewidencjonowanego czy karty podatkowej pojęcie dochodu i przychodu zostało ustalone odrębnie.

„W przypadku osób, do których w poprzednim roku kalendarzowym miały zastosowanie przepisy dotyczące zryczałtowanego podatku dochodowego w formie:

1) karty podatkowej, i które nie korzystały ze zwolnienia sprzedaży od podatku od towarów i usług na podstawie art. 113 ust. 1 i 9 ustawy z 11 marca 2004 roku o podatku od towarów i usług, przez:

a) roczny przychód z pozarolniczej działalności gospodarczej uzyskany w poprzednim roku kalendarzowym, o którym mowa w ust. 1, należy rozumieć wartość sprzedaży, o której mowa w art. 2 pkt 22 ustawy z 11 marca 2004 roku o podatku od towarów i usług, podlegającej opodatkowaniu tym podatkiem, bez kwoty tego podatku;

b) roczny dochód z pozarolniczej działalności gospodarczej uzyskany w poprzednim roku kalendarzowym, o którym mowa w ust. 4, należy rozumieć roczny przychód z pozarolniczej działalności gospodarczej, w rozumieniu lit. a, pomnożony przez współczynnik 0,5;

2) ryczałtu od przychodów ewidencjonowanych, przez roczny dochód z pozarolniczej działalności gospodarczej uzyskany w poprzednim roku kalendarzowym, o którym mowa w ust. 4, należy rozumieć roczny przychód z pozarolniczej działalności gospodarczej, o którym mowa w ust. 1, pomnożony przez współczynnik 0,5”.

Przykład 4.

Przychody z działalności gospodarczej pani Karoliny opodatkowane są ryczałtem ewidencjonowanym. W 2024 roku jej przychód wyniósł 102 528,00 zł. W związku z tym dochód, jaki należy przyjąć w wyliczeniu podstawy, wynosi 51 264,00 zł (102 528,00 zł x 0,5).

Podstawę składek przy uldze Mały ZUS Plus trzeba ustalić w oparciu o wzór zawarty w ustawie o systemie ubezpieczeń społecznych (art. 18 ust. 4):

roczny dochód z pozarolniczej działalności gospodarczej

uzyskany w poprzednim roku kalendarzowym

____________________________________________ x 30

liczba dni kalendarzowych prowadzenia pozarolniczej

działalności gospodarczej w poprzednim roku kalendarzowym

Wynik działania należy zaokrąglić do dwóch miejsc po przecinku. W następnym kroku otrzymaną liczbę przemnaża się przez stały współczynnik 0,5. Ostateczny wynik trzeba zaokrąglić do pełnych groszy.

Jeśli chodzi o Fundusz pracy, to składka na niego powinna zostać obliczona wyłącznie w przypadku, gdy podstawa wymiaru będzie co najmniej równa minimalnemu wynagrodzeniu za pracę.

Przykład 5.

Przedsiębiorca w 2024 roku osiągnął dochód w kwocie 67 500 zł, podatek opłaca na zasadach ogólnych. Działalność prowadził przez cały rok. Podstawa Małego ZUS-u Plus będzie wyliczana następująco:

67 500,00 zł / 366 dni x 30 = 5 532,79 zł

5 532,79 zł x 0,5 = 2 766,40 zł.

Podstawa naliczania składek dla przedsiębiorcy będzie wynosiła 2 766,40 zł. Ryczałtowe składki na ubezpieczenia społeczne w 2025 roku (duży ZUS) opłacane od kwoty 5203,80 zł. W tej sytuacji przedsiębiorca opłacający Mały ZUS Plus zaoszczędzi miesięcznie 540,79 zł. Przedstawia to poniższa tabela.

Mały ZUS | Duży ZUS | |

Podstawa skł. społecznych i FP | 2 766,40 zł | 5 203,80 zł |

Skł. społeczne (z dobrowolnym chorobowym) | 875,29 zł | 1 646,48 zł |

Skł. na Fundusz Pracy | 0 zł | 127,49 zł |

Razem składki do zapłaty | 875,29 zł | 1 773,97 zł |

Podstawa dla małego ZUS-u nie może być:

- niższa od 30% minimalnego wynagrodzenia obowiązującego w styczniu danego roku kalendarzowego – w 2025 r. 1 399,80 zł

- wyższa od 60% przeciętnego miesięcznego wynagrodzenia prognozowanego na dany rok kalendarzowy– w 2025 roku 5 203,80 zł.

Jeżeli przekroczy któryś z powyższych progów, wówczas przyrównywana jest do kwoty minimalnej bądź maksymalnej.

Przykład 6.

Pani Amelia prowadziła działalność gospodarczą przez 193 dni w 2024 roku. Spełnia warunki do korzystania z Małego ZUS-u Plus od stycznia 2025 roku. Dochód na 2024 rok wyniósł 9 542,00 zł. Podstawa wymiaru składek zostanie ustalona w następujący sposób:

9 542,00 zł / 193 dni x 30 = 1 483,21 zł

1 483,21 zł x 0,5 = 741,61 zł.

Kwota 741,61 zł jest niższa od minimalnej podstawy, dlatego powinna zostać podwyższona do 1 399,80 zł i od takiej kwoty pani Amelia będzie opłacała składki w 2025 roku.

Sporządzenie deklaracji rozliczeniowych za miesiąc rozpoczęcia korzystania z Małego ZUS-u Plus

Bardzo ważne jest poprawne sporządzenie deklaracji rozliczeniowej za pierwszy miesiąc korzystania z ulgi. Powinna ona zawierać raporty DRA cz. II lub RCA cz. II, na których będą wykazane dane o przychodzie i dochodzie z poprzedniego roku, a także podana zostanie podstawa składek naliczonych według opisanego wcześniej wzoru. Dzięki nim ZUS może zweryfikować, czy podstawa wymiaru została ustalona poprawnie. Jeśli deklaracja wraz z raportem nie zostanie złożona w terminie do 20. dnia (w przypadku płatników opłacających składki wyłącznie za siebie, przedsiębiorców i inne podmioty nieposiadające osobowości prawnej zatrudniające innych ubezpieczonych - w tym spółki: cywilna, jawna, partnerska, komandytowa, komandytowo-akcyjna) lub 15. dnia ( w przypadku płatników posiadających osobowość prawną, tj.: spółek akcyjnych, spółek z o.o., spółdzielni, stowarzyszeń i fundacji) kolejnego miesiąca, to ZUS będzie powielał ostatnią złożoną deklarację i przez to mogą powstać zaległości w późniejszych okresach, bowiem co do zasady nowa podstawa będzie przysługiwała wyłącznie za te miesiące, w których złożono DRA cz. II lub RCA cz. II w odpowiednim terminie.

Mały ZUS Plus w systemie wFirma.pl

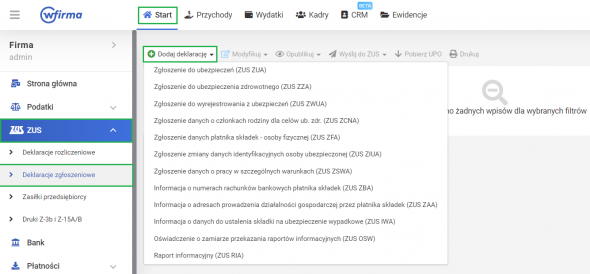

Przedsiębiorca może dokonać wszystkich formalności związanych z przystąpieniem do małego ZUS-u przy użyciu systemu wFirma.pl. W tym celu powinien sporządzić ZUS ZWUA w START » ZUS » DEKLARACJE ZGŁOSZENIOWE » DODAJ DEKLARACJĘ » ZUS ZWUA. Następnie przygotować ZUS ZUA w START » ZUS » DEKLARACJE ZGŁOSZENIOWE » DODAJ DEKLARACJĘ » ZUS ZUA.

Obie deklaracje można wysłać bezpośrednio z systemu do ZUS-u. Wystarczy je zaznaczyć i z górnego paska wybrać opcję WYŚLIJ DO ZUS » WYŚLIJ ZESTAW DO ZUS, a następnie po nazwaniu zestawu zlecić go do wysyłki przez pracownika wFirma.pl.

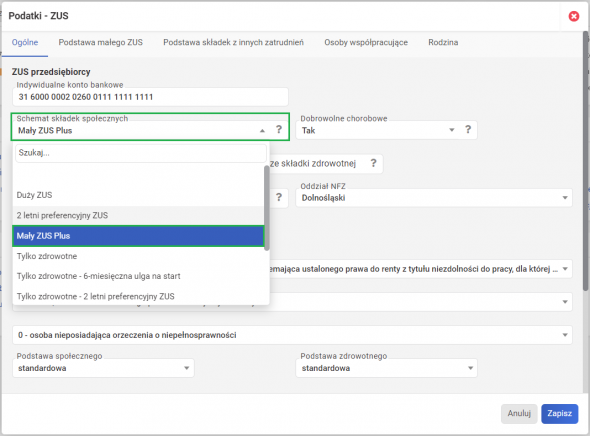

Kolejnym krokiem będzie ustalenie podstawy składek. W tym celu wystarczy przejść do USTAWIENIA » PODATKI » ZUS » OGÓLNE, gdzie w polu Schemat wybiera się z listy rozwijalnej „Mały ZUS Plus”.

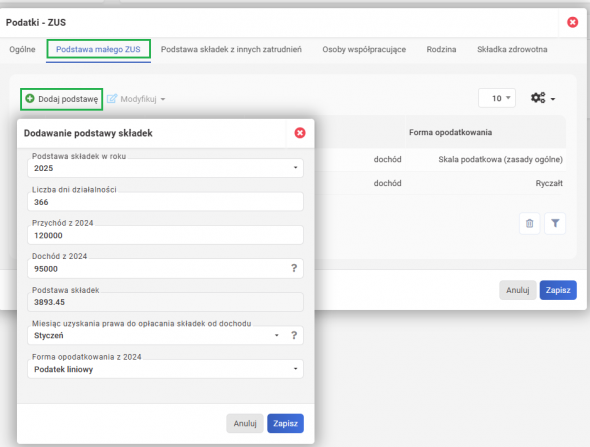

Po wybraniu powyższego schematu pojawi się dodatkowa zakładka PODSTAWA MAŁEGO ZUS. Wystarczy kliknąć DODAJ PODSTAWĘ. Po otwarciu się okna sprawdzić automatycznie zaczytane dane, które pochodzą z wpisów dodanych w systemie.

Od tak wyliczonej podstawy zostaną naliczone składki na deklaracji rozliczeniowej DRA. Co ważne, za pierwszy miesiąc korzystania z małego ZUS-u konieczne jest wysłanie raportów DRA cz. II lub RCA cz. II, na których będą wykazane dane o przychodzie i dochodzie z poprzedniego roku. Raporty te tworzą się automatycznie w miejscu oznaczonym jako miesiąc uzyskania prawa do ulgi.

Mały ZUS Plus daje przedsiębiorcom osiągającym niewielkie dochody szansę na obniżenie kosztów związanych z opłacaniem składek ZUS. Należy jednak pamiętać, że aby z tej ulgi skorzystać, konieczne jest spełnienie szeregu wymogów – a jeśli już jest się do niej uprawnionym, wówczas bardzo istotne będzie terminowe zgłoszenie chęci korzystania z niej w ZUS-ie.