Wielu przedsiębiorców boryka się z poważnym problemem, jakim jest niepłacenie przez nabywców należności za sprzedane towary lub wykonane usługi w terminie wynikającym z faktury lub umowy. W takiej sytuacji powstaje błędne koło, ponieważ brak środków może powodować zaleganie z płatnościami u innych kontrahentów, a także problem z regulowaniem należności (podatków) względem organów podatkowych. Co więcej, zgodnie z przepisami przedsiębiorca ma obowiązek odprowadzić należny VAT oraz podatek dochodowy od dokonanej sprzedaży nawet wówczas, kiedy nie otrzymał płatności za dostarczone towary lub wykonaną usługę. Ustawodawca jednak nie pozostawił podatników w sytuacji bez wyjścia i przygotował specjalne procedury odzyskiwania podatku dochodowego oraz VAT od niezapłaconych należności. Przeczytaj nasz artykuł i odzyskaj zapłacone podatki!

Po 90 dniach zacznij procedurę odzyskiwania podatku VAT

Jeżeli po upływie 90 dni od terminu płatności zawartego na fakturze lub w umowie, mimo starań przedsiębiorcy nie udało się ściągnąć należności, może on skorzystać z tzw. ulgi na złe długi i tym samym odzyskać odprowadzony do US podatek od towarów i usług.

Przepisy ustawy o VAT określają moment i warunki, przy spełnieniu których można skorzystać z ulgi na złe długi. Po pierwsze - musi upłynąć wspomniany już okres 90 dni od terminu płatności. Ponadto, zgodnie z art. 89a ust. 2, ulga jest możliwa w przypadku, gdy:

- dostawa towaru lub świadczenie usług jest dokonane na rzecz podatnika, o którym mowa w art. 15 ust.1, zarejestrowanego jako płatnik VAT czynny, niebędącego w trakcie postępowania upadłościowego lub w trakcie likwidacji,

- w dniu poprzedzającym złożenie korekty uwzględniającej ulgę zarówno wierzyciel, jak i dłużnik są zarejestrowani jako podatnicy VAT czynni, natomiast dłużnik nie jest w trakcie postępowania upadłościowego lub likwidacji ani postępowania restrukturyzacyjnego,

- od daty wystawienia faktury, dokumentującej wierzytelność, nie upłynęło więcej niż 2 lata podatkowe, licząc od końca roku, w którym faktura ta została wystawiona.

W gestii wierzyciela, który zdecyduje się na skorzystanie z ulgi, jest poinformowanie o tym fakcie właściwego urzędu skarbowego. W tym celu wraz z deklaracją VAT, w której pomniejszono kwotę podatku należnego o korektę wynikającą z zaległości, należy złożyć powiadomienie VAT-ZD. Dzięki takiej informacji organ skarbowy będzie mógł łatwiej skontrolować, czy dłużnik odpowiednio skorygował swój podatek VAT.

Problemem dla wierzyciela może okazać się wynikająca z przepisów konieczność wykazania, że w dniu poprzedzającym złożenie korekty podatku należnego jego dłużnik nie był w trakcie postępowania upadłościowego lub likwidacji. Zapis ten powoduje niemożność zastosowania korekty i naraża wierzyciela na nieczyste zagrania ze strony dłużnika, blokującego mu możliwość skorygowania podatku.

Zgodnie z art. 89a ust. 1 ustawy o VAT, podatnik w deklaracji dokonuje korekty zarówno podatku VAT należnego, jak i zmniejszenia podstawy opodatkowania.

Odzyskaj zapłacone podatki - ulga na złe długi w PIT

Zgodnie z Ustawą o zmianie niektórych ustaw w celu ograniczenia zatorów płatniczych, od 1 stycznia 2020 r. podatnicy podatku dochodowego są zobowiązani do stosowania ulgi na złe długi. Co ważne, zastosowanie ulgi na złe długi dotyczy transakcji handlowych, których termin zapłaty mija po 31 grudnia 2019 r.

A może metoda kasowa?

Furtką, z jakiej mogą skorzystać przedsiębiorcy, aby uniknąć tego typu sytuacji jest np. kasowa metoda rozliczania VAT, przeznaczona dla tzw. małych podatników.

Podstawową cechą, która wyróżnia małego podatnika rozliczającego się metodą kasową na tle innych przedsiębiorców, jest moment powstawania obowiązku odprowadzenia należnego podatku VAT, który przypada na dzień uregulowania należności za towar bądź usługę.

W przypadku “niesłownych” kontrahentów, którzy są czynnymi podatnikami VAT, zasada jest prosta - nie ma zapłaty, nie ma obowiązku podatkowego. Ostatnia nowelizacja ustawy o VAT zniosła 90-dniowy termin na rozliczenie się w takiej sytuacji z podatku należnego.

Należy jednak uważać, ponieważ w przepisach pozostał pewien minus - gdy kontrahent nie jest czynnym podatnikiem VAT, sprzedawcę obowiązuje okres 180 dni od momentu wydania towaru lub świadczenia usługi, po upływie którego musi rozliczyć się z należnego urzędowi podatku VAT.

Warto przy tym wspomnieć, iż mali podatnicy rozliczający się metodą kasową mogą rozliczać VAT tylko kwartalnie.

Odzyskaj zapłacone podatki w systemie wfirma.pl?

Jak widać zatem, przedsiębiorca, po spełnieniu kilku wymagań i dopełnieniu (bardziej i mniej skomplikowanych) procedur może odzyskać odprowadzone do urzędu PIT i VAT od nieuregulowanych należności. Może również zdecydować się na kasową metodę rozliczania VAT (pamiętając o jej “minusach”), która z pewnością przyczyni się do zmniejszenia uciążliwości związanych z odzyskiwaniem podatku od towarów i usług.

Ulga za złe długi w podatku VAT

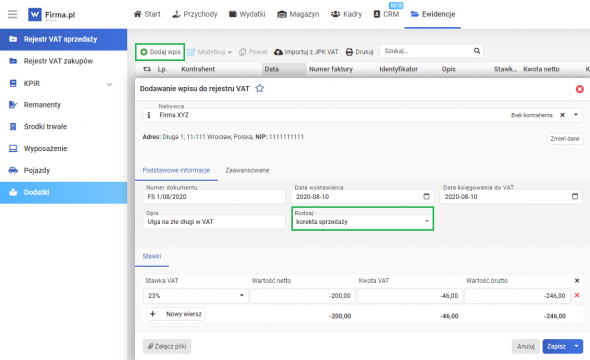

W celu dokonania wpisu dotyczącego korekty z tytułu ulgi na złe długi w systemie wfirma.pl należy przejść do zakładki: EWIDENCJE » REJESTRY VAT » REJESTR SPRZEDAŻY » DODAJ WPIS.

W oknie, które się pojawi należy podać dane dłużnika i numer faktury, której dotyczy ulga za złe długi. Następnie przy odpowiedniej stawce podatku należy wprowadzić kwotę korekty z tytułu ulgi (ulga może dotyczyć całości wartości faktury lub jej części). Wprowadzoną kwotę należy poprzedzić znakiem minus. Automatycznie zostanie obliczona kwota podatku VAT, która również zostanie poprzedzona znakiem minus. Data księgowania powinna przypadać na 90. dzień od upływu terminu płatności za fakturę. W polu "Rodzaj" należy zaznaczyć "Korekta sprzedaży".

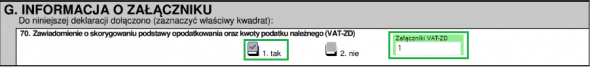

Do deklaracji VAT, w której ujmowana jest korekta z tytułu ulgi na złe długi, należy dodatkowo załączyć zawiadomienie VAT-ZD. Informację tę należy zamieścić w części G deklaracji.

Ulga za złe długi w podatku dochodowym po stronie sprzedawcy

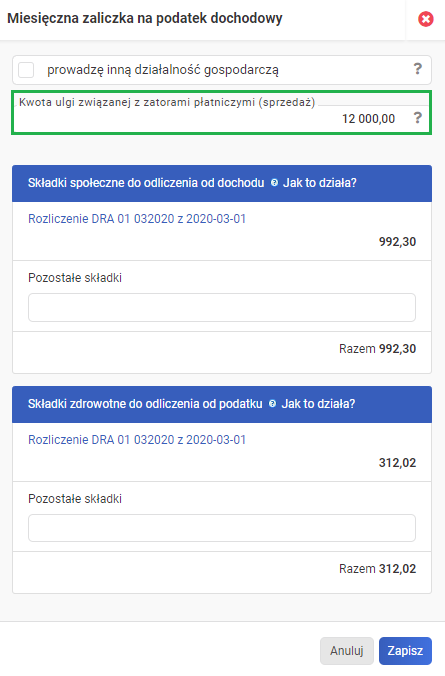

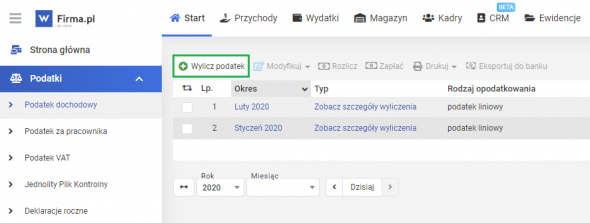

Aby skorygować podstawę opodatkowania, należy dokonać ręcznego zapisu, w momencie generowania zaliczki na podatek dochodowy. W celu wygenerowania zaliczki należy wejść w zakładkę: START » PODATKI » PODATEK DOCHODOWY i wybrać opcję WYLICZ PODATEK.

Następnie w oknie, które się pojawi należy wybrać okres wyliczenia zaliczki i kliknąć DALEJ. W kolejnym oknie w pozycji KWOTA ULGI ZWIĄZANEJ Z ZATORAMI PŁATNICZYMI (SPRZEDAŻ) należy wskazać kwotę:

- na plus - jeśli ma zostać zmniejszona podstawa opodatkowania

- na minus - jeśli ma zostać zwiększona podstawa opodatkowania.