Pojazdy wykorzystywane są przez przedsiębiorców w wielu rodzajach działalności. Najczęściej są to firmowe samochody lub użytkowane na podstawie umowy leasingowej. Należy pamiętać, że prowadząc własny biznes, właściciel ma również możliwość użytkowania swojego własnego pojazdu bez konieczności przekazywania go do firmy. Sprawdź, jak powinno przebiegać rozliczanie samochodu prywatnego w działalności!

Jak wyglądało rozliczanie samochodu prywatnego w działalności do końca 2018 roku?

Jeszcze do końca 2018 roku wydatki dotyczące pojazdów prywatnych użytkowanych w działalności, które nie stanowiły firmowych środków trwałych, były limitowane kilometrówką.

Zgodnie z ówczesnym brzmieniem art. 23 ust. 1 pkt 46 ustawy o PIT wydatki z tytułu użytkowania niewprowadzonego do ewidencji środków trwałych samochodu osobowego dla potrzeb własnej działalności podatnika – w części przewyższającej kwotę wynikającą z pomnożenia ilości kilometrów faktycznego przebiegu samochodu oraz kwoty za 1 km przebiegu, określonej w przepisach – nie stanowiły kosztów uzyskania przychodów. Wszystkie wyjazdy służbowe należało umieszczać w ewidencji przebiegu pojazdów. Stawki kwot dzieliły się w zależności od pojemności silnika:

- dla samochodu osobowego o pojemności silnika do 900 cm3 – 0,5214 zł

- dla samochodu osobowego o pojemności silnika ponad 900 cm3 – 0,8358 zł

Następnie na koniec danego okresu rozliczeniowego (miesiąc/kwartał) sumę wartości poniesionych kosztów dotyczących wydatków eksploatacyjnych zestawiało się z wartością wynikającą z kilometrówki. W kosztach ujęciu podlegała wartość mniejsza, natomiast nadwyżka przechodziła na kolejny okres rozliczeniowy.

Wydatki na samochód w 2019 roku – czy można odliczyć je od podatku dochodowego?

Warunkiem zaliczenia wydatków eksploatacyjnych do kosztów uzyskania przychodu do końca 2018 roku było prowadzenie kilometrówki. Zgodnie z nowelizacją ustawy o PIT od 1 stycznia 2019 roku obowiązek prowadzenia kilometrówki dla celów podatku dochodowego został zniesiony.

(...) nie uważa się za koszty uzyskania przychodów poniesionych wydatków z tytułu kosztów używania, stanowiącego własność podatnika prowadzącego działalność gospodarczą, samochodu osobowego niebędącego składnikiem majątku, o którym mowa w art. 14 ust. 2 pkt 1, oraz składek na ubezpieczenie takiego samochodu; te wydatki i składki w wysokości 20% stanowią jednak koszty uzyskania przychodów pod warunkiem, że samochód ten jest wykorzystywany również do celów związanych z działalnością gospodarczą prowadzoną przez podatnika.

- przeglądy,

- usługi serwisowe,

- koszty eksploatacji pojazdu,

- opłaty parkingowe,

- części zamienne,

- naprawy,

- ogumienie i inne materiały eksploatacyjne, w tym także opłaty za gospodarcze korzystanie ze środowiska.

Przykład 1.

Pan Tomasz, który jest podatnikiem zwolnionym z VAT, wykorzystuje swój prywatny samochód osobowy do celów prowadzonej przez niego działalności. W związku z użytkowaniem pojazdu w marcu 2019 roku poniósł następujące koszty: 460 zł za paliwo oraz 120 zł za przegląd okresowy. Jaką wartość z tytuł poniesionych wydatków pan Tomasz może ująć w KPiR za marzec?

- suma poniesionych wydatków: 460 zł + 120 zł = 580 zł

- wartość podlegająca ujęciu w KPiR: 580 zł x 20% = 116 zł

W marcu pan Tomasz może ująć w KPiR w kolumnie 13 – Pozostałe wydatki kwotę 116 zł.

Przykład 2.

Pani Anna jest podatnikiem VAT czynnym i wykorzystuje w działalności swój pojazd prywatny z zadeklarowanym użytkiem mieszanym – tj. do celów prywatnych i do celów związanych z prowadzoną działalnością. W lutym 2021 roku poniosła ona następujące koszty: paliwo – 350 zł netto i 80,50 zł VAT, naprawa – 630 zł netto i 144,90 zł VAT. Jaka kwota podlega ujęciu w KPiR?

- suma kosztów: 350 zł + 40,25 zł (50% VAT) + 630 zł + 72,45 zł (50% VAT) = 1092,70 zł

- wartość podlegająca ujęciu w KPiR: 1092,70 zł x 20% = 218,54 zł

W lutym pani Anna może ująć w KPiR kwotę 218,54 zł tytułem wydatków eksploatacyjnych.

Rozliczanie samochodu prywatnego w działalności – co zmieniło się w przypadku podatku VAT?

W odniesieniu do możliwości odliczenia podatku VAT od wydatków eksploatacyjnych związanych z pojazdem prywatnym rok 2019 nie przyniósł żadnych zmian. Tak jak dotychczas w przypadku wykorzystywania pojazdu do celów mieszanych (w działalności i prywatnie) podatnikowi przysługuje możliwość odliczenia bez żadnych formalności 50% VAT od wydatków związanych z pojazdem. W przypadku zadeklarowania przez podatnika wykorzystania pojazdu osobowego tylko do celów działalności będzie mu przysługiwało 100% odliczenie podatku VAT pod warunkiem spełnienia dodatkowych wymogów:

- prowadzenie kilometrówki dla celów VAT,

- zgłoszenie pojazdu do urzędu skarbowego na druku VAT-26,

- wprowadzenie wewnętrznego regulaminu użytkowania pojazdu w firmie.

Należy pamiętać, że kilometrówka dla celów VAT różni się nieco od kilometrówki dla celów PIT, która była prowadzona do końca 2018 roku. Co do zasady ewidencja dla celów VAT powinna zawierać – zamiast danych dotyczących kwoty wynikającej z przemnożenia liczby faktycznie przejechanych kilometrów, stawki za 1 km przebiegu oraz kwoty za jeden kilometr przebiegu i pojemności silnika – takie informacje, jak:

- stan licznika przebiegu pojazdu samochodowego na dzień rozpoczęcia prowadzenia ewidencji, na koniec każdego okresu rozliczeniowego lub na dzień zakończenia prowadzenia ewidencji;

- liczbę przejechanych kilometrów w celach firmowych na koniec każdego okresu rozliczeniowego oraz na dzień zakończenia prowadzenia ewidencji.

Rozliczanie samochodu prywatnego w systemie wFirma.pl

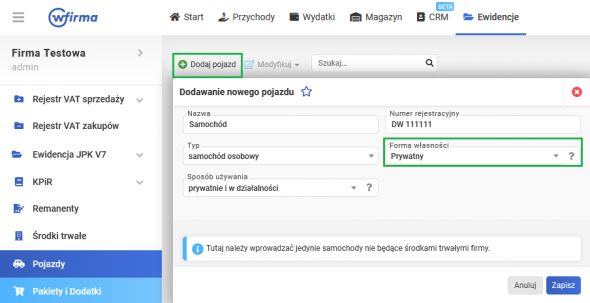

Aby rozliczanie samochodu prywatnego w działalności gospodarczej nastąpiło w sposób prawidłowy w systemie do prowadzenia samodzielnej księgowości wFirma.pl należy dodać samochód poprzez zakładkę: EWIDENCJE » POJAZDY » DODAJ POJAZD. W wygenerowanym oknie należy uzupełnić odpowiednie pola. Dodatkowo w polu FORMA WŁASNOŚCI należy wybrać opcję PRYWATNY.