Polscy przedsiębiorcy oraz osoby prywatne, które nie prowadzą działalności gospodarczej angażują się obecnie w pomoc naszym sąsiadom z Ukrainy. Przekazują różnego rodzaju darowizny zarówno w formie pieniężnej, jak i niepieniężnej. Warto wiedzieć, jak rozliczyć przekazane darowizny zarówno na gruncie VAT i PIT oraz jakie są dostępne ulgi podatkowe dla wspierających Ukrainę.

Przekazanie 1% podatku w zeznaniu rocznym

Podatnicy, którzy w zeznaniu rocznym wykazali podatek mogą przeznaczyć z niego 1% na rzecz organizacji pożytku publicznego tzw. OPP. Przekazanie 1% podatku dostępne jest w przypadku rozliczenia na formularzu zeznania rocznego: PIT-28, PIT-36, PIT-36L, PIT-37, PIT-38 lub PIT-39. Wybraną OPP należy zadeklarować wpisując jej numer KRS na formularzu zeznania rocznego:

- PIT-28 - w części Q,

- PIT-36 - w części S,

- PIT-36L - w części O,

- PIT-37 - w części K,

- PIT-38 - w części J,

- PIT-39 - w części H.

Podatnicy, którzy rozliczają się wyłącznie na podstawie PIT-40A i nie składają w związku z tym osobnego zeznania rocznego w urzędzie, mogą również zadeklarować organizację pożytku publicznego, na którą chcą przekazać swój 1% podatku. W tym celu składają PIT-OP.

Zgodnie z art. 45c ust. 4 ustawy o PIT, zadeklarowany przez podatnika 1% podatku jest przekazywany na rzecz OPP przez naczelnika urzędu skarbowego w terminie od maja do lipca roku następującego po roku podatkowym, za który składane jest zeznanie podatkowe - czyli z zeznania za 2021 rok środki te wpłynęły na konto OPP w terminie od maja do lipca 2022 roku.

Ulgi podatkowe dla wspierających Ukrainę a przekazanie darowizny pieniężnej lub niepieniężnej

Osoby prywatne i przedsiębiorcy, którzy wspierają Ukrainę przekazując darowizny za pośrednictwem działających na terenie UE i Europejskiego Obszaru Gospodarczego organizacji pozarządowych, mogą zmniejszyć zobowiązanie podatkowe wynikające z zeznania rocznego odliczając przekazane darowizny.

Zgodnie z art. 26 ust. 1 pkt 9 ustawy o PIT, podatnicy mają możliwość odliczenia w zeznaniu rocznym przekazanych w trakcie roku darowizn m.in. na cele:

określone w art. 4 ustawy o działalności pożytku publicznego m.in.:

- pomocy ofiarom katastrof, klęsk żywiołowych, konfliktów zbrojnych i wojen w kraju i za granicą,

- ratownictwa i ochrony ludności,

- działalności charytatywnej,

- obronności państwa i działalności Sił Zbrojnych Rzeczypospolitej Polskiej.

Darowizny te przekazywane muszą być organizacjom pozarządowym lub równoważnym organizacjom określonym w przepisach regulujących działalność pożytku publicznego obowiązujących w innym niż Polska państwie członkowskim Unii Europejskiej lub innym państwie należącym do Europejskiego Obszaru Gospodarczego, prowadzącym działalność pożytku publicznego w sferze zadań publicznych, realizującym powyższe cele.

- Caritas https://caritas.pl/

- Fundacja Polskie Centrum Pomocy Międzynarodowej https://pcpm.org.pl/ukraina

- Polska Akcja Humanitrana https://www.siepomaga.pl/pah-ukraina

- Polska Misja Medyczna https://pmm.org.pl/chce-pomoc

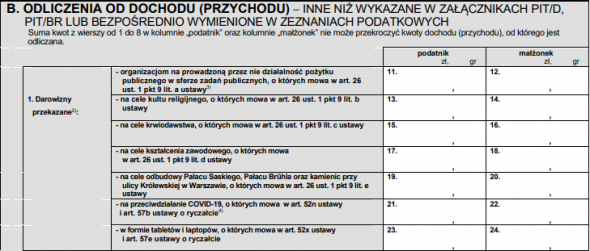

Łączna wartość przekazanych darowizn pieniężnych i niepieniężnych podlegająca odliczeniu wykazywana jest w części B. w poz. 11 na załączniku PIT-O (pozycja wskazana dla rozliczenia w 2021 roku) do zeznania rocznego:

- PIT-28 - formularz przeznaczony dla podatników, którzy wybrali opodatkowanie w formie ryczałtu od przychodów ewidencjonowanych,

- PIT-36 - formularz służący rozliczeniu przychodów opodatkowanych według skali podatkowej,

- PIT-37 - formularz służący rozliczeniu przez osoby fizyczne przychodów opodatkowanych według skali podatkowej.

Co więcej, ulgi podatkowe dla wspierających Ukrainę są dostępne również dla honorowych dawców krwii. W tym przypadku w załączniku PIT-O w części B. w poz. 15 (pozycja wskazana dla rozliczenia w 2021 roku) należy wprowadzić wysokość przekazanej darowizny, którą oblicza się jako iloczyn kwoty rekompensaty i litrów oddanej krwi lub jej składników. Warto mieć na uwadze, że 1 litr krwi wyceniony został na 130 złotych, a litr osocza na 200 złotych (z wytworzonymi przeciwciałami w wyniku zabiegu uodpornienia).

Aby możliwe było skorzystanie z ulg podatkowych dla wspierających Ukrainę w postaci odliczenia w zeznaniu rocznym przekazanych darowizn należy je prawidłowo udokumentować, czyli w przypadku darowizny:

- pieniężnej – dowodem wpłaty na rachunek bankowy,

- niepieniężnej – dokumentem wskazującym dane darczyńcy i wartość darowizny wraz z oświadczeniem obdarowanego o jej przyjęciu.

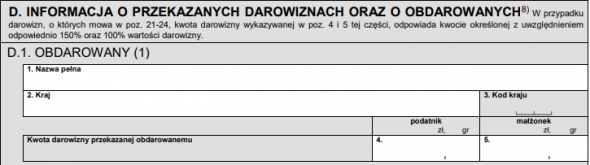

Dane dotyczące informacji o przekazanych darowiznach należy uzupełnić w części D załącznika PIT-O.

Przekazanie darowizny niepieniężnej a koszt uzyskania przychodów

Chcąc wesprzeć Ukrainę, przedsiębiorcy przekazują różnego rodzaju darowizny niepieniężne takie jak żywność, leki, środki higieniczne, ubrania, wyprawki dla dzieci itp. Darowizny te przekazywane są na rzecz organizacji, które koordynują zbiórki. Darowizny te mogą pod pewnymi warunkami zostać zaliczone do kosztów uzyskania przychodów przez przedsiębiorców.

Ujęcie darowizny w kosztach podatkowych od 24 lutego do 31 grudnia 2022

Zgodnie z ustawą z dnia 12 marca 2022 roku o pomocy obywatelom Ukrainy w związku z konfliktem zbrojnym na terytorium tego państwa, przedsiębiorcy mają prawo do ujmowania w kosztach podatkowych przekazane darowizny bez względu na to, jaki jest ich podstawowy profil działalności.

- organizacjom, o których mowa w art. 3 ust. 2 i 3 ustawy o działalności pożytku publicznego i o wolontariacie, lub równoważnym organizacjom określonym w przepisach regulujących działalność pożytku publicznego obowiązujących na terytorium Ukrainy,

- jednostkom samorządu terytorialnego,

- Rządowej Agencji Rezerw Strategicznych,

- podmiotom wykonującym na terytorium Rzeczypospolitej Polskiej lub na terytorium Ukrainy działalność leczniczą lub działalność z zakresu ratownictwa medycznego.

2. Organizacjami pozarządowymi są:

- niebędące jednostkami sektora finansów publicznych w rozumieniu ustawy z dnia 27 sierpnia 2009 r. o finansach publicznych lub przedsiębiorstwami, instytutami badawczymi, bankami i spółkami prawa handlowego będącymi państwowymi lub samorządowymi osobami prawnymi,

- niedziałające w celu osiągnięcia zysku

- osoby prawne lub jednostki organizacyjne nieposiadające osobowości prawnej, którym odrębna ustawa przyznaje zdolność prawną, w tym fundacje i stowarzyszenia, z zastrzeżeniem ust. 4.

3. Działalność pożytku publicznego może być prowadzona także przez:

- osoby prawne i jednostki organizacyjne działające na podstawie przepisów o stosunku Państwa do Kościoła Katolickiego w Rzeczypospolitej Polskiej, o stosunku Państwa do innych kościołów i związków wyznaniowych oraz o gwarancjach wolności sumienia i wyznania, jeżeli ich cele statutowe obejmują prowadzenie działalności pożytku publicznego;

- stowarzyszenia jednostek samorządu terytorialnego;

- spółdzielnie socjalne;

- spółki akcyjne i spółki z ograniczoną odpowiedzialnością oraz kluby sportowe będące spółkami działającymi na podstawie przepisów ustawy z dnia 25 czerwca 2010 r. o sporcie (Dz. U. z 2019 r. poz. 1468, 1495 i 2251), które nie działają w celu osiągnięcia zysku oraz przeznaczają całość dochodu na realizację celów statutowych oraz nie przeznaczają zysku do podziału między swoich udziałowców, akcjonariuszy i pracowników.

Przykład

Pan Aleksander prowadzi firmę zajmującą się świadczeniem usług informatycznych. W dniu 15 marca 2022 roku przekazał w darowiźnie na rzecz Rządowej Agencji Rezerw Strategicznych materiały opatrunkowe których wartość z faktury zakupu wynosiła 5.000 zł. Czy pan Aleksander może ująć w kosztach przekazaną darowiznę?

Tak, z racji tego, że darowizna została przekazana w celach związanych z przeciwdziałaniem skutkom działań wojennych na terytorium Ukrainy na rzecz jednostki wymienionej w ustawie o PIT, pan Aleksander może ująć w kosztach przekazaną darowiznę pomimo tego, że nie jest ona związana z prowadzoną przez niego działalnością.

Dokonując darowizny niepieniężnej przedsiębiorca powinien posiadać potwierdzenie przekazania rzeczy. W tym celu najbezpieczniej jest sporządzić umowę darowizny. Jeżeli jednak nie jest to możliwe, warto sporządzić oświadczenie o przekazaniu darowizny na rzecz danej organizacji, w której zostanie wskazana informacja o ilości darowanych towarów, ich wartości oraz cechach szczególnych. Dodatkowo, w oświadczeniu powinna znaleźć się informacja o celu na jaki została przekazana darowizna, czyli “na cele związane z przeciwdziałaniem skutkom działań wojennych na terytorium Ukrainy”.

Zasada ogólna ujmowania w kosztach darowizny niepieniężnej

W przypadku darowizn przekazanych przed 24 lutego 2022 roku przedsiębiorcy również mogą ujmować ich wartość w kosztach. Należy jednak mieć na uwadze, że aby było to możliwe, muszą zostać spełnione dodatkowe warunki. Co do zasady, kosztem uzyskania przychodu są wydatki, które ponoszone są w ramach uzyskania przychodu, zachowania lub zabezpieczenia źródła przychodu a które nie zostały wymienione w katalogu wydatków bezwzględnie wyłączonych z kosztów podatkowych w art. 23 ustawy o PIT.

Wyjątkiem są wyłącznie koszty wytworzenia lub cena nabycia produktów spożywczych, o których mowa w art. 43 ust. 1 pkt 16 ustawy o podatku od towarów i usług, przekazanych na rzecz organizacji pożytku publicznego w rozumieniu przepisów ustawy o działalności pożytku publicznego, z przeznaczeniem wyłącznie na cele działalności charytatywnej prowadzonej przez te organizacje.

Powyższe oznacza, że jeżeli przedmiotem darowizny są produkty spożywcze to po spełnieniu warunków zawartych w definicji kosztów uzyskania przychodu przedsiębiorca może takie wydatki ująć jako koszt firmowy.

Przekazanie darowizny a podatek VAT

Przedsiębiorcy którzy chcą przekazać darowiznę niepieniężną w ramach opodatkowanej działalności gospodarczej muszą liczyć się z tym, że w sytuacji gdy przy nabyciu przekazywanych przedmiotów przysługiwało im prawo do odliczenia VAT, powinni opodatkować VAT przekazaną darowiznę.

Ustawodawca wyszedł naprzeciw podatnikom wprowadzając stawkę 0% na przekazywane darowizny na rzecz pomocy Ukrainie. Zgodnie z § 10bd ust. 1 rozporządzenia w sprawie towarów i usług, dla których obniża się stawkę podatku od towarów i usług, oraz warunków stosowania stawek obniżonych do dnia 31 grudnia 2022 roku obniżoną do wysokości 0% stawkę podatku stosuje się do:

- przekazanej darowizny rzeczowej,

- świadczenia usług

- na cele związane z pomocą ofiarom skutków działań wojennych na terytorium Ukrainy.

Co ważne, stawkę 0% VAT można stosować wyłącznie do dostaw towarów lub świadczenia usług dokonywanych na rzecz:

- Rządowej Agencji Rezerw Strategicznych,

- podmiotów leczniczych w rozumieniu art. 4 ust. 1 ustawy z dnia 15 kwietnia 2011 r. o działalności leczniczej,

- jednostek samorządu terytorialnego.

Dodatkowo, fakt przekazania darowizny lub nieodpłatnego wykonania usługi musi zostać odpowiednio udokumentowany. W tym celu należy zawrzeć pisemną umowę między podatnikiem dokonującym dostawy towarów lub świadczącym usługi oraz podmiotem na rzecz którego ma miejsce świadczenie. Z umowy musi wynikać, że dostarczane towary lub świadczone usługi będą wykorzystane na cele związane z pomocą ofiarom skutków działań wojennych na terytorium Ukrainy.