Prowadzę działalność, w ramach której będę dokonywać sprzedaży na rzecz osób nieprowadzących działalności. Czy w takiej sytuacji przysługuje mi ulga na zakup kasy wirtualnej? Czy ulga ta dotyczy wyłącznie zakupu kasy fiskalnej online? A może kasa wirtualna a kasa fiskalna online jest tym samym urządzeniem?

Michalina, Kraków

Jeżeli prowadzi Pani sprzedaż, która bezwzględnie musi zostać ujęta na kasie fiskalnej lub chce Pani dobrowolnie zrezygnować ze zwolnienia z kasy fiskalnej, to przysługuje Pani ulga na zakup kasy wirtualnej lub kasy fiskalnej online. Są to dwa typy kas fiskalnych, które łączą się z Centralnym Repozytorium Kas (tzw. CRK).

Czym różni się kasa fiskalna online od kasy wirtualnej?

Kasa fiskalna (rejestrująca) – bez względu na typ – służy do ewidencjonowania sprzedaży na rzecz osób prywatnych, które nie prowadzą działalności gospodarczej i rolników ryczałtowych. Wynika to bezpośrednio z art. 111 ust. 1 ustawy o VAT.

Podstawową różnicą pomiędzy kasą fiskalną online a kasą wirtualną jest to, że kasa fiskalna online to fizyczne urządzenie, natomiast kasa wirtualna ma postać oprogramowania.

Oba typy kas łączą się z CRK, czyli na bieżąco raportują o zaewidencjonowanej sprzedaży.

Można zatem powiedzieć, że kasa wirtualna spełnia funkcje kasy fiskalnej online, ale nie każda kasa fiskalna online jest kasą wirtualną.

Podmioty uprawnione do korzystania z kas wirtualnych

Zgodnie z § 1 rozporządzenia Ministra Finansów w sprawie grup podatników lub rodzajów czynności, w odniesieniu do których możliwe jest używanie kas rejestrujących mających postać oprogramowania, z kas wirtualnych mogą skorzystać podatnicy uzyskujący przychody z tytułu:

- usług przewozu osób samochodem osobowym, w tym taksówką, z wyjątkiem przewozu okazjonalnego;

- usług wynajmu samochodów osobowych z kierowcą (PKWiU 49.32.12.0);

- usług związanych z przeprowadzkami, świadczonych na rzecz gospodarstw domowych (PKWiU 49.42.11.0);

- usług transportu drogowego pasażerskiego pojazdami napędzanymi siłą mięśni ludzkich lub ciągnionymi przez zwierzęta (PKWiU 49.39.35.0);

- usług transportu drogowego pasażerskiego, rozkładowego, międzymiastowego, ogólnodostępnego (PKWiU 49.39.11.0);

- usług transportu drogowego pasażerskiego, rozkładowego, miejskiego i podmiejskiego (PKWiU 49.31.21.0);

- usług transportu kolejowego pasażerskiego, miejskiego i podmiejskiego (PKWiU 49.31.10.0);

- usług transportu kolejowego pasażerskiego międzymiastowego (PKWiU 49.10);

- usług transportu pasażerskiego, kolejkami linowymi naziemnymi, kolejkami linowymi i wyciągami narciarskimi (PKWiU 49.39.20.0);

- usług transportu morskiego i przybrzeżnego pasażerskiego, promowego (PKWiU 50.10.11.0);

- usług transportu morskiego i przybrzeżnego pasażerskiego wycieczkowcami (PKWiU 50.10.12.0);

- usług transportu wodnego śródlądowego pasażerskiego, promowego (PKWiU 50.30.11.0);

- usług transportu wodnego śródlądowego pasażerskiego wycieczkowcami (PKWiU 50.30.12.0);

- usług transportu wodnego śródlądowego pasażerskiego łodziami wycieczkowymi (PKWiU 50.30.13.0);

- usług pozostałego transportu wodnego śródlądowego pasażerskiego (PKWiU 50.30.19.0);

- usług transportu lotniczego regularnego krajowego pasażerskiego (PKWiU 51.10.11.0);

- usług transportu lotniczego nieregularnego krajowego pasażerskiego, z wyłączeniem w celach widokowych (PKWiU 51.10.12.0);

- usług hotelarskich i podobnych usług związanych z zakwaterowaniem (PKWiU 55.10);

- usług obiektów noclegowych turystycznych i miejsc krótkotrwałego zakwaterowania (PKWiU 55.20);

- usług świadczonych przez pola kempingowe (włączając pola dla pojazdów kempingowych) i pola namiotowe (PKWiU 55.30);

- pozostałych usług związanych z zakwaterowaniem (PKWiU 55.90);

- usług restauracji i pozostałych placówek gastronomicznych (PKWiU 56.10);

- usług przygotowywania i dostarczania żywności (katering) dla odbiorców zewnętrznych (PKWiU 56.21);

- pozostałych usług gastronomicznych (PKWiU 56.29);

- usług przygotowywania i podawania napojów (PKWiU 56.30);

- sprzedaży węgla, brykietu i podobnych paliw stałych wytwarzanych z węgla, węgla brunatnego, koksu i półkoksu przeznaczonych do celów opałowych.

Ulga na zakup kasy wirtualnej – jakie warunki należy spełnić?

Zgodnie z art. 111 ust. 4 ustawy o VAT przedsiębiorcy, którzy są zobowiązani do stosowania kasy fiskalnej online (w tym również kasy wirtualnej) lub którzy dobrowolnie rejestrują sprzedaż na rzecz osób prywatnych na takiej kasie fiskalnej mogą skorzystać z ulgi na jej zakup. Ulga na zakup kasy wirtualnej wynosi 90% ceny jej zakupu netto, jednak nie więcej niż 700 zł.

Czynni podatnicy VAT a ulga na zakup kasy wirtualnej

Aby móc skorzystać z ulgi na zakup kasy wirtualnej, należy spełnić warunki wynikające z § 2 ust. 1 rozporządzenia Ministra Finansów w sprawie odliczania lub zwrotu kwot wydanych na zakup kas rejestrujących oraz zwrotu tych kwot przez podatnika, zgodnie z którym należy:

- Rozpocząć prowadzenie ewidencji sprzedaży przy użyciu kasy rejestrującej zakupionej w okresie obowiązywania potwierdzenia Prezesa Głównego Urzędu Miar, że kasa ta spełnia wymagania techniczne dla kas rejestrujących i zapewnia połączenie z CRK;

- Posiadać fakturę potwierdzającą zakup kasy rejestrującej oraz dowód zapłaty całej należności za jej zakup.

Przykład 1.

Pani Hanna jest czynnym podatnikiem VAT i zakupiła swoją pierwszą wirtualną kasę fiskalną (wcześniej żadnej nie miała) o wartości 1230 zł (w tym 1000 zł netto i 230 zł VAT). Jaka ulga na zakup kasy fiskalnej przysługuje pani Hannie?

Pani Hanna może skorzystać z ulgi na zakup kasy wirtualnej w wysokości 700 zł, ponieważ 90% ceny netto zakupu kasy to 900 zł, a więc przekracza wartość limitu kwotowego ulgi.

Przykład 2.

Pani Milena jest czynnym podatnikiem VAT i kupiła wirtualną kasę fiskalną (wcześniej innej nie miała) o wartości 750 zł netto. Jaka ulga na zakup kasy wirtualnej przysługuje pani Milenie?

Pani Milena może skorzystać z ulgi na zakup kasy fiskalnej online w wysokości 675 zł, czyli 90% wartości zakupu kasy (90% * 750 zł).

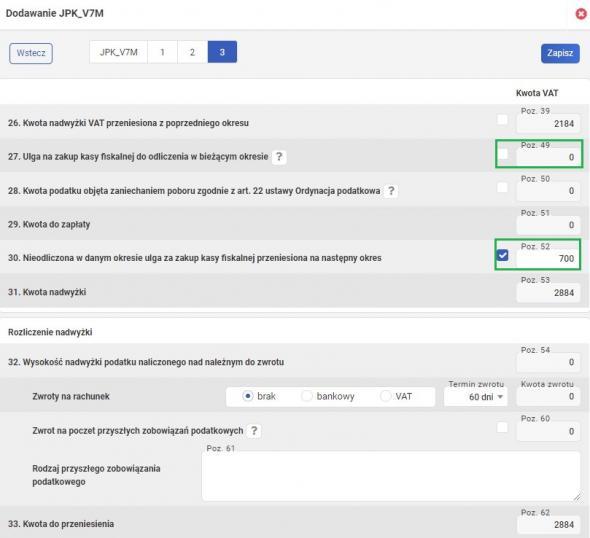

- dodać do podatku VAT naliczonego (poz. 49 w JPK_V7) i przenieść na kolejny okres jako nadwyżkę VAT naliczonego nad należnym (poz. 62 w JPK_V7)

- lub wnioskować o zwrot na rachunek bankowy (poz. 54 w JPK_V7).

Przykład 3.

Pan Łukasz jest czynnym podatnikiem VAT i w lutym 2022 roku rozpoczął ewidencjonowanie sprzedaży na kasie wirtualnej. Zakupił ją w styczniu 2022 roku, otrzymując fakturę na kwotę 1000 zł netto (230 zł VAT). Kiedy pan Łukasz może skorzystać z ulgi na zakup kasy wirtualnej przy założeniu, że w lutym wypracował 5000 zł VAT należnego i 4700 zł VAT naliczonego?

Z racji tego, że pan Łukasz rozpoczął prowadzenie sprzedaży na kasie wirtualnej w lutym, to może skorzystać z ulgi na zakup kasy w pliku JPK_V7 za luty. Ulga na zakup kasy wirtualnej, jaka mu przysługuje, wynosi 700 zł. Nadwyżka podatku VAT należnego nad naliczonym w lutym wynosi 300 zł. W związku z tym pan Łukasz, stosując ulgę, wykorzysta 300 zł na pomniejszenie podatku VAT należnego, a pozostałą kwotę ulgi, czyli 400 zł, może przenieść na kolejny okres lub wnioskować o zwrot na rachunek bankowy.

Podatnicy zwolnieni z VAT a ulga na zakup kasy wirtualnej

Ulga na zakup kasy wirtualnej przysługuje również podatnikom VAT zwolnionym, którzy w celu jej uzyskania mają obowiązek złożyć osobny wniosek o zwrot ulgi na zakup kasy wirtualnej do naczelnika urzędu skarbowego, który w terminie 25 dni od dnia złożenia takiego wniosku dokonuje zwrotu ulgi na rachunek bankowy podatnika. Wniosek ten należy złożyć w miesiącu następującym po miesiącu rozpoczęcia ewidencjonowania sprzedaży na kasie fiskalnej. Zgodnie z § 4 ust. 2 i 3 rozporządzenia Ministra Finansów w sprawie odliczania lub zwrotu kwot wydanych na zakup kas rejestrujących oraz zwrotu tych kwot przez podatnika wniosek musi zawierać dane takie jak:

- imię i nazwisko lub nazwę podatnika, jego dane adresowe oraz numer identyfikacji podatkowej, a w przypadku podatników świadczących usługi przewozu osób oraz ich bagażu podręcznego taksówkami – dodatkowo informację o numerze licencji na wykonywanie transportu drogowego taksówką oraz numerze rejestracyjnym i bocznym taksówki, w której zainstalowano kasę rejestrującą;

- numer rachunku, na który ma zostać dokonany zwrot.

Dodatkowo do wniosku należy dołączyć:

- kopię faktury potwierdzającej zakup kasy rejestrującej wraz z kopią dowodu zapłaty całej należności za jej zakup;

- kopię raportu fiskalnego miesięcznego wystawionego przy użyciu kasy rejestrującej potwierdzającego prowadzenie ewidencji sprzedaży;

- kopię świadectwa przeprowadzonej legalizacji ponownej taksometru współpracującego z kasą o zastosowaniu specjalnym służącą do prowadzenia ewidencji przy świadczeniu tych usług, w tym również zintegrowanego w jednej obudowie z kasą (w przypadku podatników świadczących usługi przewozu osób oraz ich bagażu podręcznego taksówkami).

Przykład 4.

Pan Kacper jest podatnikiem zwolnionym z VAT i kupił kasę wirtualną o wartości 970 zł netto. Jaka ulga na zakup kasy wirtualnej przysługuje panu Kacprowi?

Pan Kacper może skorzystać z ulgi na zakup kasy wirtualnej w wysokości 700 zł, ponieważ 90% kwoty zakupu wynosi 873 zł, co przekracza kwotę limitu.

Ulga na zakup kasy wirtualnej w systemie wFirma.pl

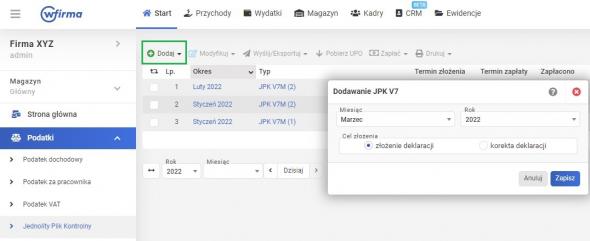

W systemie wFirma ulga na zakup kasy wirtualnej uwzględniana jest bezpośrednio w pliku, który należy wygenerować poprzez zakładkę: START » PODATKI » JEDNOLITY PLIK KONTROLNY » DODAJ » DODAJ JPK V7, gdzie należy wskazać okres, za który składany jest plik, a następnie jako CEL ZŁOŻENIA zaznaczyć ZŁOŻENIE DEKLARACJI.

Następnie na trzeciej stronie generatora pliku JPK_V7 wprowadza się w poz. 49 kwotę ulgi do wysokości podatku VAT należnego podlegającego wpłacie do urzędu. Jeżeli wartość w poz. 49 byłaby wyższa niż wartość w poz. 51, wówczas nadwyżkę trzeba wprowadzić w poz. 52.