Firmy często dokonują zakupów prezentów dla swoich pracowników czy kontrahentów. Jak wskazuje praktyka upominki dla pracowników i rozliczanie ich zakupu jest przedmiotem szczególnego zainteresowania ze strony organów podatkowych.

Podatek dochodowy a drobne upominki

Za przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej oraz spółdzielczego stosunku pracy uważa się wszelkiego rodzaju wypłaty pieniężne oraz wartość pieniężną świadczeń w naturze bądź ich ekwiwalenty, bez względu na źródło finansowania tych wypłat i świadczeń oraz świadczenia pieniężne ponoszone za pracownika, jak również wartość innych nieodpłatnych świadczeń lub świadczeń częściowo odpłatnych. W katalogu zwolnień podatkowych nie znajdują się przyznawane pracownikom świadczenia z tytułu zawarcia związku małżeńskiego.

W konsekwencji upominki dla pracowników będą stanowiły przychód podlegający opodatkowaniu. W związku z tym pracodawca powinien doliczyć wartość takiego prezentu do przychodu pracownika ze stosunku pracy i pobrać z tego tytułu zaliczkę na podatek dochodowy. Kwotę pobranej zaliczki pracodawca powinien przekazać na rachunek urzędu skarbowego właściwego według siedziby płatnika w terminie do 20. dnia miesiąca następującego po miesiącu, w którym pobrano zaliczkę. Zaliczki pobrane z tego tytułu zostaną również wykazane przez pracodawcę w wystawianych przez niego po zakończeniu roku podatkowego deklaracji PIT-4R oraz informacji PIT-11.

Tak się dzieje w przypadku kiedy upominki dla pracowników finansowane są ze ze środków obrotowych. W przypadku prezentów zakupionych ze środków ZFŚS można skorzystać ze zwolnienia. Zgodnie bowiem z art. 21 ust. 1 pkt 67 ustawy o PIT zwolniona z opodatkowania podatkiem dochodowym jest wartość otrzymanych przez pracownika w związku z finansowaniem działalności socjalnej, o której mowa w przepisach o Zakładowym Funduszu Świadczeń Socjalnych, rzeczowych świadczeń oraz otrzymanych przez niego w tym zakresie świadczeń pieniężnych, sfinansowanych w całości ze środków Zakładowego Funduszu Świadczeń Socjalnych lub funduszy związków zawodowych, łącznie do wysokości nieprzekraczającej w roku podatkowym kwoty 1000 zł (od 2018 roku); rzeczowymi świadczeniami nie są bony, talony i inne znaki uprawniające do ich wymiany na towary lub usługi.

W konsekwencji w sytuacji gdy otrzymany przez pracownika prezent będzie spełniał wskazane powyżej kryteria, jego przekazanie nie będzie podlegało opodatkowaniu. Takie stanowisko zaprezentował Dyrektor Izby Skarbowej w Warszawie w piśmie nr IPPB2/415-1187/08-4/AK z 19 listopada 2008 r., w którym czytamy:

(...) wartość świadczeń rzeczowych zakupionych przez płatnika dla pracownika w ramach paczek świątecznych, finansowanych ze środków zakładowego funduszu socjalnego nie podlega opodatkowaniu podatkiem dochodowym od osób fizycznych do wysokości 380 zł w roku kalendarzowym pod warunkiem, że otrzymane świadczenie nie stanowi zwrotu (refundacji) wcześniej poniesionych wydatków przez pracownika. (...).

Upominki dla pracowników

Pracodawcy często wręczają upominki dla pracowników z okazji ich przejścia na emeryturę czy osiągnięcie stażu pracy. W naszej opinii takie przekazanie nie generuje przychodu z tytułu nieodpłatnych świadczeń. Trybunał Konstytucyjny w wyroku z 8 lipca 2014 r. sygn. akt K 7/13. TK uznał bowiem, że nieodpłatnymi świadczeniami są wyłącznie przysporzenia majątkowe o indywidualnie określonej wartości, otrzymane przez pracownika. Dopiero wtedy po stronie zatrudnionego powstaje przychód, który podlega opodatkowaniu. Zdaniem Trybunału, to czy pracownik uzyskał dochód, zależy natomiast od tego, czy skorzystał ze świadczenia oferowanego przez pracodawcę w pełni dobrowolnie i czy leżało to w jego interesie; gdyby świadczenia ze strony pracodawcy nie było, to pracownik musiałby sam ponieść wydatek.

W konsekwencji Trybunał uznał, że przychodem pracownika mogą być tylko świadczenia, które:

- zostały spełnione za zgodą pracownika (skorzystał z nich w pełni dobrowolnie);

- zostały spełnione w jego interesie (a nie w interesie pracodawcy);

- przyniosły mu korzyść w postaci powiększenia aktywów lub uniknięcia wydatku, który musiałby ponieść, a korzyść ta jest wymierna i przypisana indywidualnemu pracownikowi (nie jest dostępna w sposób ogólny dla wszystkich).

Tym samym należy uznać, iż upominki dla pracowników wręczane przez pracodawcę w postaci drobnych prezentów okolicznościowych w związku z np. przejściem na emeryturę lub osiągnięciem określonego stażu pracy, nie stanowi dla nich przychodu w rozumieniu ustawy o podatku dochodowym od osób fizycznych. W konsekwencji, wartość tych świadczeń nie skutkuje powstaniem przychodu z tytułu nieodpłatnych świadczeń.

Prezenty dla pracowników w kosztach uzyskania przychodów

Prezent dla pracownika odchodzącego na emeryturę a podatek VAT

Upominki a podatek dochodowy

Bony świąteczne - wszystko, co powinieneś wiedzieć na ich temat

Stanowisko takie potwierdził Dyrektor Izby Skarbowej w Katowicach w piśmie z 21 marca 2016 r., sygn. IBPB-2-2/4511-195/16/JG, gdzie możemy przeczytać:

(…) stwierdzić należy, że obiektywne kryterium wystąpienia po stronie pracownika przysporzenia majątkowego (korzyści) nie jest spełnione, gdy pracodawca wręcza pracownikom prezenty okolicznościowe w postaci drobnych upominków, np. pióra, zegarka lub kwiatów w związku z przejściem na emeryturę lub osiągnięciem określonego stażu pracy. W tym przypadku, nawet jeśli ww. upominki będą przekazywane w ramach firmowych uroczystości za zgodą obdarowanego, po jego stronie nie pojawia się korzyść, choćby w postaci zaoszczędzenia wydatku. Nie sposób bowiem zakładać, że gdyby nie spotkania mające na celu uhonorowanie obdarowanych i przekazanie upominków, pracownik wydałby pieniądze na ich zakup.

Podsumowując, wręczenie pracownikom przez Wnioskodawcę prezentów okolicznościowych w postaci drobnych upominków, np. pióra, zegarka lub kwiatów w związku z przejściem na emeryturę lub osiągnięciem określonego stażu pracy, nie stanowi dla nich przychodu w rozumieniu ustawy o podatku dochodowym od osób fizycznych. W konsekwencji, wartość tych świadczeń nie skutkuje powstaniem przychodu z tytułu nieodpłatnych świadczeń, o którym mowa w art. 12 ust. 1 w zw. z art. 11 ust. 1 ustawy o podatku dochodowym od osób fizycznych (…).

Rozliczenie upominków dla pracowników w systemie wFirma.pl

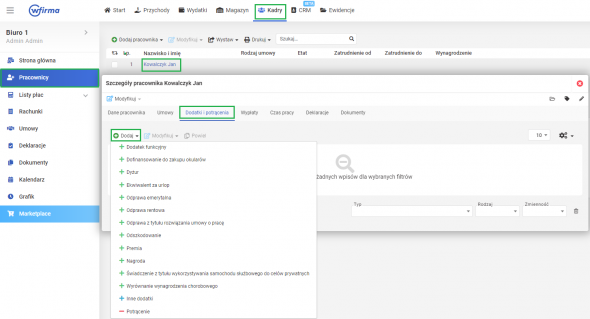

System wFirma.pl pozwala na rozliczenie dodatkowych świadczeń wypłacanych pracownikom. Wystarczy wprowadzić je jako dodatek poprzez KADRY » PRACOWNICY » SZCZEGÓŁY PRACOWNIKA » DODATKI I POTRĄCENIA » DODAJ » INNY SKŁADNIK.

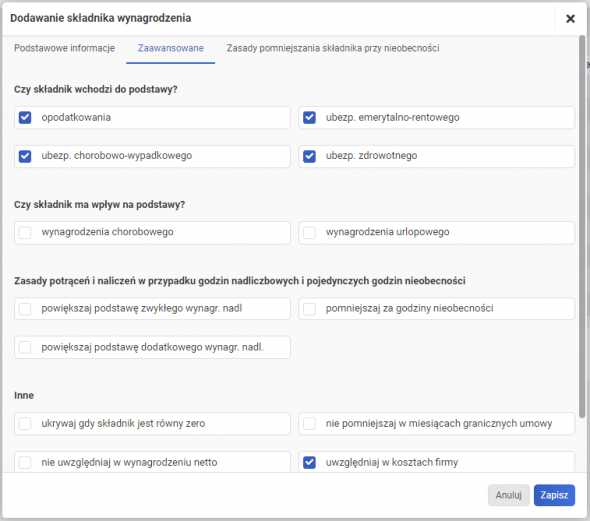

W zakładce ZAAWANSOWANE będzie można oznaczyć, czy wartość takiego świadczenia jest opodatkowana i oskładkowana.

Po wprowadzeniu dodatku będzie on wykazany na liście płac.