W ramach stałej sprzedaży z kontrahentem dostawcy organizują różnego rodzaju promocje oraz przekazują kontrahentom gratisy. Zazwyczaj wymogiem tego typu czynności jest zakup określonej ilości towarów. Czy gratisowy upominek otrzymany od dostawcy stanowi przychód z działalności gospodarczej? Jak rozliczyć późniejszą sprzedaż takich produktów? Odpowiadamy w artykule.

Czym jest przychód i kiedy powstaje?

Zgodnie z art. 14 ust. 1 ustawy o PIT przychodem z działalności gospodarczej są kwoty należne, choćby nie zostały faktycznie otrzymane (z wyłączeniem zwróconych towarów, udzielonych skont czy bonifikat).

Za moment powstania przychodu uważa się dzień, w którym doszło do wydania rzeczy, wykonania całości lub części usługi, lub zbycia prawa majątkowego, nie później jednak niż dzień wystawienia faktury lub otrzymania należności. Oznacza to, że przychód powstaje w momencie dokonania faktycznej sprzedaży, niezależnie od tego, czy podatnik udokumentował sprzedaż fakturą od razu, czy dopiero w dniach późniejszych. Nieotrzymanie zapłaty również nie wpływa na dzień powstania przychodu.

Co więcej, ustawa o PIT określa katalog czynności, które poza dokonaną sprzedażą również stanowią przychód z działalności gospodarczej. Zgodnie z art. 14 ust. 2 przychodami są między innymi:

- przychody z odpłatnego zbycia składników majątku zaliczanych do środków trwałych lub wyposażenia, które służyły działalności gospodarczej;

- różnice kursowe;

- odsetki od środków pieniężnych zgromadzonych na rachunkach bankowych;

- wartość otrzymanych świadczeń w naturze i innych nieodpłatnych świadczeń;

- otrzymane odszkodowania za szkody dotyczące składników majątku prowadzonej działalności gospodarczej.

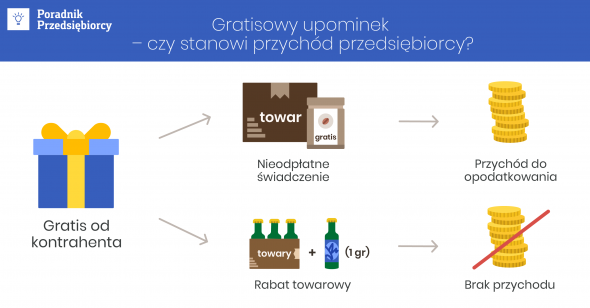

Gratisowy upominek a przychód z działalności

Dokonując zakupu większej ilości towarów od zaufanego dostawcy, podmioty często otrzymują różnego rodzaju profity w postaci zniżek, gratisów czy rabatów. W przypadku, gdy sprzedawca wręcza nabywcy gratisowy upominek, ten zobowiązany jest do wykazania przychodu z prowadzonej działalności gospodarczej i opodatkowania powstałego przychodu podatkiem dochodowym.

„Za przychody z innych źródeł [...] uważa się w szczególności: [...] stypendia, świadczenia otrzymane z tytułu umowy o pomocy przy zbiorach, dotacje (subwencje) inne niż wymienione w art. 14, dopłaty, nagrody i inne nieodpłatne świadczenia nienależące do przychodów określonych w art. 12-14 i art. 17”.

Za moment powstania przychodu w przypadku otrzymanych nieodpłatnie świadczeń uznaje się dzień, w którym świadczenie to zostało otrzymane.

Przykład 1.

Pan Artur prowadzi jednoosobową działalność gospodarczą. W lutym zakupił od kontrahenta 700 szt. towaru do swojej działalności. W ramach tego otrzymał od kontrahenta 20 szt. towaru gratis. Czy pan Artur jest zobowiązany wykazać przychód z tytułu otrzymanych upominków? A jeśli tak, to kiedy powinien tego dokonać?

Tak, z uwagi na fakt, że pan Artur otrzymał gratisy w ramach prowadzonej działalności, zobowiązany jest do wykazania przychodu z tytułu otrzymanych nieodpłatnie świadczeń w okresie, w którym świadczenie to otrzymał – czyli w lutym.

Pojawiają się interpretacje podatkowe, w których otrzymane towary od kontrahenta tego samego rodzaju, co zakupiony towar mogą stanowić rabat towarowy (tzw. rabat naturalny) i wówczas otrzymanie takiego rabatu nie stanowi przychodu.

Potwierdzeniem jest interpretacja indywidualna Dyrektora Izby Skarbowej w Katowicach z dnia 1 grudnia 2016 roku, o sygn. 2461-IBPB-1-3.4510.912.2016.1.KB, w której czytamy, że:

„[w] tak przedstawionym stanie faktycznym, mamy więc do czynienia z udzielonym Spółce rabatem towarowym (naturalnym). Udzielenie rabatu towarowego polega na dodaniu do zakupionego towaru określonej ilości takiego samego towaru. Realizowany jest więc równocześnie z nabyciem określonego towaru, a warunkiem jego otrzymania jest dokonanie zakupu określonej ilości tego towaru”.

Z rabatem towarowym mamy styczność, jeżeli do określonej ilości towaru sprzedawca dodaje kilka sztuk tego samego towaru i wówczas obniża się wartość jednostkowa towaru. Jeżeli jest to zupełnie inny towar, wówczas traktuje się tę czynność jako przyznanie gratisów, które u nabywcy będą stanowiły przychód z nieodpłatnych świadczeń.

Wycena otrzymanych gratisów

Zgodnie z art. 11 ust. 2a wartość pieniężną innych nieodpłatnych świadczeń ustala się według:

- cen zakupu – jeżeli przedmiotem świadczenia są usługi zakupione;

- cen stosowanych wobec innych odbiorców – jeżeli przedmiotem świadczenia są usługi wchodzące w zakres prowadzonej działalności gospodarczej;

- równowartości czynszu, jaki przysługiwałby w momencie zawarcia umowy o najem lokalu w przypadku nieodpłatnego udostępnienia lokalu;

- na podstawie cen rynkowych stosowanych przy świadczeniu usług lub udostępnianiu rzeczy, lub praw tego samego rodzaju i gatunku, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca udostępnienia – w pozostałych przypadkach.

Otrzymane gratisowe upominki (pod warunkiem, że nie jest to gratis w postaci towaru, który jest tego samego rodzaju, co zakupiony towar) od kontrahenta należy zatem wycenić w cenach rynkowych, uwzględniając ich stan oraz stopień zużycia. Przychód ten należy wykazać w kolumnie 8. KPIR – pozostałe przychody.

Przykład 2.

Pan Artur otrzymał od kontrahenta 20 szt. gratisowych upominków i jest zobowiązany wykazać z tego tytułu przychód w działalności gospodarczej. W jakich cenach podatnik powinien wycenić nieodpłatnie otrzymane świadczenia?

Pan Artur powinien wycenić gratisy w cenach rynkowych, uwzględniając stan gratisów oraz ich stopień zużycia. W celach wyceny może posłużyć się wartościami sprzedawanych towarów tego samego rodzaju i gatunku np. na aukcjach internetowych.

Gratisowy upominek a jego późniejsza sprzedaż

Podatnik otrzymujący od dostawcy gratisy (inne niż zakupiony towar – dodatkowe gadżety, gratisy innego towaru) zobowiązany jest wykazać przychód. Dodatkowo w sytuacji, gdy zdecyduje się on na sprzedaż tych nieodpłatnie nabytych towarów, zobowiązany jest do ponownego wykazania przychodu. W takiej sytuacji dochodzi do podwójnego opodatkowania tego samego towaru – najpierw w momencie otrzymania upominków, później w momencie ich faktycznej sprzedaży. Sytuacja byłaby niekorzystna dla przedsiębiorców, w związku z tym ustawodawca dał podatnikom możliwość wykazania kosztu w momencie sprzedaży gratisów z tytułu wcześniej wykazanego przychodu z nieodpłatnych świadczeń. Wynika to z art. 22 ust. 1d ustawy o PIT. Koszt ten podatnik wykazuje w KPIR.

Przykład 3.

Pani Milena dokonała sprzedaży towaru otrzymanego nieodpłatnie. W związku z tym ten sam towar został opodatkowany podwójnie. Czy pani Milena może uniknąć podwójnego opodatkowania?

Tak, pani Milena w momencie sprzedaży towarów otrzymanych nieodpłatnie ma prawo wykazać koszt podatkowy w kwocie odpowiadającej wykazanemu przychodu z nieodpłatnych świadczeń. Dzięki temu transakcja nie będzie podwójnie opodatkowana.

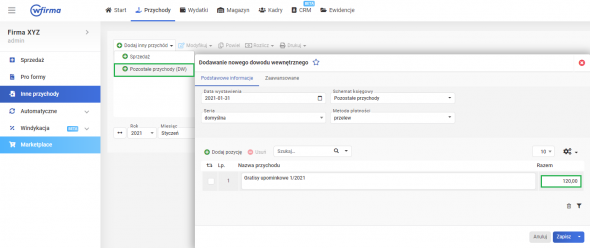

Gratisowy upominek – rozliczenie w systemie wFirma.pl

Otrzymanie gratisowego upominku od kontrahenta to nie problem dla użytkownika systemu wFirma.pl. Jego otrzymanie może on rozliczyć, wystawiając dowód wewnętrzny w przychodach.

W tym celu należy przejść do zakładki: PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » POZOSTAŁE PRZYCHODY (DW). Następnie w pojawiającym się oknie należy uzupełnić wymagane pola dotyczące daty, nazwy przychodu oraz kwoty otrzymanego świadczenia.

Po zapisaniu dokument zostanie ujęty w KPIR w kolumnie 8. – pozostałe przychody.

Podsumowując, gratisowy upominek otrzymany od kontrahenta nie zawsze jest neutralny na gruncie podatku dochodowego. Nabywca zobowiązany jest wykazać przychód z tytułu nieodpłatnie otrzymanych świadczeń w momencie ich otrzymania. Również przy sprzedaży tych towarów powstanie przychód podlegający opodatkowaniu, który będzie można pomniejszyć o wartość wykazanego ówcześnie przychodu z nieodpłatnych świadczeń.