Obecnie podatnicy coraz częściej zawierają transakcje z kontrahentami zagranicznymi. W niektórych przypadkach konieczna jest rejestracja do VAT-UE oraz sporządzanie dodatkowych informacji okresowych. Sprawdź, kiedy powinna zostać złożona deklaracja VAT-UE!

Rejestracja do VAT-UE – kiedy jest konieczna?

Obowiązek rejestracji do VAT-UE różni się w zależności od tego, czy podatnik jest podatnikiem VAT czynnym, czy zwolnionym. Zgodnie z art. 97 ust. 1 ustawy o VAT czynni podatnicy VAT mają obowiązek rejestracji przed dniem:

wewnątrzwspólnotowego nabycia towarów (zakup towarów od kontrahenta z UE);

wewnątrzwspólnotowej dostawy towarów (sprzedaży towarów do kontrahenta z UE);

nabycia usług, dla których miejscem ich świadczenia jest kraj nabywcy;

wykonania usługi na rzecz kontrahenta z UE, w odniesieniu do którego miejscem opodatkowania jest kraj inny niż Polska.

Natomiast podatnik zwolniony z VAT zobligowany jest do rejestracji do VAT-UE, w przypadku gdy:

wartość WNT w danym roku przekroczyła 50 000 zł;

podatnik nabył usługę od kontrahenta, w odniesieniu do której miejscem świadczenia jest kraj nabywcy;

podatnik świadczył usługę dla kontrahenta z UE, dla której miejscem opodatkowania VAT jest kraj nabywcy.

Przykład 1.

Czynny podatnik VAT ma zamiar nabyć usługę od firmy z Irlandii. Czy w takim przypadku ma obowiązek zarejestrowania się do VAT-UE?

Tak. W przypadku zakupu usług od kontrahenta z UE ma miejsce import usług, który zobowiązuje do rejestracji do VAT-UE.

Przykład 2.

Podatnik zwolniony z VAT zdecydował się na nabycie towarów handlowych od kontrahenta z UE na wartość 10 000 zł. W takim przypadku podatnik nie ma obowiązku rejestracji do VAT-UE i wykazywania WNT (takie postępowanie jest dobrowolne).

Rejestracji do VAT-UE należy dokonać za pomocą części C.3 formularza VAT-R – „Informacje dotyczące wykonywania transakcji wewnątrzwspólnotowych”. Czynny podatnik VAT zaznacza pole 65, natomiast nievatowiec pole:

66 – jeżeli będzie dokonywał/dokonuje WNT;

67 – jeżeli będzie świadczył/ świadczy/ będzie nabywał/ nabywa usługi zagraniczne.

W przypadku gdy przedsiębiorca zarejestrował się już jako podatnik VAT (zwolniony lub czynny), składa aktualizację VAT-R.

Deklaracja VAT-UE – kiedy składać do urzędu?

Nie każdy podatnik ma comiesięczny obowiązek składania deklaracji VAT-UE. Informację tę należy złożyć wyłącznie za okresy, w których wystąpiła jedna z poniższych transakcji:

wewnątrzwspólnotowe nabycie towarów (WNT);

wewnątrzwspólnotowa dostawa towarów (WDT);

wewnątrzwspólnotowa sprzedaż usług;

oraz nastąpi przemieszczenie towarów w procedurze magazynu typu call-off stock na terytorium państwa członkowskiego innego niż terytorium kraju.

W przypadku gdy żadna z powyższych wymienionych transakcji nie miała miejsca, przedsiębiorca nie składa informacji VAT-UE. Należy również zaznaczyć, że zakup usługi od kontrahenta z UE oraz spoza UE (import usług) nie zobowiązuje do złożenia informacji podsumowującej (takie zakupy nie są w niej wykazywane).

Informację VAT-UE należy złożyć wyłącznie w wersji elektronicznej. Termin sporządzenia i wysłania informacji podsumowującej mija 25. dnia miesiąca następującego po miesiącu, w którym wystąpiło WNT/ WDT/ wewnątrzwspólnotowe świadczenie usług/ przemieszczenie w ramach call-off stock. Taki dokument składa się wyłącznie za okresy miesięczne.

Złożenie informacji VAT-UE nie zwalnia z obowiązku złożenia JPK_V7.

Wykreślenie z VAT-UE ze względu na niezłożenie informacji VAT-UE

Jeżeli za 3 kolejne miesiące lub kwartał w deklaracjach JPK V7M / JPK V7K podatnik nie wykazał sprzedaży lub nabycia towarów lub usług z kwotami podatku do odliczenia lub przez okres 3 kolejnych miesięcy przedsiębiorca nie składał informacji podsumowujących VAT-UE – pomimo istnienia takiego obowiązku, to zgodnie z art. 97 ust. 15a ustawy o VAT naczelnik urzędu skarbowego wykreśli przedsiębiorcę z VAT-UE.

Zatem podatnik VAT-UE, który sporządza i wysyła plik JPK_V7 i wykazuje w niej VAT należny lub naliczony, ale jednocześnie nie składa informacji VAT-UE, nie zostanie automatycznie wykreślony z VAT-UE.

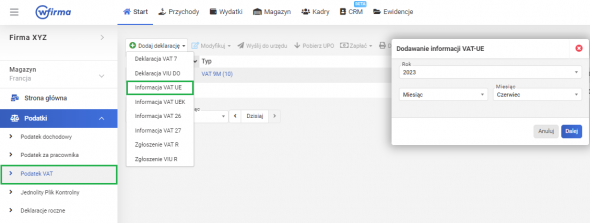

Jak wygenerować informację podsumowującą VAT-UE w wFirma.pl?

W celu wygenerowania informacji VAT-UE w wFirma.pl należy przejść do zakładki: START » PODATKI » PODATEK VAT » DODAJ DEKLARACJĘ » INFORMACJA VAT-UE. W wyświetlonym oknie trzeba wybrać miesiąc, za który ma zostać wygenerowana informacja VAT-UE. Wygenerowany dokument będzie automatycznie zawierać odpowiednie transakcje, na podstawie wcześniej wystawionych/zaksięgowanych faktur w systemie.