Facebook to obecnie jeden z najbardziej popularnych portali społecznościowych na świecie. Wielu przedsiębiorców ogłasza się tam, korzystając z możliwości szerokiego zasięgu reklamy. Nie każdy z nich jednak wie, jak prawidłowo rozliczyć zakup usługi reklamowej na Facebooku. Sprawdźmy więc, w jaki sposób zrobić to na gruncie VAT i PIT!

Zakup usługi reklamowej na Facebooku a kraj wystawcy faktury

Zakup usługi reklamowej na Facebooku może być rozliczany na kilka sposobów – w zależności od otrzymanej faktury zakupu. Faktura co do zasady może być wystawiona przez Facebooka, który ma siedzibę i miejsce prowadzenia działalności gospodarczej w Polsce lub w Irlandii.

Zakup usługi reklamowej na Facebooku – faktura wystawiona przez polską siedzibę

W związku z tym, że Facebook posiada siedzibę także w Polsce, może zdarzyć się sytuacja, w której faktura wystawiona zostanie w PLN oraz opodatkowana krajową stawką VAT – 23%. Wówczas traktuje się ją jak zwykłą fakturę krajową, czyli ujmuje w kosztach podatkowych oraz wyłącznie w rejestrze VAT zakupu (jeśli dotyczy działalności opodatkowanej).

Zakup usługi reklamowej na Facebooku – faktura wystawiona przez zagraniczną siedzibę

Faktura za usługi reklamowe na Facebooku wystawiana jest zazwyczaj przez zagraniczną spółkę – Facebook Ireland Limited – z siedzibą główną w Irlandii. Może być wystawiona w walucie obcej lub w PLN, natomiast nie powinna zawierać podatku VAT.

-

Krok 1. – rejestracja do transakcji wewnątrzwspólnotowych

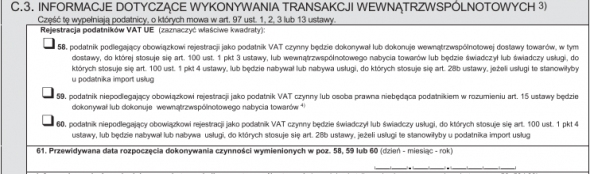

W związku z tym, że zakup usługi reklamowej na Facebooku rozliczany jest jako wewnątrzwspólnotowe nabycie usług, konieczna jest rejestracja do VAT-UE. Rejestracji dokonuje się za pomocą druku VAT-R. Czynny podatnik VAT w celu rejestracji do VAT-UE oznacza pozycję 58. w części C.3. druku i wskazuje datę (poz. 61), od której rozpocznie dokonywanie wewnątrzwspólnotowych nabyć.

Wówczas zacznie on widnieć w bazie VIES jako podatnik aktywny i tym samym w transakcjach wewnątrzwspólnotowych będzie mógł posługiwać się przedrostkiem PL.

-

Krok 2. – rozliczenie faktury, ustalenie obowiązku podatkowego VAT i PIT

Zakup usługi reklamowej na Facebooku kwalifikowany jest jako import usług regulowany art. 28b ust. 1 ustawy o VAT, zgodnie z którym miejscem świadczenia usług jest to, w którym podatnik będący usługobiorcą posiada siedzibę działalności gospodarczej. W związku z tym obowiązek rozliczenia VAT-u związanego z importem usługi spoczywa na nabywcy.

Transakcja na gruncie VAT jest neutralna podatkowo, ponieważ podatnik jednocześnie odlicza i nalicza podatek VAT. Prawo do odliczenia podatku naliczonego powstaje w rozliczeniu za okres, w którym powstał obowiązek podatkowy w podatku należnym z tytułu wewnątrzwspólnotowego nabycia usług. Odliczenie przysługuje w okresie powstania obowiązku podatkowego albo w jednym z dwóch następnych okresów rozliczeniowych. Na gruncie PIT faktura powinna być ujęta w dacie wystawienia faktury z ograniczeniem do końca roku podatkowego w kolumnie 13. KPiR – „pozostałe wydatki”.

Przykład 1.

Pani Anna jest czynnym podatnikiem VAT i dokonała zakupu usługi reklamowej na Facebooku. Na otrzymanej fakturze w PLN jako datę:

-

wystawienia – wskazano 3 września 2020 roku;

-

zakończenia kampanii reklamowej (tj. datę sprzedaży) – wskazano zakres kampanii 1–3 września 2020 roku;

-

płatności – wskazano 3 września 2020 roku.

W jaki sposób faktura powinna być ujęta w ewidencjach podatkowych?

W przedstawionej sytuacji faktura powinna zostać ujęta w KPiR w kolumnie 13. – „pozostałe wydatki” w dacie 3 września. W dacie analogicznej należy dodać wpis w rejestrze VAT zakupu i sprzedaży, bowiem tego dnia powstanie obowiązek podatkowy.

Przykład 2.

Pan Waldemar jest czynnym podatnikiem VAT i dokonał zakupu usługi reklamowej na Facebooku. Na otrzymanej fakturze w PLN jako datę:

-

wystawienia – wskazano 10 września 2020 roku;

-

zakończenia kampanii reklamowej (tj. datę sprzedaży) – wskazano zakres kampanii 1–9 września 2020 roku;

-

płatności – wskazano 10 września 2020 roku.

W jaki sposób faktura powinna być ujęta w ewidencjach podatkowych?

Faktura w przedstawionej sytuacji powinna zostać ujęta w KPiR w kolumnie 13. – „pozostałe wydatki” w dacie 10 września. Natomiast wpis w rejestrze VAT zakupu i sprzedaży powinien zostać dokonany w dacie 9 września, bowiem tego dnia powstanie obowiązek podatkowy.

Przykład 3.

Pani Anna jest czynnym podatnikiem VAT i dokonała zakupu usługi reklamowej na Facebooku. Na otrzymanej fakturze w EUR jako datę:

-

wystawienia – wskazano 15 września 2020 roku;

-

zakończenia kampanii reklamowej (tj. datę sprzedaży) – wskazano zakres kampanii 1–15 września 2020 roku;

-

płatności – wskazano 13 września 2020 roku.

W jaki sposób faktura powinna być ujęta w ewidencjach podatkowych oraz przeliczona na PLN?

Faktura w przedstawionej sytuacji powinna zostać ujęta w KPiR w kolumnie 13. – „pozostałe wydatki” w dacie 15 września. Wartość faktury musi być przeliczona dla celów PIT po średnim kursie NBP z dnia poprzedzającego datę wystawienia faktury (w tym przypadku po kursie z 14 września 2020 roku, tabela nr 179/A/NBP/2020, 1 EUR = 4,4490).

Natomiast wpis w rejestrze VAT zakupu i sprzedaży powinien zostać dokonany w dacie 13 września, bowiem tego dnia powstanie obowiązek podatkowy. Wpis dla celów VAT musi być przeliczony po średnim kursie NBP z dnia poprzedzającego obowiązek podatkowy (w tym przypadku po kursie z 11 września 2020 roku, tabela nr 178/A/NBP/2020, 1 EUR = 4,4504).

-

Krok 3. – dodatkowe czynności

W przypadku zakupu udokumentowanego za pomocą faktury w walucie obcej mogą powstać tzw. różnice kursowe dodatnie bądź ujemne. Różnice kursowe dodatnie muszą być obowiązkowo wprowadzone w ewidencji podatkowej, ponieważ zwiększają pozostałe przychody (kolumna 8. KPiR).

Nievatowiec a zakup usługi reklamowej na Facebooku

Podmiot niebędący podatnikiem VAT w przypadku otrzymania faktury za zakup usługi reklamowej na Facebooku, gdy sprzedawcą jest spółka irlandzka, również jest zobowiązany do rejestracji dla celów VAT-UE. Żeby to zrobić, należy uzupełnić na formularzu VAT-R (w części C.3.), wskazać pole 60. i uzupełnić datę w polu 61.

Następnie całą transakcję zakupu przedsiębiorca zobowiązany jest opodatkować krajową stawką VAT. Zniesiona została konieczność sporządzania wyliczenia na dokumencie wewnętrznym opodatkowania.

Wyliczony podatek VAT trzeba wpłacić na konto urzędu skarbowego i ująć go na druku VAT-9M. Druk ten należy złożyć i opłacić do 25. dnia miesiąca następującego po miesiącu, w którym zaistniał obowiązek podatkowy. W sytuacji gdy podatnik dokonał rejestracji do WNT, trzeba mieć na uwadze, że rozliczenie nastąpi na druku VAT-8, jeśli w danym miesiącu dodatkowo miała miejsce transakcja WNT.

Jak ująć zakup usługi reklamowej na Facebooku w systemie wFirma.pl?

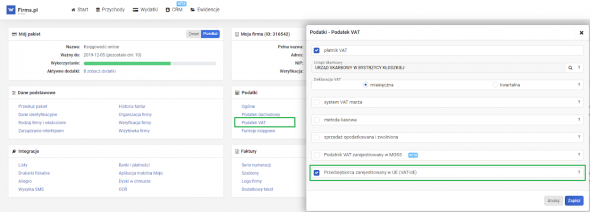

Aby rozliczyć transakcję wewnątrzwspólnotową w wFirma.pl, należy dokonać właściwego oznaczenia w systemie. W tym celu trzeba przejść do zakładki USTAWIENIA » PODATKI » PODATEK VAT, zaznaczając okienko PRZEDSIĘBIORCA ZAREJESTROWANY W UE (VAT-UE).

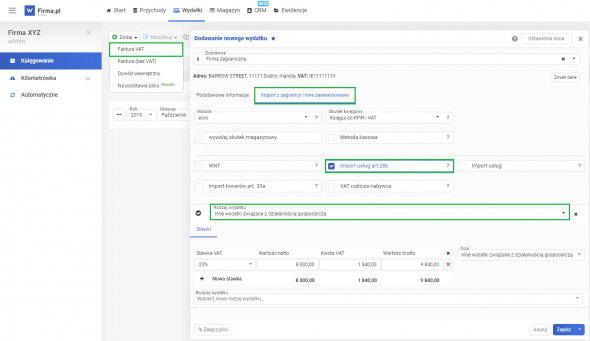

Następnie fakturę za zakup usługi reklamowej na Facebooku należy zaksięgować poprzez zakładkę: WYDATKI » DODAJ » FAKTURA VAT, gdzie jako rodzaj wydatku wybiera się INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ. W polu Wartość netto trzeba wprowadzić wartość faktury i opodatkować krajową stawką VAT (zwykle 23%), a potem przejść do zakładki: IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE i zaznaczyć okienko Import usług art. 28b.

Tak zaksięgowana faktura zostanie ujęta w kolumnie 13. KPiR – „pozostałe wydatki” oraz w rejestrze zakupów i sprzedaży VAT.