Coraz większą popularnością cieszą się zakupy realizowane przez polskich nabywców prowadzących działalność gospodarczą, od firm, których siedziba znajduje się poza terytorium Wspólnoty Europejskiej. Same zakupy mogą być przyjemnością, jednak nie lada problemów dostarcza metodologia rozliczenia danego nabycia. Na co zwrócić szczególną uwagę, gdy ma miejsce zakup usługi od podmiotu z kraju trzeciego? Co z wielkością podatku? Czy można go uniknąć? Te i wiele innych problemów rozwiązano w drugiej części publikacji.

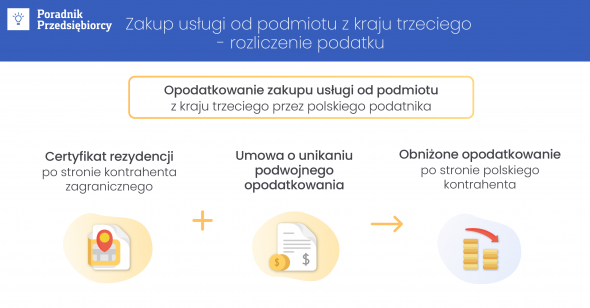

Znaczenie certyfikatu rezydencji i umowy o unikaniu podwójnego opodatkowania

Certyfikat rezydencji jest dokumentem (zaświadczeniem) wydanym przez właściwy organ podatkowy, np. dla podmiotu z kraju trzeciego (prowadzącego tam działalność) – urząd skarbowy z tego kraju o zasięgu terytorialnym obejmującym adres siedziby tej spółki.

Certyfikat rezydencji potwierdza domniemanie prawne opodatkowania dochodów np. podmiotu z kraju trzeciego według adresu jego siedziby (kraju). Istotne jest to, że dopiero posiadanie certyfikatu rezydencji umożliwia zastosowanie umowy o unikaniu podwójnego opodatkowania, a więc nierzadko z preferencyjnego opodatkowania podatkiem u źródła dochodów uzyskiwanych przez dany podmiot na terytorium RP (poprzez świadczenie usług na rzecz polskiego podatnika prowadzącego działalność).

Innymi słowy certyfikat rezydencji to zaświadczenie o miejscu siedziby podatnika właściwym dla celów podatkowych (podatku dochodowego, a więc dla celów opodatkowania tym podatkiem osiąganych przez podmiot z kraju trzeciego dochodów) wydane przez właściwy organ administracji podatkowej państwa miejsca siedziby podatnika (najczęściej urząd skarbowy).

Certyfikat rezydencji jedynie wraz z umową o unikaniu podwójnego opodatkowania umożliwia zastosowanie obniżonego opodatkowania

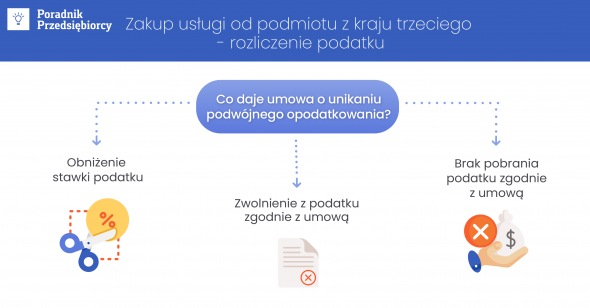

Polski podatnik, który dokonuje zakup usługi od podmiotu z kraju trzeciego, może:

- użyć (obniżonej) stawki podatku wynikającej z właściwej umowy o unikaniu podwójnego opodatkowania (zawartej z krajem spoza UE, gdzie znajduje się siedziba podmiotu) albo

- zastosować zwolnienie w myśl postanowień ww. umowy z podatku, albo

- nie pobrać podatku zgodnie z taką umową

- jednak będzie to możliwe tylko pod warunkiem udokumentowania siedziby podatnika dla celów podatkowych poprzez uzyskanie od podmiotu (sprzedawcy) z kraju trzeciego certyfikatu rezydencji.

Przy weryfikacji warunków zastosowania stawki podatku innej niż określona w art. 21 ust. 1 lub art. 22 ust. 1, zwolnienia lub warunków niepobrania podatku wynikających z przepisów szczególnych lub umów o unikaniu podwójnego opodatkowania, polski podatnik nabywca jest zobligowany do zachowania należytej staranności.

Zakup usługi od podmiotu z kraju trzeciego a kraje stosujące nieuczciwą konkurencję

W myśl art. 26 ust. 1m ustawy o CIT w sytuacji, gdy polski podatnik prowadzący działalność gospodarczą w Polsce reguluje należność wynikającą z osiągniętych przez podmiot z kraju trzeciego na terytorium RP:

- przychodów z udziału (akcji) w osobie prawnej lub spółce, o której mowa w art. 1 ust. 3, w tym:

- przychody ze zbycia udziału (akcji), w tym ze zbycia dokonanego celem ich umorzenia,

- przychody uzyskane w wyniku wymiany udziałów;

- z praw majątkowych, o których mowa w art. 16b ust. 1 pkt 4–7 ustawy o CIT, z wyłączeniem przychodów z licencji bezpośrednio związanych z uzyskaniem przychodów niezaliczanych do zysków kapitałowych oraz praw wytworzonych przez podatnika,

- z papierów wartościowych i pochodnych instrumentów finansowych, z wyłączeniem pochodnych instrumentów finansowych służących zabezpieczeniu przychodów albo kosztów, niezaliczanych do zysków kapitałowych,

- z tytułu uczestnictwa w funduszach inwestycyjnych lub instytucjach wspólnego inwestowania,

- z najmu, dzierżawy lub innej umowy o podobnych charakterze (także praw majątkowych, o których mowa powyżej),

- ze zbycia praw majątkowych, o których mowa powyżej,

- z wymiany waluty wirtualnej na środek płatniczy, towar, usługę lub prawo majątkowe inne niż waluta wirtualna lub z regulowania innych zobowiązań walutą wirtualną

- na rzecz podmiotu mającego siedzibę lub zarząd na terytorium kraju stosującego szkodliwą konkurencję, wówczas polski podatnik zobligowany jest do pobrania (z wypłacanej należności) podatku u źródła w wysokości 19% kwoty od dokonanej wypłaty.

Wykaz krajów stosujących nieuczciwą konkurencję podatkową znajduje się w Rozporządzeniu Ministra Finansów z dnia 28 marca 2019 r. w sprawie określenia krajów i terytoriów stosujących szkodliwą konkurencję podatkową w zakresie podatku dochodowego od osób prawnych.

Sprzedaż usług dla jednego polskiego podatnika w kwocie rocznej przekraczającej 2 mln zł

Nawiązując do art. 26 ust. 2e ustawy o CIT, gdy łączna kwota należności zapłaconych przez polskiego podatnika dla podmiotu z kraju trzeciego z tytułów wymienionych w art. 21 ust. 1 oraz art. 22 ust. 1 (dochody wymienione w 1 i 2 części publikacji) przekracza kwotę 2 mln zł, wówczas polski podatnik jest zobligowany jako płatnik (opłacający fakturę) pobrać w dniu dokonania wypłaty zryczałtowany podatek dochodowy według standardowej stawki podatku, ale od nadwyżki ponad kwotę 2 mln zł:

- z uwzględnieniem odliczeń przewidzianych w art. 22 ust. 1a–1e ustawy o CIT,

- bez możliwości niepobrania podatku na podstawie właściwej umowy o unikaniu podwójnego opodatkowania, a także bez uwzględniania zwolnień lub stawek wynikających z przepisów szczególnych lub umów o unikaniu podwójnego opodatkowania.

Sprzedaż usług dla jednego polskiego podatnika w kwocie rocznej przekraczającej 2 mln zł bez opodatkowania nadwyżki

Z kolei zgodnie z art. 26 ust. 7a ustawy o CIT powyższego przepisu nie należy stosować, jeżeli polski podatnik złożył oświadczenie, że:

- posiada dokumenty wymagane przez przepisy prawa podatkowego dla zastosowania stawki podatku albo zwolnienia lub niepobrania podatku, wynikających z przepisów szczególnych lub umów o unikaniu podwójnego opodatkowania;

- po przeprowadzeniu weryfikacji, o której mowa w ust. 1, nie posiada wiedzy uzasadniającej przypuszczenie, że istnieją okoliczności wykluczające możliwość zastosowania stawki podatku albo zwolnienia lub niepobrania podatku, wynikające z przepisów szczególnych lub umów o unikaniu podwójnego opodatkowania, w szczególności nie posiada wiedzy o istnieniu okoliczności uniemożliwiających spełnienie przesłanek:

- oświadczenie podatnika, że w stosunku do wypłacanych należności spełnione zostały warunki, o których mowa odpowiednio w art. 21 ust. 3 pkt 4 lit. b, ust. 3a i 3c lub art. 22 ust. 4 pkt 4 ustawy o CIT,

- oświadczenie podatnika, że w odniesieniu do czynności, w związku z którą składany jest wniosek o zwrot podatku, podatnik jest podmiotem, na którym ciąży obowiązek podatkowy, a także oświadczenie podatnika, że spółka albo zagraniczny zakład jest rzeczywistym właścicielem wypłacanych należności – w przypadku, o którym mowa w ust. 2 pkt 1 ustawy o CIT,

- oświadczenie podatnika, że prowadzi rzeczywistą działalność gospodarczą w kraju siedziby podatnika dla celów podatkowych, z którą wiąże się uzyskany przychód – w przypadku, o którym mowa w ust. 2 pkt 1 ustawy o CIT, gdy należności są uzyskiwane w związku z prowadzoną działalnością gospodarczą.

Podatek u źródła na przykładzie usługi świadczonej przez sprzedawcę ze Zjednoczonych Emiratów Arabskich

Nierzadko zdarza się, że polski podatnik prowadzący działalność gospodarczą nabywa różnego rodzaju usługi od sprzedawcy z kraju trzeciego (w przypadku omawianej sytuacji spółki prowadzącej działalność w Zjednoczonych Emiratach Arabskich zwanych dalej ZEA).

Analizując zapisy umowy pomiędzy Polską a ww. krajem, należy stwierdzić, że:

- zyski przedsiębiorstwa umawiającego się państwa będą podlegać opodatkowaniu tylko w tym państwie, chyba że przedsiębiorstwo prowadzi działalność w drugim umawiającym się państwie przez położony tam zakład. Jeżeli przedsiębiorstwo wykonuje działalność w ten sposób, zyski przedsiębiorstwa mogą być opodatkowane w drugim państwie, jednak tylko w takiej mierze, w jakiej mogą być przypisane temu zakładowi;

- jeżeli przedsiębiorstwo umawiającego się państwa wykonuje działalność w drugim umawiającym się państwie przez położony tam zakład, to w każdym umawiającym się państwie należy przypisać temu zakładowi takie zyski, jakie mógłby on osiągnąć, gdyby wykonywał taką samą lub podobną działalność w takich samych lub podobnych warunkach jako samodzielne przedsiębiorstwo i był całkowicie niezależny w stosunkach z przedsiębiorstwem, którego jest zakładem;

- przy ustalaniu zysków zakładu dopuszcza się potrącenie nakładów ponoszonych dla tego zakładu, włącznie z kosztami zarządzania i ogólnymi kosztami administracyjnymi, niezależnie od tego, czy powstały w tym państwie, w którym leży zakład czy gdzie indziej. Postanowienie to stosuje się niezależnie od ograniczeń przewidzianych w wewnętrznych ustawodawstwach.

Przykład 1.

Sprzedawca z ZEA posiada ważny certyfikat rezydencji wydany przez tamtejszy urząd skarbowy. Przedstawił go polskiemu nabywcy, który zakupił od niego usługi reklamowe. W tej sytuacji polski podatnik ma prawo do zastosowania zapisów umowy o unikaniu podwójnego opodatkowania.

Oznacza to, że zapłata należności dla podmiotu z ZEA nie będzie musiała być pomniejszona o kwotę podatku u źródła, sprzedawca z ZEA będzie mógł bowiem zgodnie z zapisami umowy opodatkować tę należność w swoim kraju.

Przykład 2.

Sprzedawca z ZEA chce skorzystać z preferencyjnego opodatkowania podatkiem u źródła w swoim kraju. Nie posiada jednak certyfikatu rezydencji. Sprzedawca sprzedał usługi przetwarzania danych polskiej spółce z o.o. prowadzącej działalność na terytorium RP.

W takim przypadku polska spółka z o.o., otrzymując fakturę za otrzymane usługi, będzie musiała przed dokonaniem zapłaty należności dla sprzedawcy z ZEA pomniejszyć ją o kwotę pobranego podatku u źródła. W tej sytuacji stawką będzie standardowa stawka podatku w wysokości 20%.

Przykład 3.

Sprzedawca z ZEA świadczący usługi najmu powierzchni reklamowej na rzecz polskiego odbiorcy (spółki z o.o.) prowadzącego działalność na terytorium RP zakończył działalność w tamtejszym kraju i przeniósł swoje przedsiębiorstwo do Księstwa Monako.

Podmiot z ZEA posiada certyfikat rezydencji, jednak tylko dla dotychczas prowadzonej działalności położonej jeszcze w ZEA.

Z uwagi na to, że Księstwo Monako zawiera się na liście krajów stosujących nieuczciwą konkurencję podatkową, polska spółką będąca nabywcą usług najmu powierzchni reklamowej będzie musiała od momentu zmiany siedziby sprzedawcy z ZEA pobrać podatek u źródła 19% od kwoty należności z otrzymanej faktury zanim jeszcze dokona jej zapłaty.