Każdy czynny podatnik VAT od 1 października 2020 roku ma obowiązek wdrożenia w swoich rozliczeniach podatkowych oznaczeń, m.in. kodów GTU, które pozwolą na sporządzenie prawidłowego pliku JPK_V7. Aby to ułatwić, w artykule omówione zostanie GTU 7. Sprawdźmy więc, jak prawidłowo korzystać z GTU 7 od 1 października!

Kogo dotyczy obowiązek oznaczania GTU 7?

Kod GTU 7 w szczególności dotyczy dealerów samochodowych oraz dostawców części samochodowych. Ponadto kod ten obejmuje towary o kodach CN 8701–8708. Analizując je, należy wskazać, że kod GTU 7 stosuje się w przypadku dostaw pojazdów i części samochodowych, tzn:

ciągników (w tym rolniczych, gąsienicowych, drogowych do naczep) – z wyłączeniem pojazdów do transportu wewnątrzzakładowego, z własnym napędem, niewyposażonych w urządzenia podnośnikowe, w rodzaju stosowanych w zakładach produkcyjnych, magazynach, portach lub lotniskach, do przewozu towarów na niewielkie odległości; ciągników stosowanych na peronach kolejowych; części powyższych pojazdów;

pojazdów silnikowych do przewozu dziesięciu lub więcej osób razem z kierowcą;

samochodów i pozostałych pojazdów silnikowych przeznaczonych zasadniczo do przewozu osób (innych niż te objęte pozycją „pojazdy silnikowe do przewozu dziesięciu lub więcej osób razem z kierowcą”), włącznie z samochodami osobowo-towarowymi (kombi) oraz samochodami wyścigowymi;

pojazdów silnikowych do transportu towarów;

pojazdów silnikowych specjalnego przeznaczenia, innych niż te zasadniczo przeznaczone do przewozu osób lub towarów (na przykład pojazdów pogotowia technicznego, dźwigów samochodowych, pojazdów strażackich, betoniarek samochodowych, zamiatarek, polewaczek, przewoźnych warsztatów, ruchomych stacji radiologicznych);

podwozi wyposażonych w silniki do pojazdów silnikowych objętych pozycjami od 8701 do 8705;

nadwozi (włączając kabiny) do pojazdów silnikowych objętych pozycjami od 8701 do 8705;

części i akcesoriów do pojazdów silnikowych objętych pozycjami od 8701 do 8705;

Podkreślić należy, że nie podlegają oznaczeniom GTU dostawy towarów/świadczenie usług, w przypadku gdy nabywane (zużywane do tych czynności) towary/usługi oznaczane symbolami GTU stanowią jedynie element cenotwórczy towaru/usługi sprzedawanej, która sama oznaczeniom tym nie podlega.

Oznaczenie GTU 7 a mechanizm podzielonej płatności

W przypadku dostaw objętych GTU 7 wyróżnić należy kilka transakcji sprzedaży, które mogą powodować obowiązek naniesienia adnotacji „mechanizm podzielonej płatności”, w sytuacji gdy przekroczą one wartość 15 tys. złotych brutto. Wśród nich wskazać można m.in.:

sprzedaż hurtową części i akcesoriów do pojazdów samochodowych, z wyłączeniem motocykli;

sprzedaż detaliczną części i akcesoriów do pojazdów samochodowych (z wyłączeniem motocykli) prowadzoną w wyspecjalizowanych sklepach;

pozostałą sprzedaż detaliczną części i akcesoriów do pojazdów samochodowych, z wyłączeniem motocykli;

sprzedaż pasów bezpieczeństwa, poduszek powietrznych oraz części i akcesoriów nadwozi;

sprzedaż części i akcesoriów do pojazdów silnikowych (z wyłączeniem motocykli), gdzie indziej niesklasyfikowanych.

Przykład 1.

Pan Michał dokonał sprzedaży pasów bezpieczeństwa (PKWIU 29.32.20.0 poz. 75 załącznika 15. ustawy o VAT, kod CN 8708 21) na kwotę 16 tys. zł brutto. Jakie oznaczenia względem sprzedaży powinien zaznaczyć w pliku JPK_V7?

Ze względu na to, iż pan Michał dokonał sprzedaży pasów bezpieczeństwa, których sprzedaż wchodzi w zakres GTU 7 oraz split payment, ma on obowiązek oznaczyć w pliku JPK_V7 kod GTU 7, a na fakturze nanieść informację "mechanizm podzielonej płatności" (jako że transakcja opiewa na kwotę wyższą niż 15 tys. złotych brutto oraz dotyczy pozycji z załącznika 15. ustawy o VAT).

Oznaczenie GTU 7 a towary używane

W przypadku pojazdów samochodowych często zdarza się, że są one sprzedawane w stanie „używanym”. Jeśli zatem będzie miała miejsce sprzedaż towarów używanych w procedurze VAT marża, które podlegają pod GTU 7, wówczas w pliku JPK_V7 należy dodatkowo wprowadzić oznaczenie MR_UZ.

„[...] przez towary używane rozumie się ruchome dobra materialne nadające się do dalszego użytku w ich aktualnym stanie lub po naprawie, inne niż określone w pkt 1-3 oraz inne niż metale szlachetne lub kamienie szlachetne (CN 7102, 7103, 7106, 7108, 7110, 7112)”.

Przykład 2.

Firma BETA dokonała sprzedaży używanych części samochodowych za pomocą faktury VAT marża. W związku z tym przy wystawionej fakturze w pliku JPK_V7 powinna oznaczyć kod GTU 7 oraz symbol MR_UZ.

Mechanizm podzielonej płatności, zgodnie z art. 108a ust. 1 ustawy o VAT, można zastosować wyłącznie w przypadku faktur z wykazaną kwotą tego podatku. Zatem w sytuacji gdy wystawiona będzie faktura VAT marża powyżej 15 tys. złotych dotycząca sprzedaży z załącznika 15. ustawy o VAT, wówczas nie musi mieć ona adnotacji na fakturze i tym samym dodatkowego oznaczenia w pliku JPK_V7.

Przykład 3.

Firma ALFA dokonała sprzedaży używanych części samochodowych za pomocą faktury VAT marża. Wartość faktury wyniosła ponad 16 tys. złotych. Jakie oznaczenia przy fakturze VAT marża powinny zostać zamieszczone w pliku JPK?

W związku tym, że firma ALFA dokonała sprzedaży towarów określonych w grupie GTU 7, powinna nanieść ten kod w pliku JPK_V7. Natomiast jako że sprzedaż towarów używanych nastąpiła za pomocą faktury VAT marża, dodatkowym oznaczeniem, jakie powinno się tam znaleźć, jest MR_UZ. Nie należy jednak umieszczać dodatkowo adnotacji "mechanizm podzielonej płatności", jako że faktura VAT marża nie zawiera wykazanej kwoty podatku VAT.

GTU 7 a dokumentowanie sprzedaży

Na fakturze sprzedaży nie ma obowiązku ustawowego umieszczania kodu GTU 7 lub np. dopisku: „ta faktura sprzedaży dotyczy grupy GTU 7”. Natomiast kod ten należy umiejscowić w pliku JPK_V7 – jest to obowiązkowe od 1 października 2020 roku. Opiszemy na przykładach, co się dzieje w sytuacji, jeśli faktura wystawiona była we wrześniu 2020 lub obowiązek podatkowy powstał przed 1 października 2020.

Faktury sprzedaży dotyczące towaru

W przypadku sprzedaży towarów kod GTU 7 zamieszcza się, gdy towary te wymienione są w grupie dostaw nim objętych (patrz: Kogo dotyczy obowiązek oznaczania GTU 7?) i obowiązek podatkowy dla sprzedaży powstał po 30 września 2020 roku.

Przykład 4.

Pan Stanisław skorzystał z prawa wystawienia faktury przed dostawą towaru. We wrześniu 2020 roku wystawił fakturę dokumentującą dostawę towaru o CN 8705, która będzie miała miejsce w październiku 2020 roku.

W związku z tym, że obowiązek podatkowy powstanie względem sprzedaży w październiku 2020 roku, pan Stanisław powinien umieścić na fakturze kod GTU 7.

Faktury sprzedaży dotyczące środka trwałego

W sytuacji gdy podatnik w ramach działalności gospodarczej nie zajmuje się sprzedażą pojazdów samochodowych, wówczas podczas sprzedaży pojazdu samochodowego, który był jego środkiem trwałym, przy transakcji sprzedaży tego rodzaju środka trwałego powinien w pliku JPK_V7 zamieścić kod GTU 7.

Faktury zaliczkowe

Dokumentując sprzedaż przy pomocy faktur zaliczkowych czy faktur zaliczkowych-końcowych, należy mieć na względzie, że również w ich przypadku konieczne jest stosowanie kodu GTU 7. W sytuacji gdy faktura zaliczkowa nie zawierała kodu GTU 7 przez wzgląd na to, że obowiązek podatkowy powstał przed 1 października 2020 roku, faktura ją rozliczająca (tj. zaliczkowa-końcowa) powinna to oznaczenie obejmować, jeśli:

dokumentuje transakcję – dostawę, dla której stosowany jest GTU 7,

obowiązek podatkowy powstał po 30 września 2020 roku.

Przykład 5.

Pani Ewelina otrzymała 26 września 2020 zaliczkę od firmy ABC na dostawę części samochodowych i tym samym 20 września 2020 wystawiła fakturę zaliczkową. 14 października 2020 miała miejsce dostawa towarów i pani Ewelina 10 listopada 2020 wystawiła fakturę końcową. Czy na fakturze zaliczkowej i końcowej powinien być zawarty kod GTU 7?

W związku z tym, że zaliczka została otrzymana we wrześniu, faktura zaliczkowa nie musiała być oznaczona kodem GTU 7. Natomiast już faktura końcowa powinna posiadać to dodatkowe oznaczenie, ponieważ obowiązek podatkowy względem transakcji powstał w październiku 2020 roku i tym samym musi być ona wykazana w pliku JPK_V7.

Raport dobowy lub miesięczny z kasy fiskalnej

Obowiązek używania kodu GTU 7 nie dotyczy raportów dobowych oraz miesięcznych z kasy fiskalnej. Dlatego w przypadku wykorzystania kasy fiskalnej i ujmowania raportów w ewidencjach podatkowych w części ewidencyjnej JPK_V7 wpis powinien być oznaczony jedynie symbolem „RO”.

Jak wygląda wystawianie faktur korygujących przy GTU 7?

W pliku JPK_V7 należy zwrócić uwagę na korekty sprzedaży, ponieważ w wielu wypadkach korekty będą wykazywane w sposób specjalny. Poniżej przedstawiamy w tabeli stosunek korekty do faktury pierwotnej wraz z uwzględnieniem, czy należy zamieścić na korekcie kod GTU 7.

Czy korekta dotyczy usługi/towaru objętego GTU 7? | Czy faktura pierwotna posiadała usługę/towar objęty GTU 7? | Czy korekta powinna być wykazana z kodem GTU 7? |

TAK | TAK | TAK |

NIE | TAK | NIE |

NIE | NIE | NIE |

TAK | NIE | TAK |

Reasumując, w fakturach korygujących kod GTU 7 stosuje się, gdy zostaną spełnione łącznie dwa warunki:

korekta wystawiona jest po 30 września 2020 roku,

korekta dotyczy dostawy, dla której stosowany jest kod GTU 7.

W innym przypadku kodu GTU 7 nie zamieszcza się na fakturze korygującej. Fakt, czy faktura pierwotna została opatrzona dodatkowym kodem, również nie ma wpływu na zastosowane oznaczenie faktury korygującej. Ponadto w sytuacji gdy faktura pierwotna dotyczyła dostawy, dla której stosowany jest kod GTU 7, ale nie została nim oznaczona ze względu na to, że obowiązek podatkowy w VAT dla tej faktury powstał przed 1 października, na wystawianej po 30 września do niej korekcie obowiązek ten już powstanie. W takim przypadku faktura pierwotna nie powinna być korygowana celem nadania kodu GTU 7, ponieważ dotyczy okresu, za który JPK_V7 z kodem GTU jeszcze nie obowiązywał.

Przykład 6.

Pan Karol w trakcie dokumentowania sprzedaży zapomniał dodać pozycję dotyczącą dostawy pojazdu osobowego, w związku z czym faktura zawierała tylko pozycję odnoszącą się do dostawy roweru. Faktura ta została wykazana w pliku JPK_V7 bez oznaczenia GTU 7. Czy wystawiona przez pana Karola faktura korygująca powinna być oznaczona kodem GTU 7?

Jako że faktura korygująca dotyczy transakcji objętej kodem GTU 7, pan Karol ma obowiązek wskazania go przy korekcie.

Jak oznaczyć kod GTU 7 w systemie wFirma.pl?

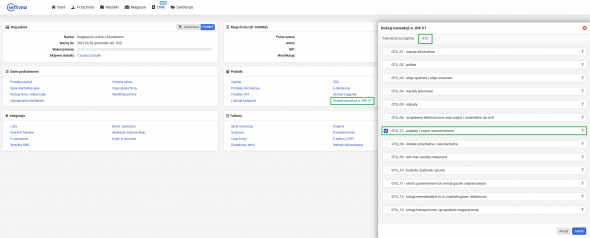

W systemie wFirma.pl wdrożone zostały kody GTU, aby użytkownik mógł z nich swobodnie korzystać jeszcze przed wejściem obowiązku związanego z JPK_V7. Aby przypisać kod GTU do danej sprzedaży, należy w pierwszej kolejności wskazać w systemie, jakie kody GTU dotyczą działalności gospodarczej, którą użytkownik w nim prowadzi. W tym celu trzeba przejść do zakładki USTAWIENIA » PODATKI » TYPY TRANSAKCJI W JPK_V7 » GTU. W podzakładce tej zaznaczamy odpowiednie kody GTU i korzystamy z opcji ZAPISZ.

Wybrane kody będą widoczne przy wystawianiu faktury. Jednocześnie możliwe będzie ich przypisanie do produktów oraz usług (w przypadku prowadzenia magazynu w systemie).

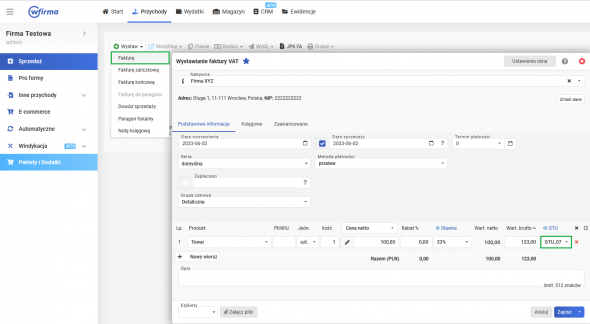

Aby wystawić fakturę sprzedaży zawierającą kod GTU, należy w trakcie wystawienia faktury przejść schematem: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ (lub WERSJĘ ROBOCZĄ SPRZEDAŻY, jeśli włączona jest opcja w ustawieniach) w kolumnie GTU wskazać:

kod GTU dla poszczególnej pozycji,

system automatycznie umieści kod GTU, jeżeli towar/usługę wybrano z magazynu (i jednocześnie kod ten został wcześniej odpowiednio przypisany).

Wybrany w kolumnie kod GTU nie będzie widniał na wydruku faktury, natomiast znajdzie się w widoku szczegółowym faktury (tj. po kliknięciu na numer faktury).

Kod GTU będzie widoczny również w części ewidencyjnej pliku JPK_V7.

przypisywanie do produktu/usługi na magazynie kodu GTU;

automatyczne uzupełnianie kodu GTU na dokumencie sprzedaży;

brak konieczności samodzielnego przypisania kodu GTU do każdej sprzedaży.