JPK V7 obowiązuje od 1 października 2020 roku i jest bardziej szczegółowy niż uprzednio obowiązujący plik. Podatnicy muszą zatem zawierać w nim jeszcze więcej informacji niż w dotychczas składanych deklaracjach. Mimo że zawiera on dane dotychczas obowiązującego JPK_VAT i deklaracji VAT-7/7K, to ustawodawca rozbudował go o dodatkowe oznaczenia. Jednym z nich są obowiązkowe kody towarów w JPK, które mają na celu ułatwienie ustawodawcy weryfikacji nabywanych towarów np. czy zawarte są one w katalogu towarów wrażliwych (załącznik nr 15 ustawy o VAT). Sprawdźmy, jakie wyróżniamy kody towarów w JPK.

Kody towarów w JPK – czy obowiązują w JPK_VAT?

Uprzednio obowiązująca struktura JPK_VAT nie zawiera w sobie kodów sprzedawanych towarów lub usług, które należałoby w niej wyszczególniać. Aktualnie urzędy skarbowe posiłkują się danymi PKD podatników wykazywanych w CEIDG-1 lub w KRS. Sprawdzają one, jaki profil działalności ma podatnik i na tej podstawie analizują, czy sprzedaż obejmuje towary/usługi wrażliwe. Jest to dla urzędników stosunkowo pracochłonny proces.

Zgodnie z uzasadnieniem projektu do rozporządzenia Ministra Finansów w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług, „w rozporządzeniu przewidziano pewne nowe pola, względem obecnie obowiązującej informacji z prowadzonej ewidencji (JPK_VAT). Te nowe pola mają na celu poprawę precyzji analiz dokonywanych z wykorzystaniem plików JPK_VAT, co umożliwi zwiększenie efektywności działania organów KAS”.

Likwidacja deklaracji VAT – nowy JPK jako narzędzie kontroli podatników

Oznaczenia dokumentów zakupu i sprzedaży w JPK V7M i JPK V7K

Obowiązkowe oznaczanie towarów i usług w nowym JPK_VAT

Kody towarów w JPK V7M i JPK V7K – jak je oznaczać?

JPK V7 ma na celu zastąpienie deklaracji VAT oraz JPK_VAT i tym samym ułatwić rozliczenia z fiskusem. Jednakże, mimo że podatnik składa jeden plik zamiast dwóch odrębnych, to jest on znacznie bardziej rozbudowany. W związku z tym podatnicy bądź sami księgowi muszą wykazać się skrupulatnością przy jego tworzeniu. Podatnik jest zobowiązany m.in. do informowania fiskusa o 13 grupach sprzedawanych produktów.

Zamieszczane kody towarów w JPK odegrają kluczową rolę w weryfikacji sprzedaży podatnika. Ułatwiają one analizę dokonywanych transakcji gospodarczych w firmie i przyczyniają się do dokładniejszego typowania firm do kontroli podatkowej lub do samych czynności sprawdzających.

-> MK – w przypadku faktur oznaczonych adnotacją „metoda kasowa”,

-> VAT_RR – w przypadku faktury VAT RR, o której mowa w art. 116 ustawy,

-> WEW – w przypadku dokumentu wewnętrznego, przykład: dokonanie rocznej korekty podatku naliczonego w związku ze zmianą współczynnika odliczenia podatku naliczonego,

-> MPP – transakcja objęta obowiązkiem stosowania mechanizmu podzielonej płatności,

-> IMP – oznaczenie dotyczące podatku naliczonego z tytułu importu towarów, w tym importu towarów rozliczanego zgodnie z art. 33a ustawy.

W przypadku braku wymienionych oznaczeń – pole pozostaje puste.

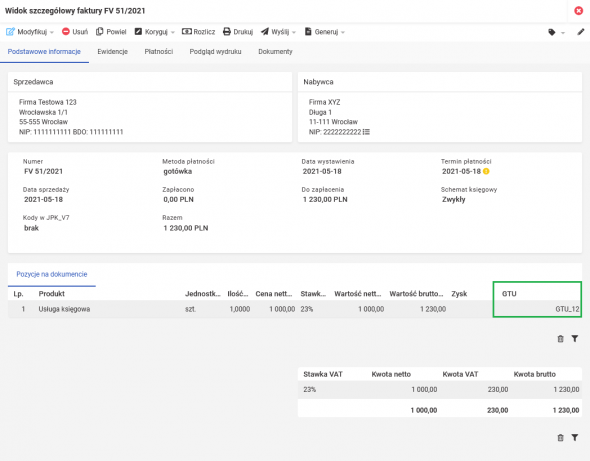

Kody towarów w JPK prezentowane są za pomocą symboli GTU_01 – GTU_13. Każdy kod odpowiada za konkretny rodzaj transakcji. Co oznaczają kody? Wyjaśniamy w poniższej tabeli:

| Nazwa pola | Opis pola |

| GTU_01 | Dostawa napojów alkoholowych – alkoholu etylowego, piwa, wina, napojów fermentowanych i wyrobów pośrednich, w rozumieniu przepisów o podatku akcyzowym. |

| GTU_02 | Dostawa towarów, o których mowa w art. 103 ust. 5aa ustawy. |

| GTU_03 | Dostawa oleju opałowego w rozumieniu przepisów o podatku akcyzowym oraz olejów smarowych, pozostałych olejów o kodach CN od 2710 19 71 do 2710 19 99, z wyłączeniem wyrobów o kodzie CN 2710 19 85 (oleje białe, parafina ciekła) oraz smarów plastycznych zaliczanych do kodu CN 2710 19 99, olejów smarowych o kodzie CN 2710 20 90, preparatów smarowych objętych pozycją CN 3403, z wyłączeniem smarów plastycznych objętych tą pozycją. |

| GTU_04 | Dostawa wyrobów tytoniowych, suszu tytoniowego, płynu do papierosów elektronicznych i wyrobów nowatorskich, w rozumieniu przepisów o podatku akcyzowym. |

| GTU_05 | Dostawa odpadów – wyłącznie określonych w poz. 79-91 załącznika nr 15 do ustawy. |

| GTU_06 | Dostawa urządzeń elektronicznych oraz części i materiałów do nich, wyłącznie określonych w poz. 7-9, 59-63, 65, 66, 69 i 94-96 załącznika nr 15 do ustawy. |

| GTU_07 | Dostawa pojazdów oraz części samochodowych o kodach wyłącznie CN 8701 – 8708 oraz CN 8708 10. |

| GTU_08 | Dostawa metali szlachetnych oraz nieszlachetnych – wyłącznie określonych w poz. 1-3 załącznika nr 12 do ustawy oraz w poz. 12-25, 33-40, 45, 46, 56 i 78 załącznika nr 15 do ustawy. |

| GTU_09 | Dostawa leków oraz wyrobów medycznych – produktów leczniczych, środków spożywczych specjalnego przeznaczenia żywieniowego oraz wyrobów medycznych, objętych obowiązkiem zgłoszenia, o którym mowa w art. 37av ust. 1 ustawy z dnia 6 września 2001 r. – Prawo farmaceutyczne. |

| GTU_10 | Dostawa budynków, budowli i gruntów. |

| GTU_11 | Świadczenie usług w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych, o których mowa w Ustawie z dnia 12 czerwca 2015 r. o systemie handlu uprawnieniami do emisji gazów cieplarnianych. |

| GTU_12 | Świadczenie usług o charakterze niematerialnym – wyłącznie: doradczych, księgowych, prawnych, zarządczych, szkoleniowych, marketingowych, firm centralnych (head offices), reklamowych, badania rynku i opinii publicznej, w zakresie badań naukowych i prac rozwojowych. |

| GTU_13 | Świadczenie usług transportowych i gospodarki magazynowej – Sekcja H PKWiU 2015 symbol ex 49.4, ex 52.1. |

Zakwalifikowanie faktury sprzedaży do danego kodu produktu odbywa się poprzez zaznaczenie „1” w strukturze we właściwym polu – pod symbolem GTU_01 do GTU_13. W przypadku, gdy dana faktura sprzedaży nie kwalifikuje się pod żaden symbol GTU, to pod każdym z symboli wskazuje się puste pole.

Pan Stanisław dokonał sprzedaży towarów z grupy 01, 02, 05. W takim wypadku w JPK V7 przy danej fakturze wskazuje „1” odpowiednio w polu „GTU_01”, „GTU_02” i „GTU_05”.

Kody towarów w JPK nie są oznaczane w przypadku zapisów sprzedaży, które przedstawiają sprzedaż ewidencjonowaną na kasie rejestrującej czy zapisów sprzedaży nieudokumentowanej fakturami (np. sprzedaż bezrachunkowa) oraz sprzedaży nieobjętej obowiązkiem prowadzenia ewidencji sprzedaży za pomocą kasy rejestrującej. Kodów towarów w JPK nie stosuje się również w przypadku transakcji zakupu skutkujących pojawieniem się VAT należnego (np. WNT, import usług).

Błędne kody towarów w JPK – czy podatników czekają kary?

Za błędy w JPK V7 fiskus będzie karać. Tyczy się to również błędów w nieprawidłowym przyporządkowaniu kodów towarów i usług. Sankcja za błędy ma wynosić 500 zł, więc każdy błąd w JPK V7 zdecydowanie uderzy podatników w ich portfele. Przy tym podatnik może uniknąć kary, jeśli w ciągu 14 dni od wykrycia błędu (przez siebie lub fiskus) dokona stosownych wyjaśnień, bądź od razu dokona korekty pliku JPK V7. MF zastrzega, że kary będą dotyczyły najpoważniejszych błędów, które utrudniają fiskusowi analizę danych. Przedsiębiorcy mogą zatem spać spokojnie – za literówki nie powinny być naliczane kary. Niemniej jednak nie ma jeszcze oficjalnego katalogu, w którym wymienione zostałyby błędy dopuszczalne (niekarane) oraz błędy niedopuszczalne (karane). W związku z tym nie można jeszcze jednoznacznie stwierdzić, jak będą traktowane nieprawidłowości, generowane przez niepoprawnie uzupełnione kody towarów w JPK.

Analizując kody towarów w JPK V7, możemy wnioskować, że przez to, że niektóre kody zawierają szeroki zakres rodzajów towarów, to nie trudno jest o pomyłkę ze strony przedsiębiorców w ich oznaczaniu. Może też się zdarzyć, że do jednej faktury sprzedaży (uwidocznionej w JPK V7) przypada się wiele kodów towarów, a w niektórych przypadkach – żaden (np. dla niektórych produktów spożywczych tj. mleko czy chleb).

Przykład 2.

Pan Władysław w JPK_V7M (rozlicza się miesięcznie) fakturę sprzedaży wykazał w kodzie GTU_01. Sprzedaż jednak dotyczyła wyrobów tytoniowych, które powinny być wykazane w kodzie GTU_04. Fiskus zadzwonił do podatnika z informacją o zawartym złym kodzie. Podatnik musi w terminie 14 dni skorygować JPK_V7M, aby nie zostać narażonym na konsekwencje karne – naliczenie sankcji 500 zł.

Podsumowując, rozbudowane kody towarów w JPK mogą ułatwić pracę urzędnikom urzędu skarbowego, ale nie samym podatnikom. W związku z tym w celu prawidłowego sporządzenia JPK V7, podatnik musi postawić na system, który umożliwi automatyczne nadawanie kodów oraz innych oznaczeń, aby nie doszło do pomyłki i tym samym do kar z nią związanych.

Kody towarów w JPK w systemie wfirma.pl

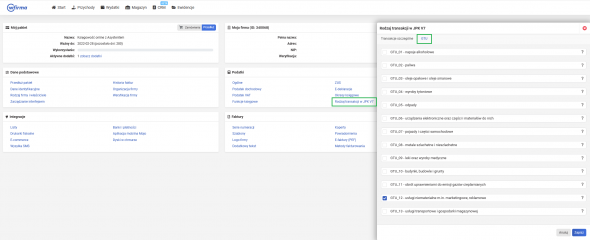

W systemie wfirma.pl możliwe jest zdefiniowanie kodów GTU, których wykazywanie jest obowiązkowe dla celów nowego pliku JPK od 1 października 2020 roku. Aby wybrać odpowiednie GTU należy przejść do zakładki USTAWIENIA » PODATKI » RODZAJ TRANSAKCJI W JPK V7 » GTU, gdzie znajduje się lista trzynastu kodów GTU, spośród których należy zaznaczyć odpowiednie dla użytkownika oznaczenia i kliknąć ZAPISZ.

Po zaznaczeniu odpowiednich kodów GTU będą one widoczne przy wystawianiu faktury oraz będzie możliwość przypisania ich do produktów lub usług (w przypadku posiadania rozbudowanego magazynu). Więcej w artykule pomocy: Kody grup towarów i usług.