Dokonuję sprzedaży towarów klientom, którzy nie prowadzą firm. Sprzedaż dokumentuję, wystawiając paragon fiskalny na kasie fiskalnej. W momencie żądania klienta wystawiam fakturę do paragonu. W sierpniu klient zwrócił towar, który udokumentowany był w czerwcu paragonem i fakturą. Jak powinna być sporządzona korekta sprzedaży udokumentowanej paragonem i fakturą?

Żaneta, Wrocław

Korekta sprzedaży udokumentowanej paragonem i fakturą powinna być sporządzona poprzez wystawienie faktury korygującej oraz ujęcie wpisu korygującego w prowadzonej ewidencji korekt z kasy fiskalnej. Zatem jeżeli w celu udokumentowania transakcji na rzecz osoby nieprowadzącej działalności wystawiła Pani paragon fiskalny i fakturę do paragonu, wówczas jest Pani zobowiązana wystawić fakturę korygującą oraz ująć ją w ewidencji korekt.

Zwrot towaru udokumentowanego paragonem fiskalnym

W sytuacji, gdy podatnik zobowiązany jest do skorygowania sprzedaży, w której wyniku został wystawiony paragon fiskalny, powinien prowadzić specjalną ewidencję przeznaczoną do ujmowania wpisów z tytułu korekt sprzedaży. Obowiązek prowadzenia ewidencji korekt wynika z § 3 ust. 3 rozporządzenia Ministra Finansów w sprawie kas rejestrujących, zgodnie z którym ewidencja ta powinna zawierać m.in.:

- datę sprzedaży;

- nazwę towaru lub usługi pozwalającą na jednoznaczną ich identyfikację i ewentualnie opis towaru lub usługi stanowiący rozwinięcie tej nazwy;

- termin dokonania zwrotu towaru lub reklamacji towaru lub usługi;

- wartość brutto zwracanego towaru lub wartość brutto towaru lub usługi będących przedmiotem reklamacji oraz wysokość podatku należnego - w przypadku zwrotu całości należności z tytułu sprzedaży;

- zwracaną kwotę (brutto) oraz odpowiadającą jej wysokość podatku należnego - w przypadku zwrotu części należności z tytułu sprzedaży;

- dokument potwierdzający dokonanie sprzedaży, a w przypadku gdy dokonanie sprzedaży potwierdza paragon fiskalny lub faktura w postaci elektronicznej - numer tego paragonu lub tej faktury oraz numer unikatowy;

- protokół przyjęcia zwrotu towaru lub reklamacji towaru lub usługi podpisany przez sprzedawcę i nabywcę albo notatkę służbową lub protokół z nabycia sprawdzającego.

Wówczas w przypadku zwrotu towaru podatnik dokonuje zapisu w powyższej ewidencji, dołączając do niej zwrócony paragon potwierdzający dokonanie transakcji i nie ewidencjonuje zwrotu bezpośrednio na kasie fiskalnej. Na podstawie ewidencji dokonuje się wpisu pomniejszającego łączny raport okresowy, w okresie, w którym dokonano faktycznego zwrotu towaru lub odstąpienia od umowy.

Korekta sprzedaży udokumentowanej paragonem i fakturą

W praktyce bardzo często zdarzają się sytuacje, w których klient po dokonaniu zakupu udokumentowanego paragonem fiskalnym żąda wystawienia faktury do paragonu. W takiej sytuacji, gdy dojdzie do zwrotu towaru, sprzedawca powinien wystawić fakturę korygującą.

Zgodnie z art. 29a ust. 13 ustawy o VAT rozliczenia korekty na gruncie podatku VAT można dokonać pod warunkiem, że z posiadanej przez tego podatnika dokumentacji wynika, że uzgodnił on z nabywcą towaru lub usługobiorcą warunki obniżenia podstawy opodatkowania dla dostawy towarów lub świadczenia usług określone w fakturze korygującej oraz warunki te zostały spełnione, a faktura ta jest zgodna z posiadaną dokumentacją.

„[...]W przypadku gdy w okresie rozliczeniowym, w którym została wystawiona faktura korygująca, podatnik nie posiada dokumentacji, o której mowa w zdaniu pierwszym, obniżenia podstawy opodatkowania dokonuje za okres rozliczeniowy, w którym dokumentację tę uzyskał.”.

To jednak nie wszystko, mimo wystawienia faktury korygującej konieczne jest bowiem dokonanie stosownego wpisu w prowadzonej ewidencji korekt. Korekta sprzedaży udokumentowanej paragonem i fakturą powinna odbywać się poprzez skorygowanie obu zapisów. Zatem konieczne jest wystawienie faktury korygującej i ujęcie jej w ewidencji korekt z kasy fiskalnej. Wówczas zostaną spełnione wszystkie przesłanki i sprzedawca będzie miał prawo do obniżenia kwoty podatku należnego z tytułu zwrotu.

Na gruncie podatku dochodowego natomiast korektę ujmuje się w okresie wystawienia faktury korygującej.

Korekta faktury do paragonu a JPK_V7

W pliku JPK_V7 faktury wystawiane do paragonu obowiązkowo powinny być oznaczane symbolem FP. Takie faktury wykazywane są jedynie w części ewidencyjnej pliku, co oznacza, że nie mają wpływu na wartości podatku VAT w części deklaracyjnej. Jeżeli nabywca dokonuje zwrotu do sprzedaży udokumentowanej fakturą do paragonu, możliwe są dwa sposoby ujęcia korekty w pliku JPK_V7. Można bowiem:

- wystawić fakturę korygującą z symbolem „FP” oraz ująć zmniejszenie/ zwiększenie na podstawie korekty wartości łącznej raportu z kasy fiskalnej. W przypadku korekty na plus, różnica wynikająca z korekty może być dodatkowo zaewidencjonowana na kasie fiskalnej i w ten sposób wykazana w pliku;

- wystawić i zaewidencjonować fakturę korygującą bez symbolu „FP”, wartości korekty nie należy ujmować w wartości łącznej raportu z kasy fiskalnej jeśli korekta jest zmniejszająca. W przypadku korekty zwiększającej konieczne jest nabicie różnicy na kasę fiskalną.

Księgowanie korekty faktury do paragonu w systemie wFirma.pl

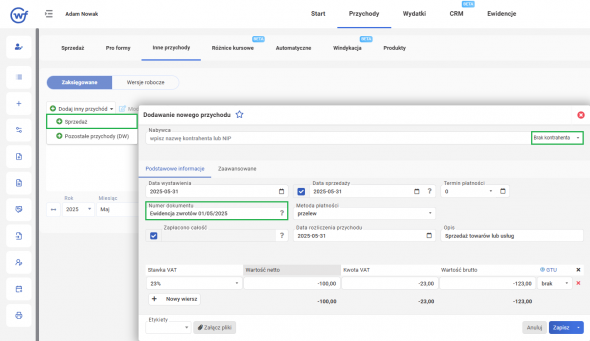

Aby ująć w systemie wFirma.pl korektę faktury do paragonu, należy w pierwszej kolejności dodać wpis na podstawie prowadzonej ewidencji zwrotów. W tym celu należy ująć wartość korekty przez zakładkę: PRZYCHODY » INNE PRZYCHODY » ZAKSIĘGOWANE » DODAJ INNY PRZYCHÓD » SPRZEDAŻ. Jeśli jest to korekta zmniejszająca podstawę opodatkowania, jej wartość wprowadzamy ze znakiem minus. Następnie zaznaczamy okienko BRAK KONTRAHENTA. Jako datę wystawienia należy przyjąć ostatni dzień miesiąca, a jako numer dokumentu np. "Ewidencja zwrotów [numer/miesiąc/rok]".

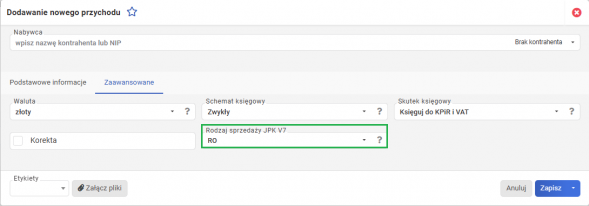

Aby ewidencja zwrotów została wykazana również w części ewidencyjnej pliku JPK V7 wraz z oznaczeniem RO, w podzakładce ZAAWANSOWANE w polu RODZAJ SPRZEDAŻY JPK V7 należy wybrać oznaczenie RO.

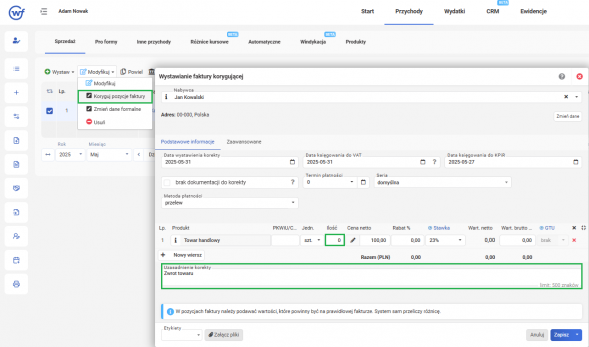

Kolejnym krokiem będzie wystawienie faktury korygującej do faktury do paragonu wykazanej w pliku JPK V7 z oznaczeniem "FP". W tym celu należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ, zaznaczyć fakturę do paragonu, a następnie wybrać opcję MODYFIKUJ » KORYGUJ POZYCJE FAKTURY. W przypadku zwrotu towaru, należy w polu ILOŚĆ wpisać faktycznie sprzedaną liczbę towarów oraz podać uzasadnienie korekty. W przypadku, gdy nastąpił całkowity zwrot towaru, w polu ILOŚĆ należy wpisać "0".