Podatnicy, których dotknęły negatywne skutki epidemii COVID-19, mogą skorzystać w ramach Tarczy Antykryzysowej ze zwolnienia ze składek ZUS, które Zakład Ubezpieczeń Społecznych wówczas umorzy. Dowiedz się, jak wygląda księgowanie zwolnienia ze składek ZUS!

Księgowanie zwolnienia ze składek ZUS – pytania i odpowiedzi

Kwestie merytoryczne dotyczące skorzystania ze zwolnienia ze składek ZUS oraz obowiązujących zasad razem z informacją, jak skorzystać ze zwolnienia, znajdują się w artykule: Zwolnienie z ZUS dla samozatrudnionych i zakładów pracy. Natomiast poniżej omawiamy kwestie księgowe dotyczące zwolnienia ze składek ZUS w formie pytań i odpowiedzi.

-

Czy zwolnienie ze składek ZUS stanowi przychód podatkowy?

Zgodnie z art. 31zx ustawy o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych – przychód z tytułu zwolnienia z obowiązku opłacania składek ZUS nie stanowi przychodu w rozumieniu przepisów o podatku dochodowym od osób fizycznych oraz przepisów o podatku dochodowym od osób prawnych.

-

Co należy rozumieć jako kwotę przychodu, którą trzeba wprowadzić we wniosku?

Dotychczas nie było uregulowane bezpośrednio w przepisach, co należy rozumieć jako przychód. Ten problem rozwiązała Tarcza Antykryzysowa 3.0, w której znajduje się doprecyzowanie, że chodzi o przychód w rozumieniu ustawy o PIT. W związku z tym dla podatników VAT czynnych będzie to kwota przychodu netto, a dla podatników zwolnionych z VAT – kwota przychodu brutto. Nie należy do niej wliczać otrzymanych zaliczek (udokumentowanych fakturą zaliczkową), ponieważ te nie stanowią przychodu w rozumieniu ustawy o PIT, a są wykazywane tylko na gruncie VAT.

-

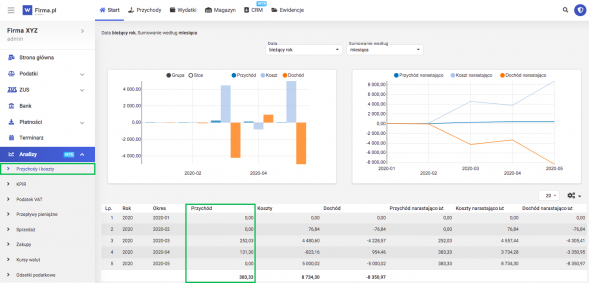

Gdzie znajdę kwotę przychodu za dany miesiąc w systemie wFirma.pl?

Kwotę przychodu w systemie wFirma.pl za dany miesiąc można znaleźć w zakładce: START » ANALIZY » PRZYCHODY I KOSZTY, w kolumnie PRZYCHÓD lub w zakładce ANALIZY » KPIR, w kolumnie RAZEM PRZYCHÓD.

-

Czy należy za okres zwolnienia generować oraz przekazywać do ZUS deklaracje ZUS DRA?

-

Czy zwolnione składki ZUS (przedsiębiorcy) mogą zostać odliczone w zaliczce na podatek dochodowy i ujęte w kosztach podatkowych (FP i FGŚP)?

Nie. Zgodnie z art. 23 ust. 1 pkt 55a ustawy o PIT do kosztów uzyskania przychodów nie zalicza się nieopłaconych do ZUS składek określonych w ustawie o systemie ubezpieczeń społecznych, w części finansowanej przez płatnika składek.

-

Czy na liście płac oznacza się w sposób szczególny zwolnienie ze składek ZUS?

Pracodawca, mimo zwolnienia z opłacania składek ZUS, w dalszym ciągu potrąca wartość składek (za pracownika) z wynagrodzenia. W przypadku pracownika również wszystkie zwolnione składki traktowane są tak, jakby zostały opłacone, a pracownik zachowuje prawo do wszystkich świadczeń i ma ciągłość ubezpieczenia.

-

Czy zwolnione składki ZUS (pracownika) mogą zostać ujęte w kosztach podatkowych (FP i FGŚP finansowane przez pracodawcę)?

Zdaniem Ministerstwa Finansów i Krajowej Informacji Skarbowej „przy obliczaniu PIT nie mogą być uwzględnione składki na ubezpieczenia, od których opłacenia podatnik został zwolniony”. Wynika to z art. 22 ust. 6bb oraz art. 26 ust. 1 pkt 2 ustawy o podatku dochodowym od osób fizycznych. Zgodnie z tym stanowiskiem kosztem przedsiębiorcy będzie tylko wartość wynagrodzenia netto + podatek dochodowy.

Księgowanie zwolnienia ze składek ZUS w systemie wFirma.pl

W systemie wFirma.pl zwolnienia składek ZUS nie księguje się w KPiR czy Ewidencji Przychodów. Natomiast stworzonej deklaracji ZUS DRA za okres, w którym ma miejsce zwolnienie ze składek ZUS, nie należy rozliczać w wysokości, w jakiej zostały one zwolnione.

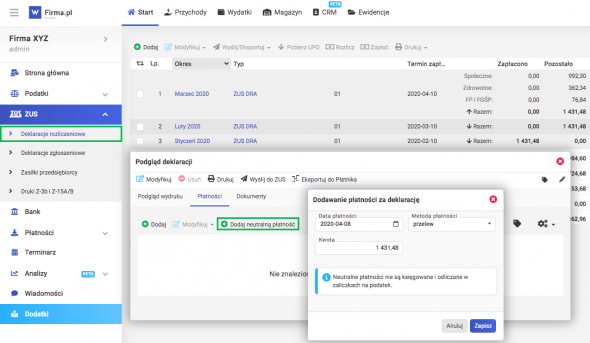

Aby w systemie zwolnione składki ZUS nie widniały jako nierozliczone zobowiązanie, można je rozliczyć za pomocą neutralnej płatności schematem: START » ZUS » DEKLARACJE ROZLICZENIOWE, gdzie następnie należy wybrać deklarację ZUS DRA. W oknie, które się pojawi, należy przejść do podzakładki PŁATNOŚCI i wybrać opcję DODAJ NEUTRALNĄ PŁATNOŚĆ. Tam należy uzupełnić pola:

-

data – np. termin, w którym upływa termin płatności;

-

kwota – pełna wartość bądź 50% wartości w przypadku, gdy zwolnionych jest tylko 50% składek ZUS;

-

metoda płatności – np. przelew.

Po zapisaniu płatności składki ZUS nie zostaną nigdzie zaksięgowane ani nie zostaną odliczone w zaliczce.

W związku ze stanowiskiem MF i KIS składki ZUS finansowane za pracownika, które ulegają zwolnieniu, nie stanowią kosztu podatkowego pracodawcy. W związku z tym należy w systemie dokonać odpowiednich oznaczeń i księgowań.

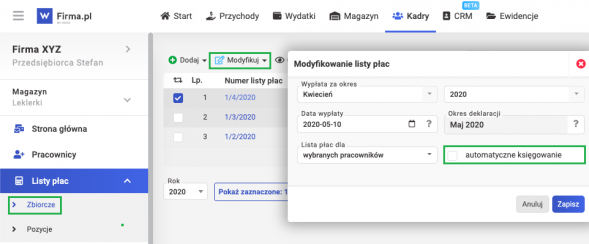

W przypadku prowadzenia KPiR oraz zatrudniania pracowników na umowę o pracę w stworzonej w systemie liście płac należy odznaczyć opcję „automatyczne księgowanie”. W tym celu należy przejść do zakładki: KADRY » LISTY PŁAC » ZBIORCZE, gdzie trzeba zaznaczyć listę płac i skorzystać z opcji MODYFIKUJ » MODYFIKUJ. W oknie, które się pojawi, należy odznaczyć (pozostawić puste okienko) opcję „automatyczne księgowanie”, po czym kliknąć ZAPISZ.

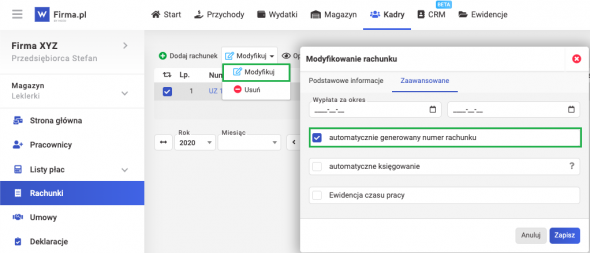

Analogicznie należy wyksięgować wynagrodzenie z wystawianych rachunków schematem: KADRY » RACHUNKI, gdzie trzeba zaznaczyć rachunek i skorzystać z opcji MODYFIKUJ » MODYFIKUJ. W oknie, które się pojawi, należy przejść do podzakładki ZAAWANSOWANE i następnie odznaczyć (pozostawić puste okienko) opcję „automatyczne księgowanie”, po czym kliknąć ZAPISZ.

-

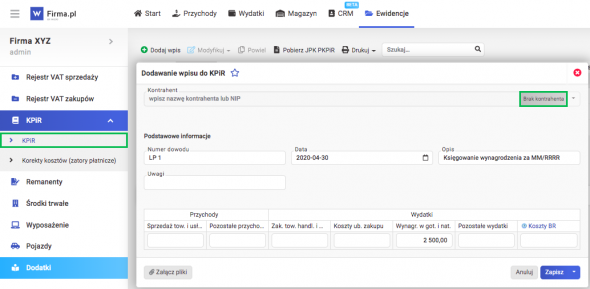

kontrahent – zaznaczamy opcję BRAK KONTRAHENTA;

-

numer dowodu – numer listy płac lub rachunku;

-

data:

-

ostatni dzień miesiąca, za jaki jest należne wynagrodzenie pod warunkiem, że zostało ono wypłacone maksymalnie do 10. dnia miesiąca kolejnego, np. wynagrodzenie za marzec płatne do 10 kwietnia należy zaksięgować z datą 31 marca;

-

datę faktycznej wypłaty, jeżeli wynagrodzenie zostało wypłacone później niż 10. dnia miesiąca kolejnego, np. wynagrodzenie za marzec wypłacone 11 kwietnia należy zaksięgować w dacie wypłaty;

-

data faktycznej wypłaty – w przypadku rachunków do umów cywilnoprawnych;

-

opis – księgowanie wynagrodzenia za MM/RRRR.

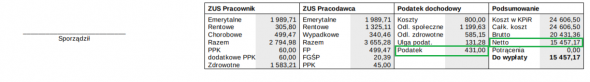

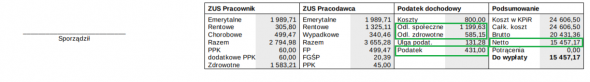

W kolumnie 12 KPiR „wyn. w got. i nat.” należy wprowadzić:

-

w przypadku 100% zwolnienia ze składek ZUS – wartość netto wynagrodzenia powiększoną o zaliczkę na podatek dochodowy;

-

w przypadku 50% zwolnienia ze składek ZUS – wartość netto wynagrodzenia powiększoną o zaliczkę na podatek dochodowy oraz 50% składek ZUS.